假期要闻汇总:美最高法院裁定关税违法,中方回应;马年春晚带动机器人搜索量环比增长超300%

英为财情Investing.com - 过去一周,我们终于得到了一些关于通胀的好消息。

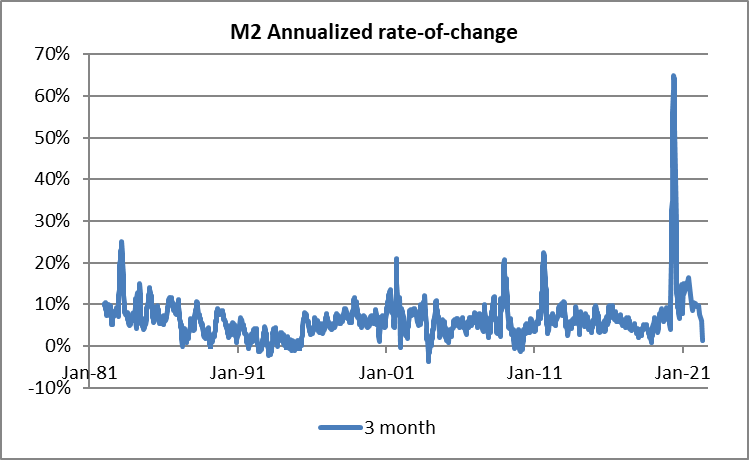

4月份的M2货币供应量同比出现了下滑,滚动率为2018年以来最低,虽然3个月滚动平均值只是略有变化,但是仍然比2020年同期的60%要好得多。如果我们能继续看到货币增长保持在2%左右,那么一旦我们达到此前锁定的价格水平,最终通胀就会减速,就算不是在2022年和2023年,在那之后也会实现。虽然目前为3个月的数据变化而感到兴奋还为时过早,但至少它已经在朝着正确的方向前进了。

美联储此前每周都会公布一次M2货币供应量的同比变化率(M2 Annualized Rate-of-Exchange)数据,不过随后变成了每月发布一次,而且有时会出现延迟。我有时候认为,此前26%的增长率可能和这个公布时间节点的变化有关系。

然而,市场上有一个论点是——M2货币供应量的增长对通胀前景没有任何预测意义,毕竟M2并没有直接产生通货膨胀,而且通胀是短暂的,是由供应限制引起的,而不是太多的货币追逐太少的商品导致的。要我说,美联储应该彻底停止公布M2货币的供应量,给那些愚蠢的货币主义者一个教训!毕竟,没有谁能准确预见通胀。

但是,事实并非如此。

货币周转率的动态很难精准建模,尽管人们可能会告诉你,M2货币的变化率不是某个随机的数字,但经济学家米尔顿·弗里德曼(Milton Friedman)也从未说过它是恒定的。当然,当货币增长率达到27%的时候,你不需要建模,结果是显而易见的。

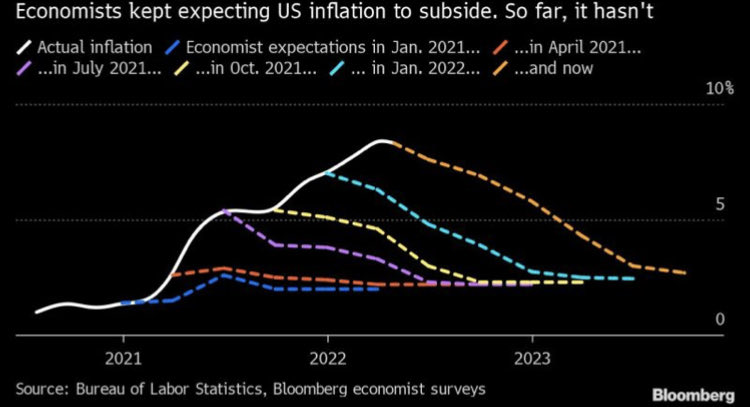

而我们也注意到,从这张图表上来看,经济学家的预测值总是控制在2%左右,经济学家们似乎都惊人地缺乏想象力。然而,当前的通胀数据和这些目标完全脱节,这不禁让人怀疑,通胀是否能像模型显示的那样,最终都会实现均值回归?

均值回归是现代宏观经济通胀模型的重要部分。这中间当然存在“幸存者偏差”,也就是说,从1990年2020年,任何没有预测通胀均值的经济模型都被弃用了。所有目前我们普遍接受的模型,都是来自于稳定的低通胀时期的数据,因此,只有预测这类结果的模型得以幸存下来。

而接下来,要使用这类均值回归模型,就必须有一个关于为什么通胀应该最终回归均值的理论,于是我们得到了“锚定通胀预期”。上图中,预测变平就显示了假定锚定的影响。

因此,尽管蓝筹股经济学家对货币供应增速下降和货币供应增速飙升都莫不关心,但他们对通胀预期下降50-60个基点感到兴奋不已。

无论如何,我个人认为通胀预期并没有像经济学家认为的那么重要。

我认为,在整体水平相当低且稳定的情况下,这种“锚”很可能会减少通胀波动,因为供应商更倾向于保持价格不变,而不是通过不断调整价格来引起关注;但是,当成本快速增长,客户的现金也比两年前多40%的时候,“预期值”在这个情况下就不重要了。

而且,我不会对“预期下降”感到兴奋还有两个重要原因:

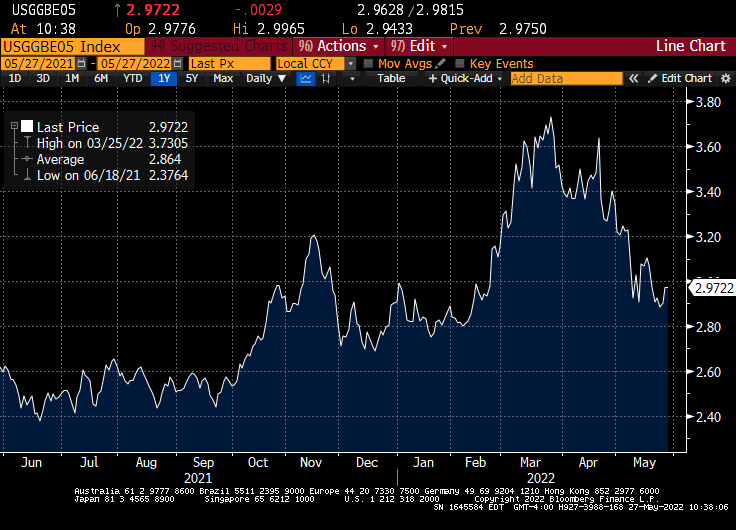

其一是,我们并没有一个很好的衡量预期的办法,在通胀领域存在着太多认知偏见,例如,人们的通胀预期不合理地受到经常性购买的商品的影响(如汽油),而以市场为基础的措施(如盈亏平衡),则被美联储在债券市场的行动所“污染”。

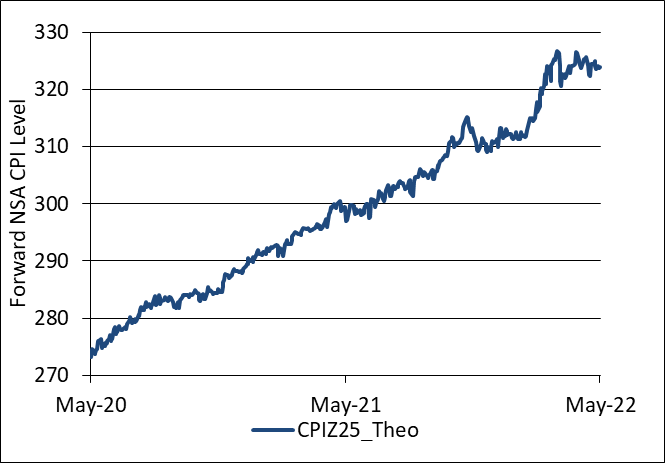

其二是,迄今为止,盈亏平衡的下降几乎完全是由于套利交易产生的。如果你认为未来5年的价格将以3.5%的速度上涨,而接下来3个月时间里,价格实际上上涨了9%,那么如果你对远期价格水平的预期没有改变,你的盈亏平衡就会低得多。而事实上,这些“预期”的下降并不显著。因此,多年来,我一直强调一种通胀期货合约,让我们可以看到并交易某一特定时期的远期价格水平。

这张图表明,对远期价格水平的预期在几年来随着实际通胀而上升。近期,对于远期价格水平的预期没有继续恶化了,但是也并没有好转。如果期望值是稳定的,那么它将会继续稳定在一个较高的水平上。

发自内心来说,这只是我从人们那里听到的,但是这中间存在选择偏见,如果你是通胀派,那么你就会听到更多的对通胀抱怨的声音。而此时,对通胀的“乐观”就不是期盼它回到2%的水平,而只是期待它回到4%的水平。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

推荐阅读

不只美国!汽油价格飙升正击垮全球家庭 巴西人一箱油竟需工资的33%

(翻译:李善文)