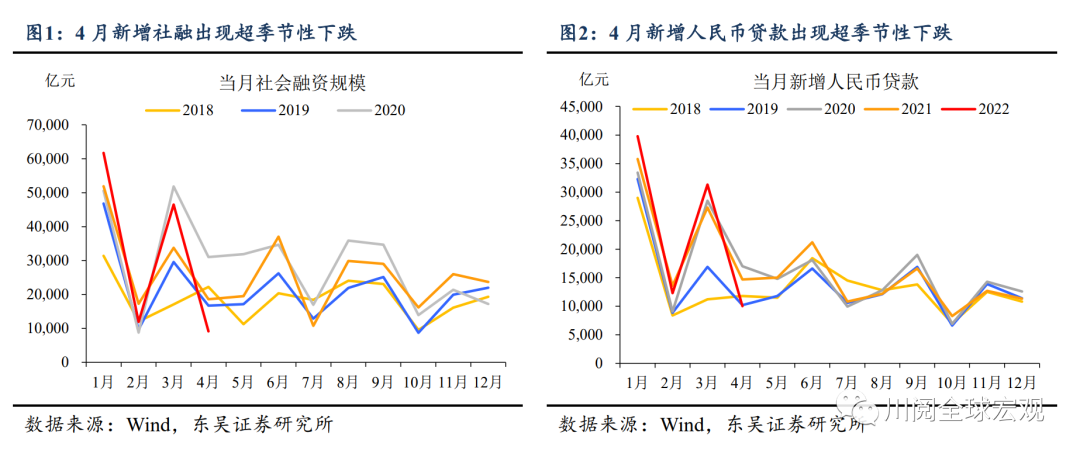

疫情对信贷需求的影响显现,4月社融、新增信贷出现超季节性下滑,新增社融规模不足1万亿元,降准效果因疫情扰动而大打折扣。本月央行公布金融数据时间较晚,我们认为或是出于避免对市场产生过多影响考虑而选择在周五晚间时分,其次是在于居民部门贷款统计口径从原来的期限划分转变为用途划分。本月不论是总体社融、人民币贷款的新增规模还是信贷结构都凸显了需求羸弱的问题,票据冲量依然难以扭转两项数据的超季节性同比少增现象。我们预计央行将综合运用总量和结构性货币政策,在加大再贷款利用的同时适时降准,并充分发挥市场利率改革红利推动LPR下行以带动企业融资成本的下降。

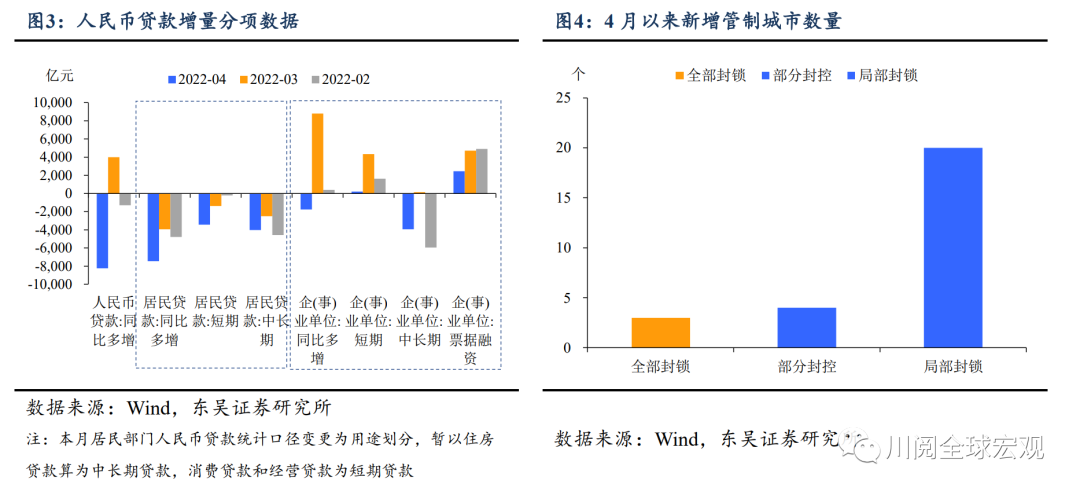

疫情对信贷的影响于本月得以凸显,新增人民币贷款出现超季节性下跌,为近13年同期最低水平。本月居民部门新增人民币贷款再度出现负增长,同时央行变更居民部门新增人民币贷款分类为住房贷款、消费贷款和经营贷款,各口径居民部门新增贷款均为同比少增情况。疫情影响本月信贷数据超预期下滑,长三角地区对信贷的支撑作用大幅减弱。从各地区社融、信贷占比来看,目前华东地区基本处于40%以上且在逐步上升,长江三角洲占比在30%左右。然而受疫情影响,3月以来长江三角洲地区有近20个城市受到封锁或是封控,这对信贷需求的影响较大。分结构来看,本月居民部门各类别新增贷款规模全部出现负增长,共计同比少增7453亿元;企业部门新增短期贷款出现负增长,贷款的总体增长主要依靠票据融资支持,共计同比少增1768亿元。据我们统计,4月全国共计新增加3个全面封锁城市和22个局部封锁、部分封控城市,预计疫情将制约更多地区的信贷增长,5月新增人民币贷款规模仍将承压。

信贷的超季节性下跌促使4月新增社融规模远低于预期,存量同比下滑0.4个百分点至10.2%, M1、M2同比增速出现快速上行。在信贷需求的大幅减弱下,本月社融同为近13年同期最低水平。在4月较为宽裕流动性环境下,本月政府债务、非金融企业境内股票融资和企业债券融资对社融支撑作用仍在,企业债务融资同比少增情况有所减缓。另一方面,在居民存款增加、央行结存利润上缴进度较快等因素的影响下,本月M1、M2增长明显提速,分别上行0.5和0.8个百分点至5.1%和10.5%。展望未来,根据近期24个地方政府公布的发行计划,5、6两月新增地方政府债务计划发行规模已达5151亿元,叠加再融资债务共计1.1万亿元,预计将继续对社融起到一定支撑作用。

疫情对信贷需求的干扰加大,结构性问题更加凸显,有效需求降至冰点:

信贷需求全面转弱,信贷投放依然存在前低后高的特征,且票据冲量现象更加明显。除短贷和票据融资外,本月其他口径下的人民币贷款全部呈同比少增情况,票据冲量现象几乎贯穿整个4月。从市场利率情况来看,票转贴现利率与同业存单利率利差自4月以来持续保持在负区间,各期限票转贴现利率自4月下旬以来全面下行,其中7日票转贴现利率在4月最后一周加速下行至接近于零的水平,本月票据冲量强度之大可见一斑。

不论是企业还是居民部门,有效信贷需求持续收缩。一季度企业与个人住房贷款的加权平均利率分别下降0.21和0.14个百分点。截至4月末,有51个城市的房地产政策出现利好。然而,这些并未对企业和居民部门的信贷需求起到刺激作用,4月企事业部门中长期贷款占比再度下滑,居民部门住房贷款、经营贷款也出现同比少增情况。若以住房贷款算为中长期贷款,居民部门、企事业部门有效需求全面减弱,中长期贷款共计新增2047亿元,同比少增近8000亿元。

中小企业信心持续下滑,资金指数与投入指数分化加剧。中国中小企业协会发布的4月份中小企业发展指数已连续3个月下滑至88.3,且所有分项指标均有下降。其中,资金状况因央行落实再贷款等纾困政策较为平稳,数值远远高出投入指数,分化加剧。我们预计在央行落实支小再贷款和科技创新等专项再贷款的同时,还需要抗疫时效提速才能真正扭转企业信心,撬动企业的投资意愿并拉动新增贷款上涨。

降准对新增贷款的拉动作用有所减弱。若按以往经验来看,一般社融规模均能超出前一年同期规模,但这一情况并未在本月发生。从票转贴现利率来看,今年以来已3次接近0%水平,可见2021年12月和2022年4月的这两次降准对提升信贷需求的作用并不明显。若以新增人民币贷款规模增量为标尺,对比疫情前后的6次普降效果(2018年-2021年的6次普降,2022年4月降准效果有待进一步观察),虽然2021年的两次普降在总体投放规模上并无明显差异,但实际效果大幅减弱。降准后3月的新增人民币贷款增量总量较前期下滑近8成,且PMI也未见起色。可见在疫情冲击下,总量型货币政策对新增贷款的拉动作用有所减弱。

综合来看,我们认为稳信贷的核心问题在于如何扭转市场信心,预计本月LPR下行、未来再度降准的可能性较高。根据央行答记者问的情况来看,预计央行将综合运用总量和结构性货币政策,在加大再贷款利用的同时适时降准。在央行出台存款利率市场化调整机制后,预计本月LPR将大概率出现下行,央行将充分发挥市场利率改革红利推动LPR下行以带动企业融资成本的下降。

风险提示:疫情扩散超预期,货币政策超预期