「不惜代价」吓崩市场, 恐慌指数升近19% !道指期货重挫800点,布油升至80美元,美元突破99关口

英为财情Investing.com – 为什么股市在上周三大涨之后,周四却再次暴跌?

邦德数学可以帮助回答这个问题。

股票证券可以被认为是一种永久性债券,它支付股息,随着时间的推移而增加,并以实际利率折现。 (显然,当我们想到不支付股息的公司时,这种结构就会遇到问题,所以我们通常会转而关注收益。)

这就是为什么随着时间的推移,股票市盈率和利率之间存在明显关系的原因; 在利率较高的情况下,远期收入以当前美元计算的价值较低,因此当前价格往往较低;而在利率较低的情况下,远期收入较高,当前价格往往较高。

[注:这并不意味着高市盈率是正确的,只是低利率有利于高市盈率。 如果利率被人为地压低,均衡利率就会更高,因此均衡市盈率更低。 那么问题就是要多久才能达到平衡。 这就是为什么明尼阿波利斯联邦储备银行行长尼尔•卡什卡利上周五表示,长期实际利率目前接近中性,这一说法既重要又荒谬。 如果长期实际利率接近中性,那么股票市盈率就不存在均值回归。 但这是一个愚蠢的说法。 ]

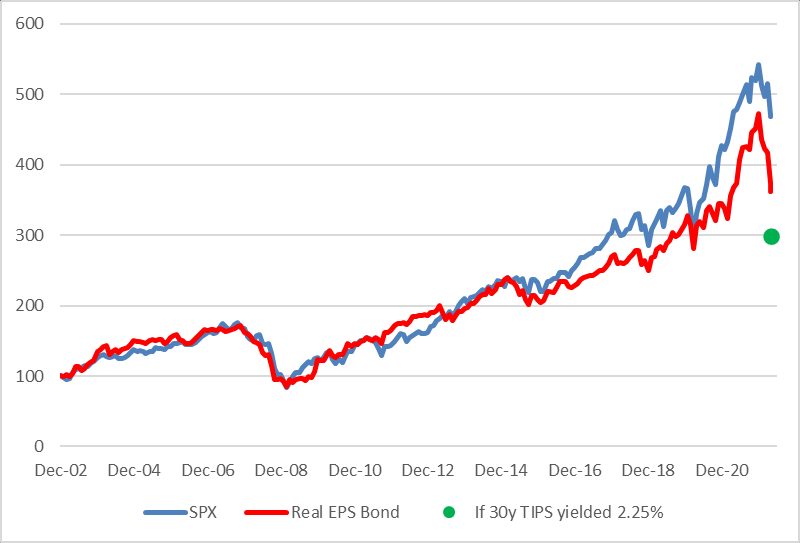

下图中,蓝线是美国标准普尔500指数,红线是真实每股收益。我们创建了一个虚构的 30 年期债券,其票面为当前标普500的每股收益,本金随 CPI 增加,到期收益率为当前净收益率加上当前 30年期债券收益率。可以将其视为一种支付股票市场当前收益的 TIPS 债券。

它们都在2002年12月以100的基准开始。由下图可知,红线与标普的走势高度正相关。

这个结构是一个小的循环,因为我的债券的部分贴现率是当前的收益率,而这当然需要标普的当前价格。 但对公允价值的严格精确衡量并不重要, 它只是描述了公允价值变化的方向和大致大小,因为我想看的是实际利率的变化对股票市场价值的影响。

最近股市的下跌与30年期实际利率上升所暗示的走势类似,尽管没有那么严重。 因此,如果你认为抛售过头了,你最好购买长期TIPS,而不是股票。

另一方面,如果这是一个长期均衡的回归,那么一个显著的额外下跌可能会到来。那将是我们多年来从未见过的,至少自从美联储在全球金融危机期间开始向市场和经济注入大量流动性以来从未见过的。如果30Y TIPS真的处于类似于2.25%左右的长期均衡水平,那将跌至绿点附近。 (根据记录,从2002年到2007年,30年期TIPS的月平均收益率为2.31%,有充分的理由说明这个收益率应该接近经济的长期实际增长潜力。)

绿点意味着还将下降17%,尽管这不会马上发生,但随着实际收益率逐渐上升,未来发生的概率颇大。

我的第一个结论是,到目前为止,股市下跌是非常合理的,除非你认为实际收益率将再次显著下降, 或者即将出现大幅增长,否则很难为激进的股市反弹提供强有力的理由。

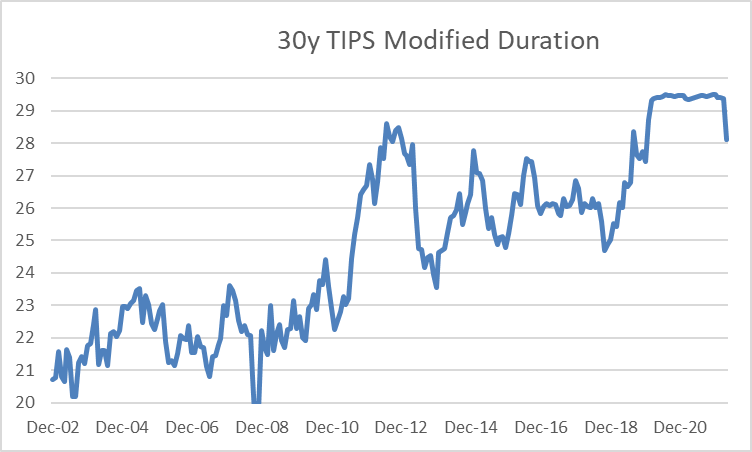

关于波动性方面,因为股票不仅容易因为实际利率回到均衡水平而下跌,重要的是要意识到非常低的利率对波动本身的影响。 这又回到了固定收益的数学问题,收益率越低, 给定债券的久期就越长,因为终端现金流变得越来越重要,因为它的现值增加(较低的利率意味着远处现金流的贴现较少)因为当票息下降时,终端现金流量占总现金流量的比例更大。

以下是在过去20年里,随着利率下降,经过修正的30年期TIPS的走势。现在的通货膨胀保值债券的波动性比2002年高了33%。

接下来的一周,CPI将成为市场的焦点。 核心CPI的普遍估计是+0.4%,而整体CPI仅为+0.2%。 而我预测CPI年率将会大幅下降。

尾声

我们很有可能已经看到了今年CPI的高点,也可能是整个周期的高点。 但正如我上周指出的那样,仍有巨大的“潜在能量”存在于经济中, 由于机制的原因,CPI年率将会下降。

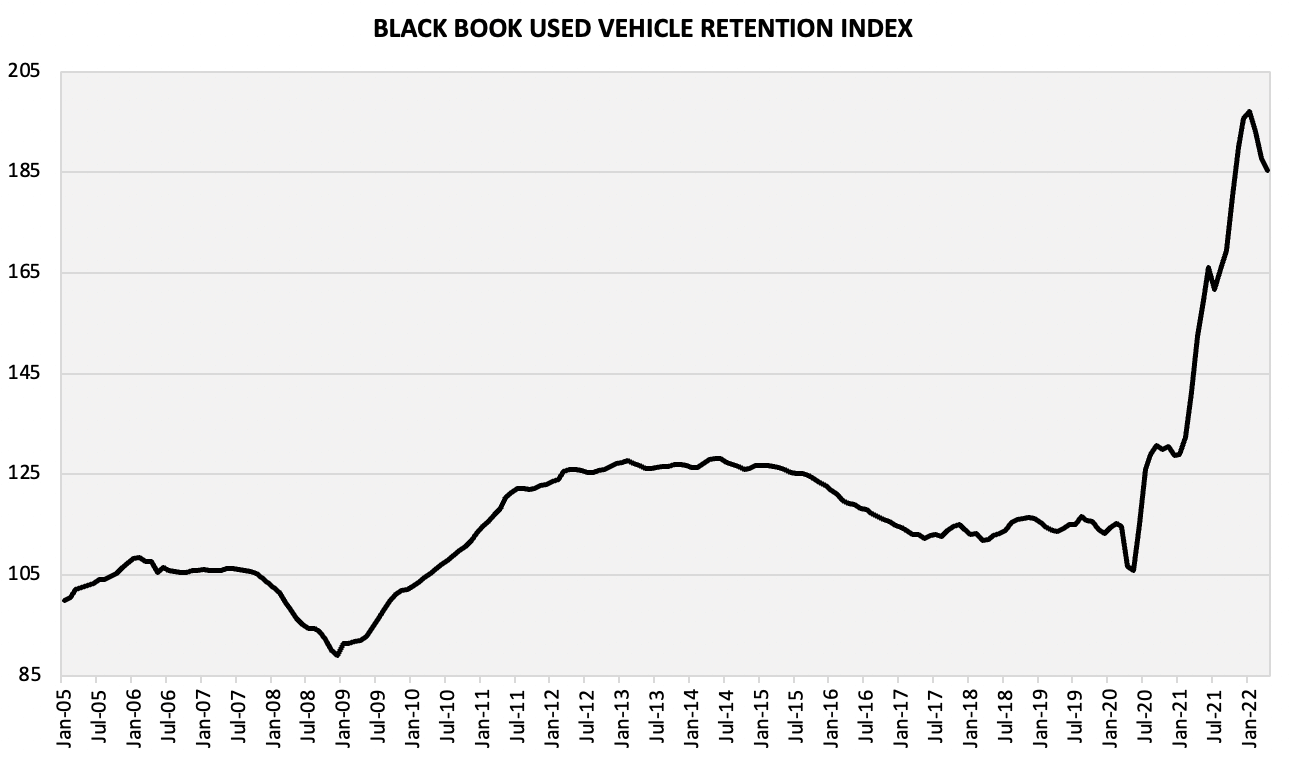

不过,对于月度核心通胀数据是否会像市场普遍预期的那样温和,我并不那么乐观。 二手车价格将下降的预测并没有让你感到意外,这既是因为基数效应,也是因为二手车的实际价格已经从高点略微下降。

那些期待二手车价格下降的人是对的。 但是那些认为二手车价格会跌回新冠疫情前水平的人是错误的。

除了二手车,核心通胀可能会出现一些温和减速。 美元走强最终将导致商品通胀下降,尽管我不确定其是否真的有影响。 然而,当租金上涨继续加速时,很难对这些事情感到期待。

此外,通货膨胀仍然非常广泛。 并不只存在于二手车行业, 所有东西的价格都在上涨。 如果通货膨胀的动能正在减弱,那么我们要关注的地方不是年率的变化,而是通胀在消费篮子中所占的比重。

本文作者是被称为“通胀小子”的迈克尔·阿什顿(Michael Ashton)是持久投资有限责任公司(persistent Investments, LLC)的负责人。他是通胀市场的先驱,擅长保护财富免受经济通胀的冲击。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

(翻译:潘奕衡)