随着一季度公募基金的“战果”披露完毕,基金公司的板块配置情况再度浮出水面。

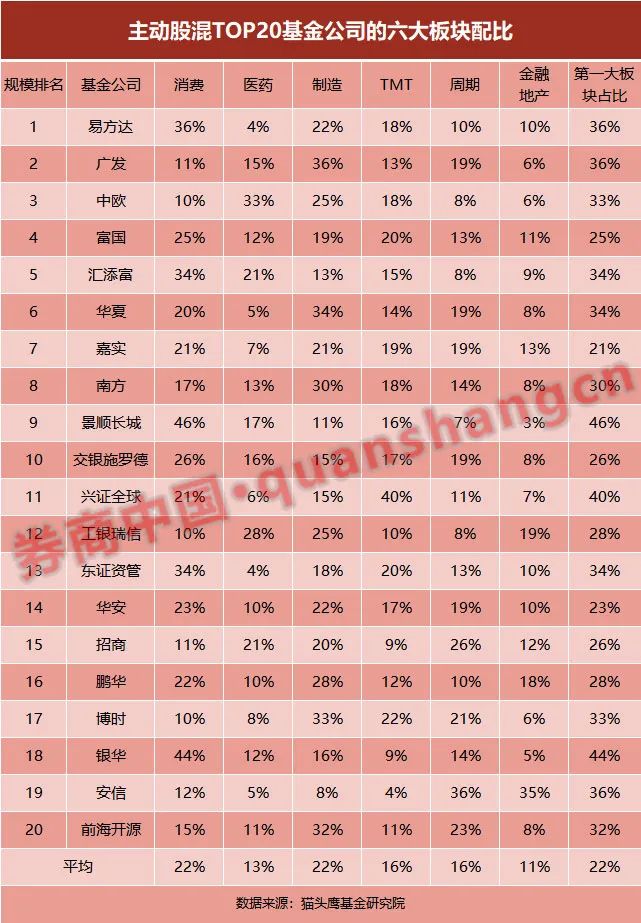

统计主动股票型基金和混合型基金合计持有规模最大的前20家公募基金和券商资管机构,综合来看,消费和制造是第一梯队,深受头部机构偏爱;TMT和周期是第二梯队,其中周期股近2年出现较大机会,越来越受到机构重视;医药和金融地产是第三梯队,这两个板块中的部分赛道受政策影响较大,机构布局相对审慎。

具体来看,头部机构的板块配置风格也各有千秋。业内人士认为,机构板块偏好差异化的主要原因有二,其一,管理规模较大的代表型基金经理有自己的板块偏好,其偏好对同公司其他基金经理也会产生影响;其二,各家机构都有自己传统的优势板块,虽然机构也会根据市场变化进行风格调整,但此类调整往往无法一蹴而就。

基金重配消费和制造

以主动股混基金披露的一季报前十大重仓股来统计,按照机构的配置口径,消费和制造的持仓占净值比平均达到了22%,是头部机构偏爱的板块。

具体来看,配置消费较多的是景顺长城基金、银华基金、易方达基金、东证资管和汇添富基金;配置消费较少的是工银瑞信基金、博时基金、中欧基金、广发基金和招商基金,他们对消费的配置占净值比大约在10%-11%左右。

再看以新能源为主的制造板块,配置较多的是广发基金、华夏基金、博时基金、前海开源基金、南方基金和鹏华基金;配置比较少的是安信基金、景顺长城基金和汇添富基金。

猫头鹰基金研究院研究总监伍彦妮表示,景顺长城的刘彦春、易方达的张坤、萧楠、汇添富的胡昕炜等,都是偏消费赛道的代表基金经理;而广发基金则以刘格菘为代表,在新兴成长方面风格突出。

伍彦妮认为,一方面,公募机构在某些板块和风格上能有着长期积累,注重对上市公司的长期深度研究和跟踪;另一方面,机构在该板块的代表产品规模也更大,能吸引更多的投研资源,一定程度上形成了“强者恒强”的局面。

伍彦妮指出,一般而言,消费和制造两大板块在配置上有一定的“跷跷板”效应。“配置消费较多的机构,往往配置制造就会比较少,比如景顺长城、汇添富;配置制造比较多的机构,有一些配置的消费就比较少,比如广发和博时。”

不过,也有部分机构在两者间积极寻求平衡。“以易方达为例,大家都知道他们有‘三大酒王’,在消费上有传统优势,但如今他们在制造上的配置比例也不低,两者相对平衡。”伍彦妮表示,“与此同时,东证资管在白马龙头股投资方面有传统优势,在制造和TMT板块比较有积累,他们现在也增配了比较多的消费。”

TMT和周期处于第二配置梯队

以主动股混基金披露的一季报前十大重仓股来统计,按照机构的配置口径,TMT和周期两个板块的持仓占净值比平均达到16%。但具体来看,这两个板块的发展情况又有不同。

“TMT中其实有很多行业近年来机会都不是很大,比如计算机、通信、传媒等。”伍彦妮表示,同时,她补充道,电子行业中其实也有一部分估值并不高,整体来看,TMT目前是一个中等估值的成长型行业。

值得注意的是,兴证全球基金在TMT上的配置最高,40%的比例在一众机构中显得十分突出。“传统上,我们认为兴证全球是一家风格稳健的基金公司,比较偏价值,偏绝对收益。我看了兴证全球重仓的TMT个股,比较多的是适中估值的电子股,所以我更倾向于认为,在兴全看来,目前TMT行业进入性价比较好的布局区间。”她表示。

除此以外,在TMT上配置相对较多的是博时基金、东证资管、富国基金等,在TMT上配置比较少的是安信基金、招商基金、银华基金、工银瑞信基金、前海开源基金等。

周期方面,配置比例最高的是安信基金。伍彦妮指出,安信基金与其他头部机构的板块偏好截然不同,在今年的行情里表现突出。在周期上配置较少的是景顺长城基金、中欧基金、汇添富基金和工银瑞信基金,伍彦妮表示,部分头部机构有其传统的优势领域,一般较难快速扭转配置的重点。“周期是长期被低配的板块,今年机构应该会提高对周期板块的重视。”

医药和金融地产被低配

以主动股混基金披露的一季报前十大重仓股来统计,按照机构的配置口径,医药和金融地产两个板块的持仓占净值比分别是13%和11%,配置比例较低。

配置医药较多的是中欧基金和工银瑞信基金,其次是招商基金和汇添富基金。伍彦妮认为,中欧基金和工银瑞信基金有市场上最大的两位医药基金经理葛兰和赵蓓领衔,因此两家机构在医药行业的配置比例是全市场基金公司中最高的。

医药板块配置比较少的则是易方达基金、东证资管、安信基金、华夏基金、兴证全球基金和嘉实基金。伍彦妮表示,理论上,医药板块属于基金的核心持仓板块,各家公司都会储备擅长医药的基金经理人才。但从数据上看,不同基金公司的医药板块配置比例仍有较大分化,好几家头部机构的医药配置比例在5%及以下。

金融地产板块,安信基金的配置比例最高(35%),与其他几家拉开了较大的差距。其他相对高配金融地产的机构是工银瑞信基金和鹏华基金。其中,工银瑞信基金的金融地产板块配置比例也接近了20%。工银瑞信有一些具有板块优势的基金经理,比如业内认可度较高的杜洋近一年多以来高配金融及地产板块。

低配金融地产的基金公司则是景顺长城基金、银华基金、博时基金、中欧基金和广发基金。伍彦妮指出,从11%的平均占净值比来看,机构整体对金融地产的兴趣仍然不大。“与指数的配置情况相比,头部机构的主动股混基金对金融板块还是低配的状态。”