全球通胀警报拉响!布油「一飞冲天」突破百元,美元指数「王者归来」重回100

英为财情Investing.com – 美国保险巨头Aflac (NYSE:AFL)在过去一年中处于上涨模式,12 个月的总回报率为21%,而美国标准普尔500指数的回报率为10.8%。该股在去年上半年处于震荡状态,但在 到达2021 年 9 月 21 日的低点 51.35 美元后开始上涨,目前比 2022 年 2 月 8 日的 12 个月高点 66.04 美元低 8.4%。

股价上涨的两个主要驱动因素是:

- 超出预期的季度收益

- 利率上升对保险公司有利

这家人寿和健康保险巨头连续 39 年实现了强劲的股息增长。过去3 年、5 年和 10 年的股息增长率分别为每年 9.8%、10.6% 和 8.2%,当前收益率为2.7%。

根据戈登增长模型(使用三年股息增长率),AFL 在未来几年应该能够支持 12.5% 的总年回报率。过去 5 年、10 年和 15 年的年化总回报率分别为每年 12.4%、11.7% 和 7.8%。

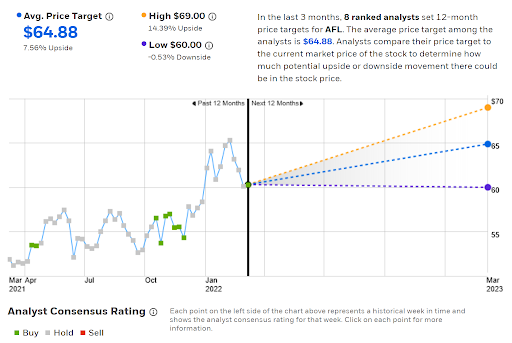

在2021年9 月 16 日,我曾给予 AFL 买入评级。此后,AFL股价上涨了 9.15%(不包括股息),而标准普尔 500 指数下跌了 6.78%。当时华尔街分析师的评级为中性,12 个月的平均目标价接近当时的股价。我注意到,一段时间以来,分析师似乎对 AFL 的盈利增长潜力过于保守。当时的基本面看起来很合理,当然,公司的长期持续增长也不容忽视。

除了关注基本面和华尔街共识前景外,我还分析期权市场的隐含前景。当时期权市场对AFL 到 2022 年初的前景略微看涨。

现在,我更新了AFL到 2023年底的期权市场预期,并将其与华尔街分析师当前的共识前景进行了比较。

华尔街对 AFL 的共识展望

E-Trade综合了过去90天内8位分析师的观点,他们普遍对AFL的展望为看涨,且预计未来12个月的平均目标价较当前股价高出7.6%,即使是最低的分析师目标价也比当前股价高出 8.4%。而此前在去年2月和9月,华尔街给出的评级一直是中性的。

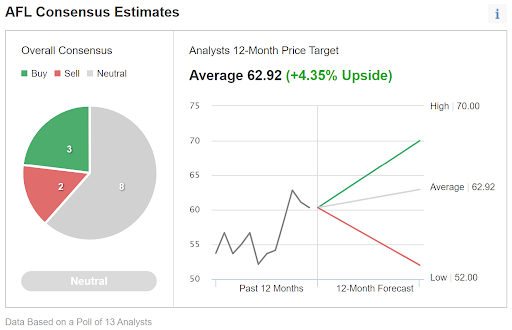

Investing.com综合了13位分析师的观点,他们给出的评级为中性,且预期的目标股价较当前股价高出4.4%。

华尔街的共识前景是看涨还是中性,这取决于共识的来源。一致的 12 个月目标价格比当前股价高 4.4% 或 7.6%,12 个月预期总回报率为 7.1% 至 10.3%(平均 8.7%)。

期权市场预期

股票期权的价格代表了市场对股票价格从现在到期权到期之间上升到(看涨期权)或下跌到(看跌期权)某一特定水平(执行价格)的预估。

我分析了从现在到2023 年 1 月 20 日的未来 10.3个月的期权市场隐含前景。我选择这个到期日是为了提供从现在到2023年初的展望,因为1月份到期的期权属于交易最活跃的期权。

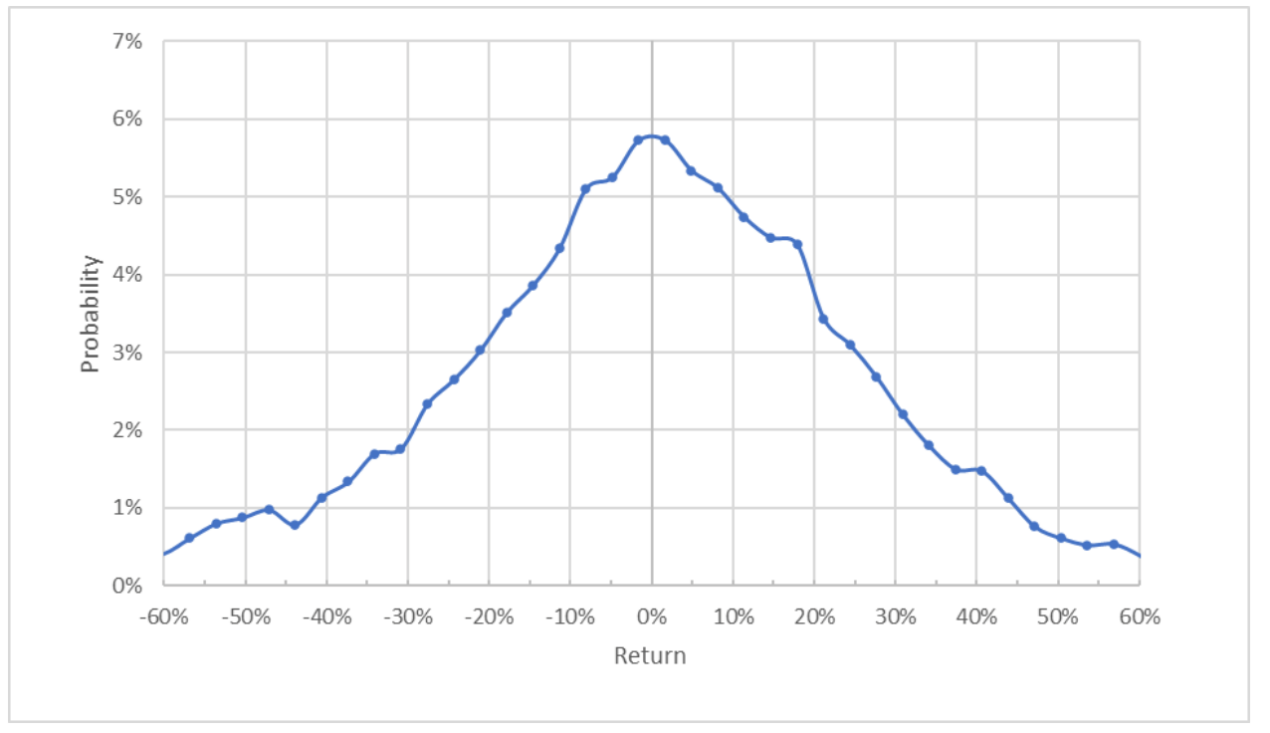

参考下图,纵轴为概率,横轴为回报率。

AFL 到 2023 年 1 月 20 日的期权市场隐含前景总体上是对称的,正回报和负回报的概率相当。根据该分布计算的年化波动率为 30.1%。

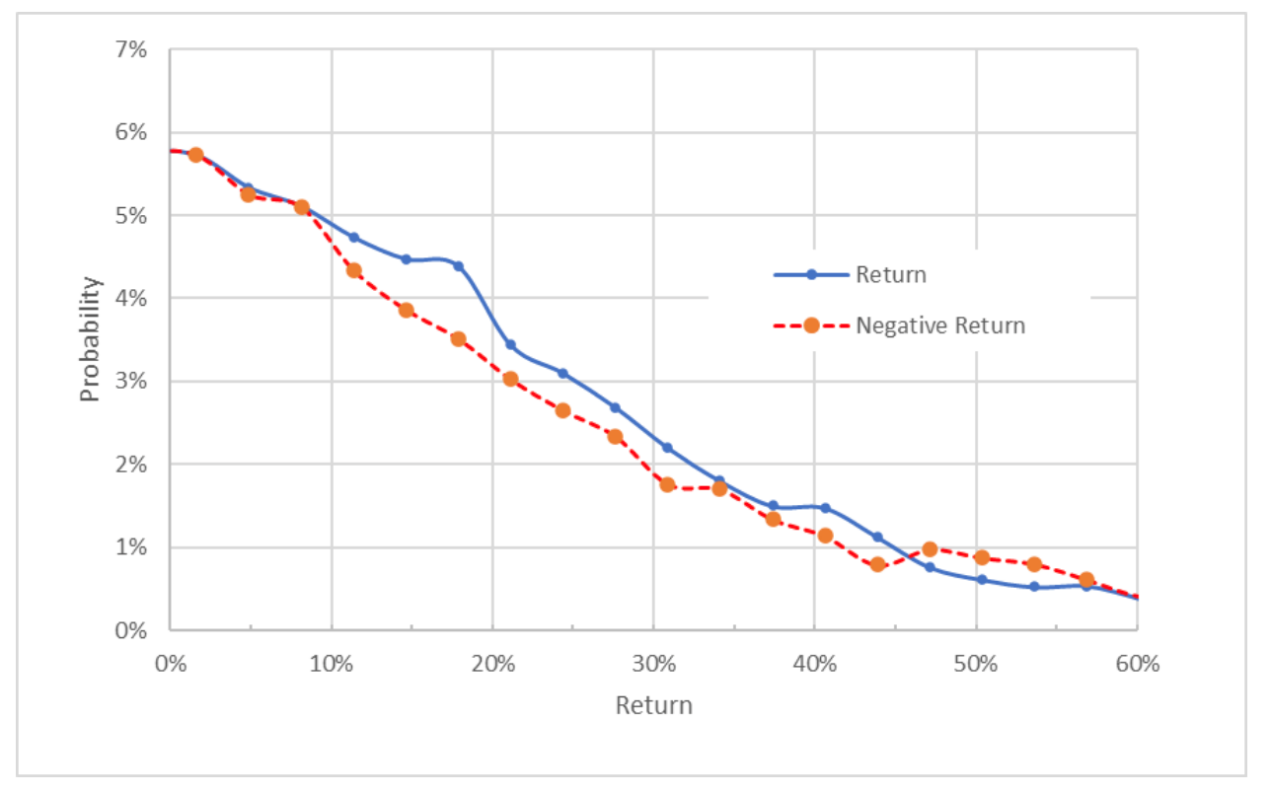

为了更容易地直接比较正回报和负回报的概率,我将正负回报放在一侧统一比较(见下图)。

上图显示,大部分时候正回报的概率往往高于负回报的概率(蓝线大部分时候在红线上方)。这是一个看涨的前景。然而,有利于正回报的概率差异远小于9 月份的时候。换句话说,现在期权市场预期的前景不如我在 9 月 AFL 大涨之前计算的前景那么乐观。

在当前的市场条件下,以收益为导向的投资者可能会考虑卖出AFL 的备兑看涨期权。该股的交易价格为 59.61 美元,可以以 6.50 美元的价格出售 2023 年 1 月 20 日到期的 AFL 看涨期权,行权价为 60 美元(买价)。若买入 AFL 并卖出这些期权,未来 10.4 个月的期权溢价收入为 10.9%(6.50 美元/59.61 美元)。此外,该公司预计还将提供1.20 美元的股息(三个季度支付),总收入为 12.9%。

总结

AFL 在产生持续收益和股息增长方面有着悠久历史。虽然股价大幅上涨,但目前估值仍合理,目前价格较12个月高位低8%以上。利率上升的背景对AFL 有利。

两个华尔街共识评级分别为中性和看涨, 12 个月平均目标价意味着总回报率为 8.7%,不过分析师有低估该公司的可能。

到 2023 年 1 月 20 日的期权市场温和看涨,不过看涨程度不如去年 9 月那么大。预期波动率为 30.1%,这对于个股来说并不是特别高,但对于像 AFL 这样相当稳健的公司来说却是非常高的。我维持对 AFL 的看涨前景,保守的投资者可以考虑出售备兑看涨期权以缓冲潜在的下跌可能性。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

(翻译:潘奕衡)