别再只盯着原油!“霍尔木兹危机”对这一能源冲击更大……

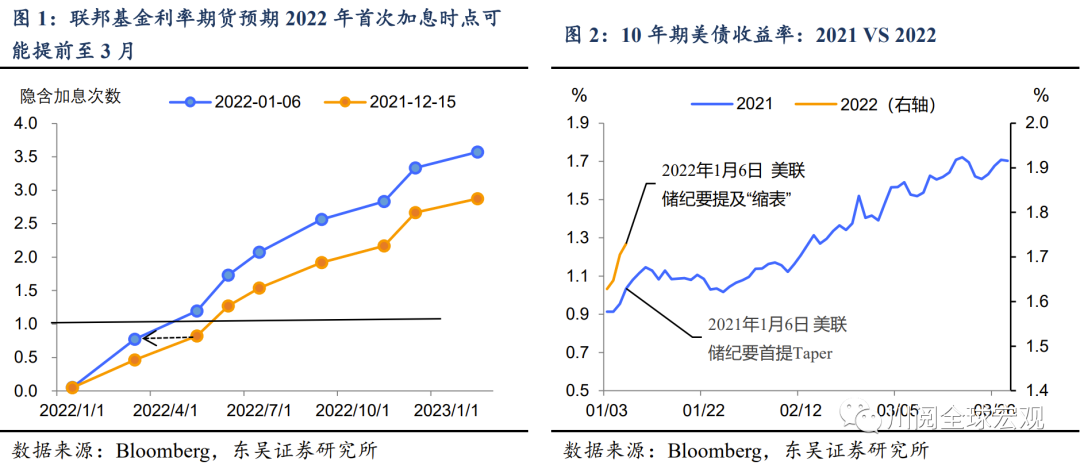

美国12月新增非农就业不及预期,美债收益率不降反升,美联储提前缩表”深入人心“。周四(2022年1月6日)凌晨公布的美联储会议纪要对市场造成了不小的冲击,10年期美债收益自2021年10月以来再次站上1.70%。除了首次加息预期再次提前外(由2022年5月提前至3月,图1),给市场冲击最大的是关于提前缩表的言论,“加息+缩表”可能给长端美债收益带来更大的影响:

“几乎所有的与会者同意在首次加息后的某个时点开始缩表是合适的……一些与会者表示在首次加息后相对更快地开始缩表是合适的。”

这不禁让人想到2021年年初的情形——2021年1月6日美联储的纪要中提及“Taper”也令市场措手不及,叠加之后美国通胀超预期,10年期美债收益率以及美元指数都出现了持续一个季度的上涨行情,且创下年内高点(图2)。对于后续美债收益率的走势,我们从政策和市场逻辑两个角度来分析:

政策方面,美联储可能在第二季度开启加息,并且给出对于缩表的指引。纪要已经显示“部分与会者认为当前劳动市场的情况已经很大程度与就业最大化相符”,就业的变化对2022年美联储货币政策的影响权重下降,而工资-通胀的螺旋越来越受到联储的关注,但在3月结束Taper的同时加息过于激进,可能的节奏是5月或6月开始加息,并且给出缩表的指引,下半年选择某个不加息的月份开启缩表(2017年6月会议美联储给出了缩表的指引,9月会议决定10月开始缩表)。

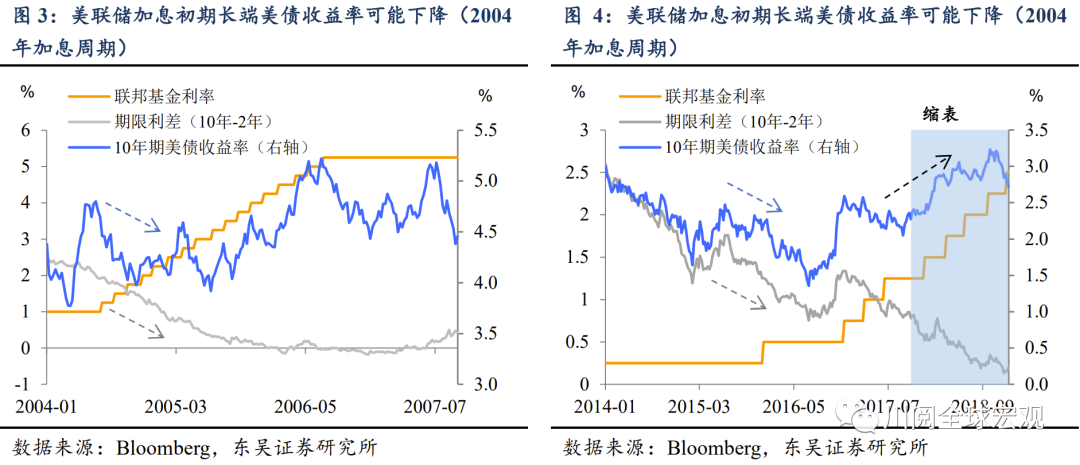

美联储更早、更快缩表主要通过限制收益率曲线平坦化(期限利差收敛速度)来支持长端美债收益率。从效果来看,加息(预期)主要会导致短端利率上涨,但也会使得期限利差收窄,综合而言加息初期长端美债收益率的方向并不明确。但缩表会限制和减缓期限利差收敛的速度,与加息带来的短端利率上涨配合,将支持长端美债利率上涨(图3和4)。

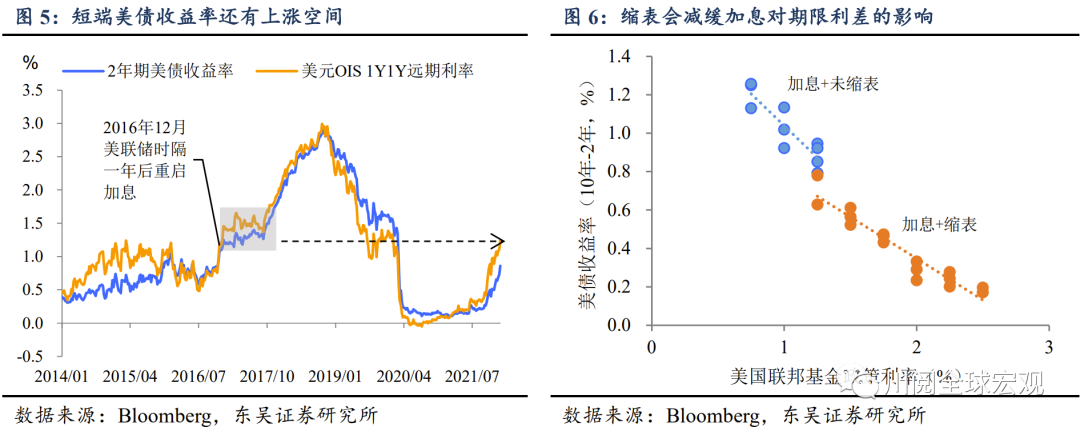

10年期美债收益率的上涨空间有多大?参考2000年以来的加息经验,以及12月美联储点阵图显示和市场预期的未来两年利率(1.685%和1.3%),随着美联储开启加息,短端美债收益率(我们以2年期为代表)站上1.1%是大概率事件。而根据历史测算,在缩表(预期)下,加息3次(联邦基金目标利率上涨0.75%)期限利差(10年期-2年期)可能较高点收窄30到40bp(图5和6)。而期限利差高点的出现可能要关注阶段性的再通胀交易。

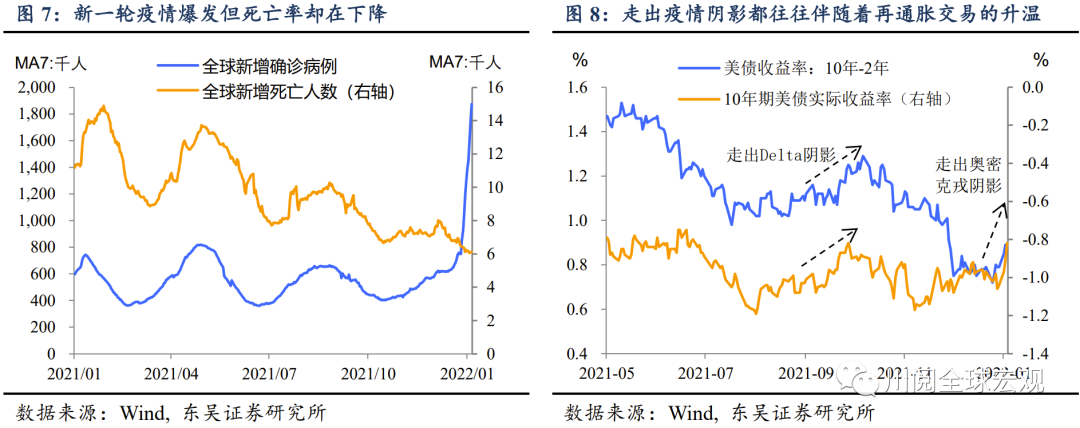

2022年初以来市场波动较大,除了美联储的因素外,可能还存在一个重要原因——走出奥密克戎变异病毒阴影之后,再通胀交易逻辑开始升温。背后的逻辑是疫情冲击后的经济阶段性复苏,典型的交易是期限利差变陡、实际利率上升,商品方面原油表现坚挺,权益方面则是银行和能源股表现较好,这在2021年8至9月市场摆脱Delta病毒担忧后的市场表现一致。

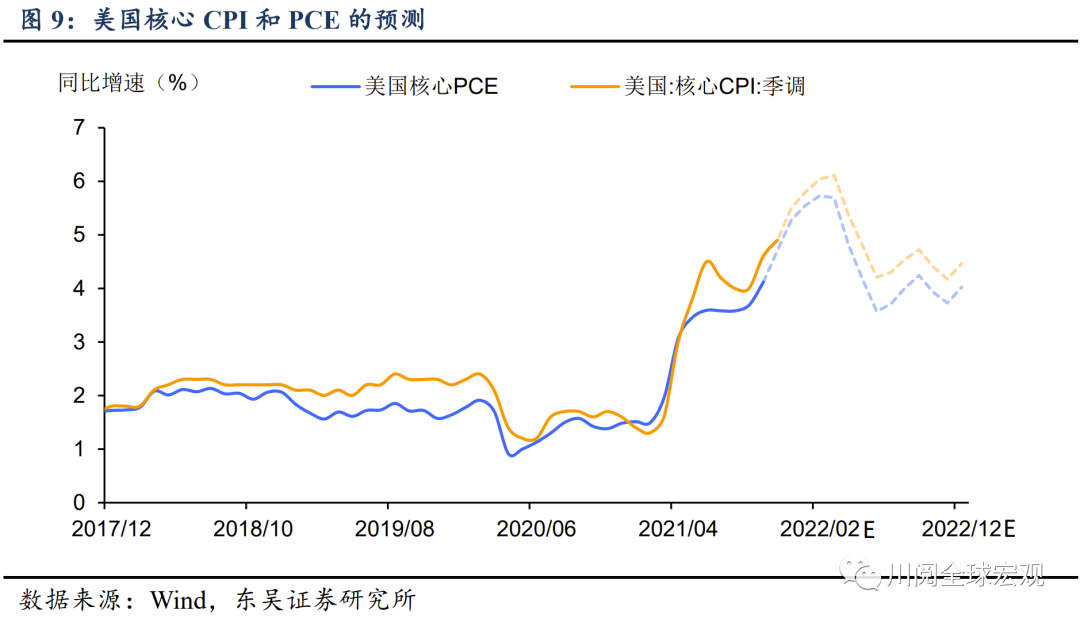

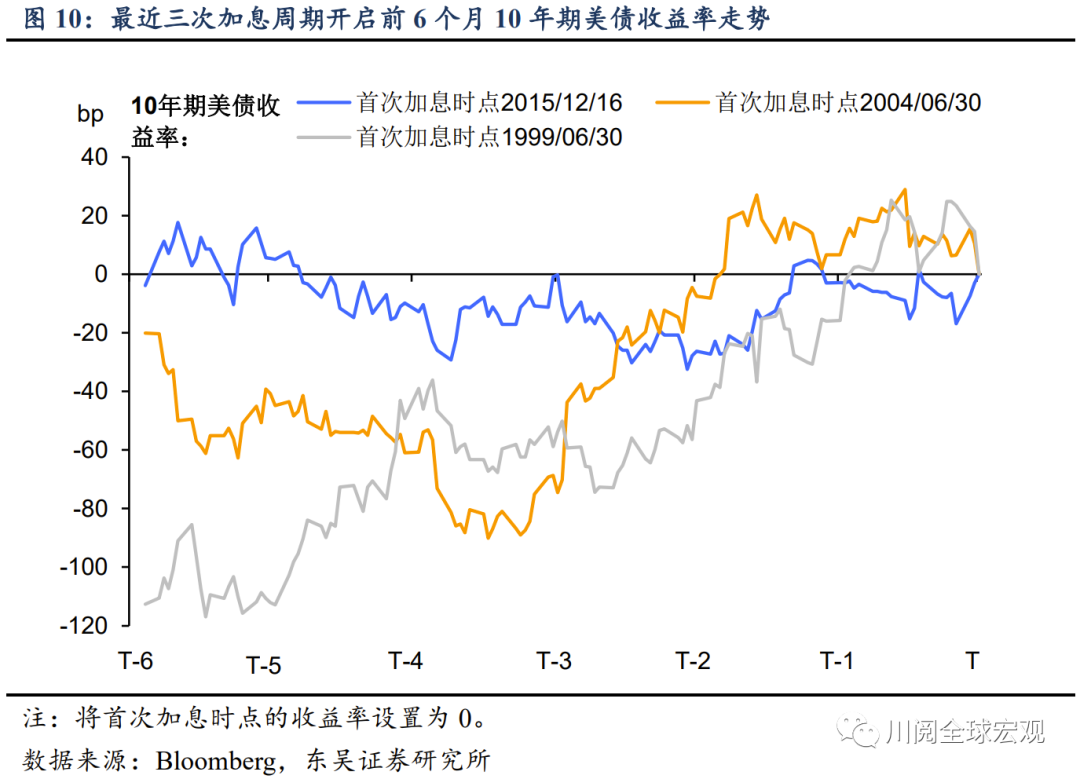

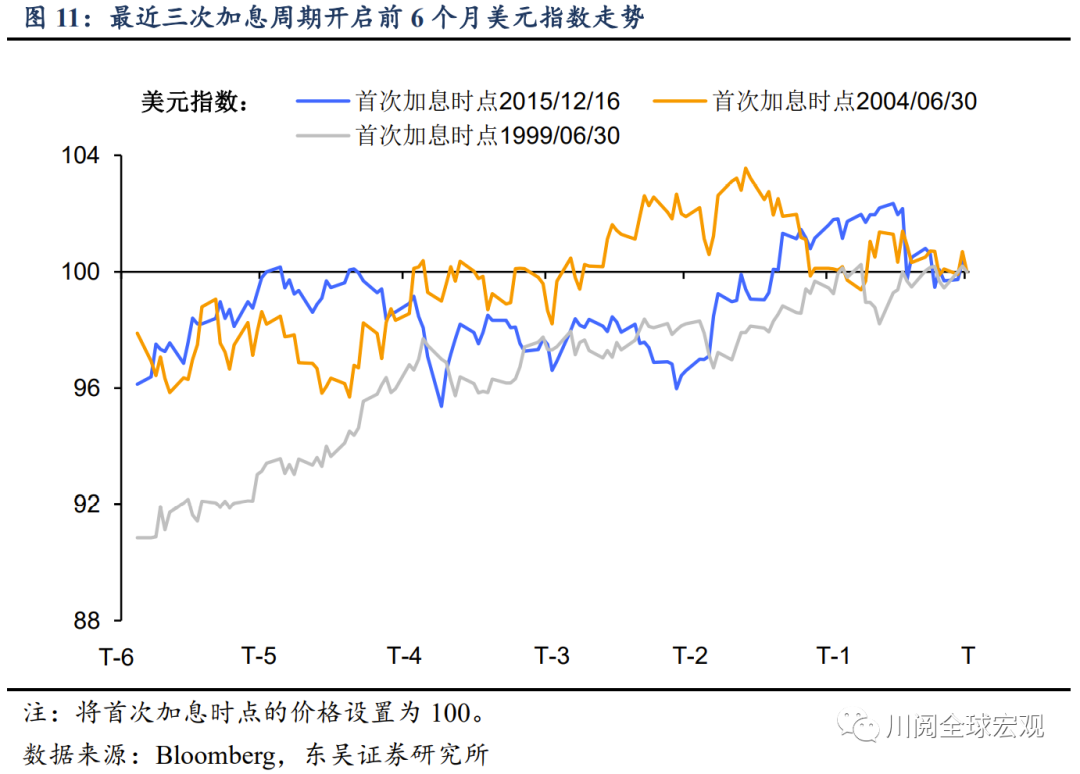

在再通胀交易的加持下,市场对于2022年美联储货币的紧缩预期可能会阶段性走向极端,导致美债出现“超调”。参考2021年第一季度的行情,配合上美国通胀可能在今年第一季度寻顶(图9),加息预期带来短端利率上涨,缩表预期和再通涨交易可能阶段性使得期限利差(10年期-2年期)回升至1%以上,上半年10年期美债收益率很有可能阶段性站上2%,美元指数表现相对偏强,这也符合历史上首次加息前美债和美元的表现(图10和11)。不过,2022年全年看来10年期美债收益率的中枢可能在2%之下,尤其是下半年,美国经济和市场可能面临经济环比放缓、中期大选的不确定性等逆风。

在市场风格上,一旦预期阶段性回摆、再通涨交易退潮,市场可能又会向美债收益率下跌、成长风格受青睐扭转,可以参考2021年第二季度的情况,触发因素可能是新变种毒株的扩散、美国通胀触底回落的速度超预期以及市场对美联储货币政策的极端预期阶段性降温等。在流动性环境开始边际变化时,这种切换可能会更加频繁、波动会更加剧烈。

风险提示:疫情扩散超预期,国内外政策超预期