美国CPI今晚亮相,美股期货、比特币齐跌!原油大升4%,美元重返99关口

英为财情Investing.com–未来总是不确定的,当我们试图权衡未来一年的风险和机遇时,不确定性依然存在。 不过有一点将可能是大概率事件,那就是通货膨胀将在2022年 继续对整个市场造成重大影响。

现在主要的问题是近期飙升份通胀是否会在新的一年达到顶峰。通胀问题将直接影响2022 年的金融市场和美国的经济。就这一问题,很多专家和学者都给出了他们的答案,但是大家的答案并不统一。

PNC金融服务集团(PNC Financial Services Group)的首席经济学家格斯·福彻(Gus Faucher)认为,通胀在未来将会放缓。

本周早些时候,他对雅虎财经表示:“我认为我们将在2022年看到通胀逐渐放缓。在能源价格大幅上涨之后,它们将在明年企稳或回落。经济复苏带来的许多价格上涨压力将会消退,比如机票、酒店客房、新车和二手车等。”

而资本集团(Capital Group)的经济学家则更为谨慎。 该公司固定收益投资组合经理Ritchie Tuazon表示,高通胀的持续时间应该比预期的要长。在2022年展望中,他建议:

“在劳动力短缺和供应链断裂的推动下,通胀水平应该会一直保持在高位,直到2022年底。随着时间的推移,价格压力将会缓解,但这个过程可能比美联储官员预期的要长。”

对于通胀这一关键问题,市场的预期各有不同。 部分问题在于,疫情造成了比以往更多的不确定性,这的前所未有的状况。

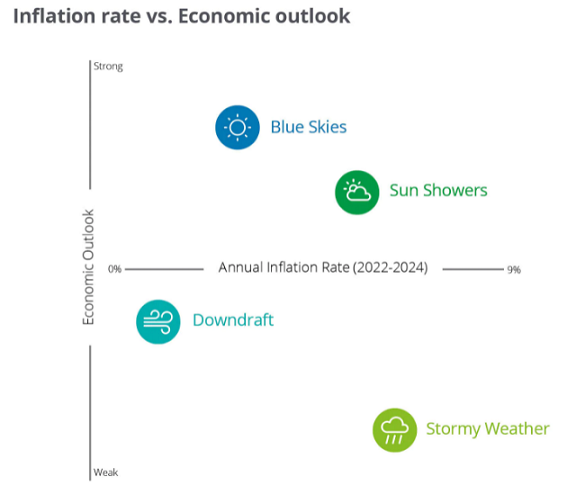

德勤(Deloitte)最近模拟了四种情况,每一种都创造了“独特的机遇和挑战”:

1. 蓝天:为疫情后的增长机遇做好准备,通过长期举债投资于基础设施和以增长为导向的并购,通过供应链多样化来提高企业弹性。

2. 阳光浴:降低不断上升的投入成本,并利用业绩改善来投资于增长。 利用廉价的债务来干扰较弱的竞争对手,或者解决当前的弱点以避免干扰。

3. 暴风雨:专注于通过规模经济和成本节约策略(如自动化)来提高效率和降低风险。 商业模式多样化,利用金融对冲来降低通胀上升的风险。

4. 下沉:通过新的体验和差异化的产品,推动需求并深挖价值。缓和供应商和合作伙伴的关系,通过重组来提高效率和节省开支。

德勤表示,所有情况都与2021年底的数据一致,2022年的通胀率可能维持在高位,甚至比现在还要高。

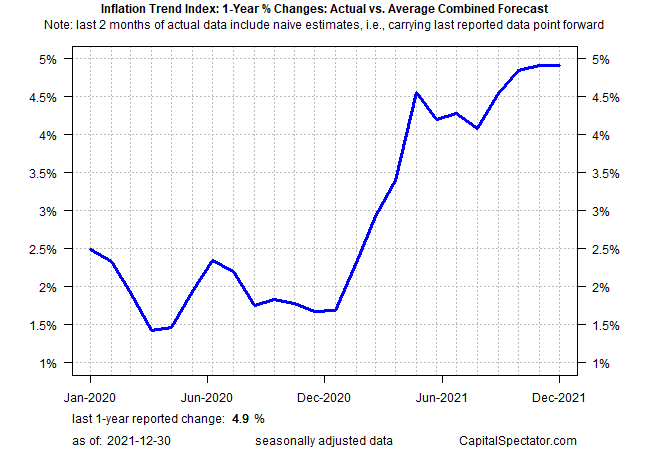

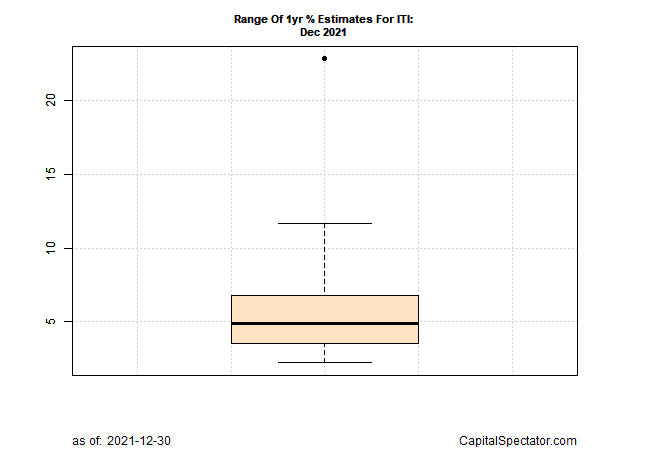

根据通胀趋势指数(inflation Trend Index, ITI),《资本观察家》(The Capital Spectator)找到了通胀见顶的理由。该指数使用13个指标来实时评估通胀压力。 目前对12月进行的ITI建模显示,中值预估稳定在4.9%。

然而,ITI的整体数据也提醒人们,对本月通胀压力的预估存在高度的不确定性。

即使通胀见顶,触顶过程也可能持续到2022年。 因此,尽管有理由预期近期飙升的价格压力会消退,但这与通胀是否会很快回到飙升前水平的问题是两码事。

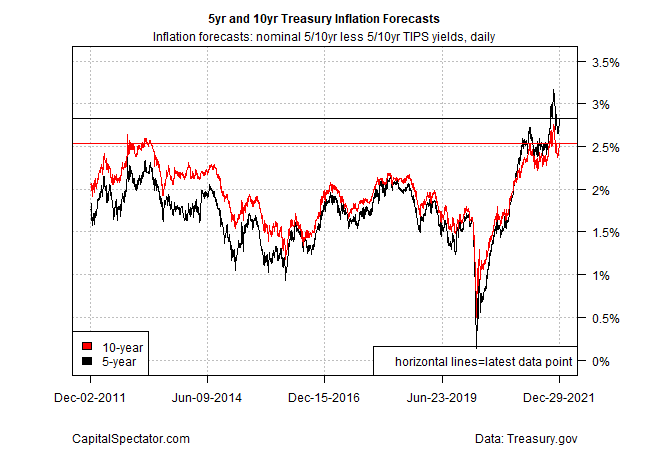

美国国债市场也显示出通胀即将见顶的迹象,尽管还远未确定。 最近几周,市场隐含的通胀预期出现小幅回调。

美国将在1月12日公布12月消费者价格指数(CPI)报告。 所有人都在关注该数据的变化,因为即将公布的CPI数据将为新一年的美国经济预期定下基调。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

2022年全球经济至少增长4%,但风险依存!黄金中长线有支撑

2022年铂金钯金走势前瞻:有望持稳,氢能源发展是潜在看涨因素

(翻译:潘奕衡)