周四(12月30日)亚市早盘,现货黄金持稳于1804美元/盎司附近。随着2021年即将结束,展望后市,虽然对于黄金重新回到2020年触及的历史高点保持乐观,但分析师认为,黄金面临的通胀与加息矛盾仍存,2022年黄金恐仍难脱离盘整行情。

2021金价走势回顾

为了帮助解释2021年金价的走势,回顾一下2020年末金价的走势是有帮助的。2020年8月初,金价达到2073美元的历史高点,原因是与新冠肺炎疫情开始相关的避险恐惧、美元贬值、央行量化宽松措施的加强以及美国利率的相应下降。

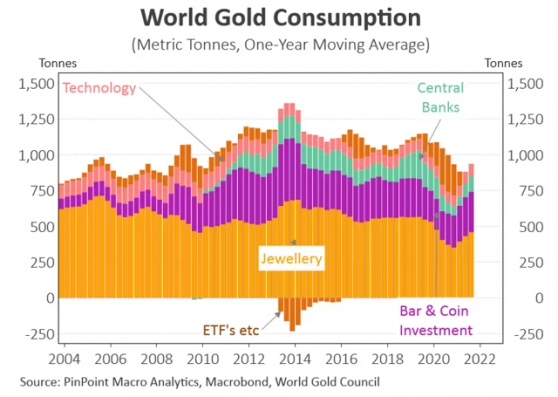

此后,金价连续7个月下跌,直到2021年3月初达到1677美元,下跌了19.1%。随着经济和全球股市开始表现出色,对延长封锁、全球经济崩溃以及表现不佳的股市的担忧开始消退。金价的热度随后开始消退。全球珠宝需求和央行黄金持有量的下降导致了全球黄金消费的下降(如图1),这进一步推动了金价7个月的下跌。

(图1:全球黄金需求)

金价陷入盘整模式,两大主要消费逐步复苏

从技术角度来看,在2020年8月达到历史高点后,黄金价格2021年大部分交易区间下跌,这可以被视为一种长期盘整模式,直至金价重新回到2020年8月达到历史高点2073美元(如图2)。

(图2:黄金价格走势)

在2021年期间,黄金首饰消费开始复苏,各国央行开始增加黄金储备(如图2)。不过,这两项传统黄金买家的季度黄金消费量尚未恢复到2020年8月金价见顶前几年的季度黄金消费量。

两大因素主导黄金市场

除了黄金消费,2021年期间还有两个主要因素对金价产生了主导影响。首先,美国通胀上升导致美国10年期实际债券收益率(经通胀调整后)大幅下降。从历史上看,美国实际收益率的下降一直对金价构成支撑。

(图3:黄金与美国10年期实际债券收益率)

其次,在2021年1月初达到近三年低点后,美元开始在2021年期间稳步升值。美国经济的复苏和随后的繁荣推动了美元的上涨。推动美元在2021年期间大幅走强的另一个原因是,人们意识到美国经济不需要进一步刺激,美联储的下一步加息行动很可能是加息。

(图4:黄金与美元)

作为收紧货币政策过程的一部分,美联储从2021年11月开始每月缩减资产购买规模150亿美元,然后在12月中旬将缩减规模扩大一倍,至每月300亿美元。从历史上看,黄金价格与美元呈反比关系。因此,随着美元在2021年中期开始强劲上涨,黄金价格开始下跌,8月9日,金价下跌幅度大到足以测试2021年金价的低点。美元最近的强势在8月下旬得到了一定程度的盘整,这使得金价得以反弹,因为在美国通胀加速的带动下,美国实际收益率进一步下降。

刺激措施效用消退,美联储加息带来双面影响

美元和美国实际收益率受到美国经济强弱的指引。近期实施的较早的财政和货币刺激措施开始失效。美国十年期名义债券收益率开始根据经济数据和政府限制措施的威胁进行调整。在2021年下半年,美国名义10年期债券收益率先是上升,然后又下降,这对美国实际债券收益率、美元以及黄金价格产生了显著影响。

展望2022年,几乎可以肯定的是,美联储将在某个时候加息。利率市场目前预计,美联储将在2022年初至中期首次加息。从历史上看,当美联储加息时,美元会有所下跌。如果美元失地,这应该会对金价起到支撑作用。

然而,官方利率的提升将减缓通胀,并对美国经济和10年期国债收益率施加一些下行压力。如果通胀下降速度快于名义收益率,美国实际收益率将上升,金价将承受一定的下行压力。总而言之,2022年的金价可能与2021年下半年的走势相似。

周四(12月30日)亚市早盘,现货黄金持稳于1804美元/盎司附近,在本周创下逾一个月新高后,黄金连续两个交易日小幅回落。但因为假期临近,市场交投清淡,金价走势维持窄幅波动。

(现货黄金日线图)

北京时间12月30日09:05,现货黄金报1803.67美元/盎司。