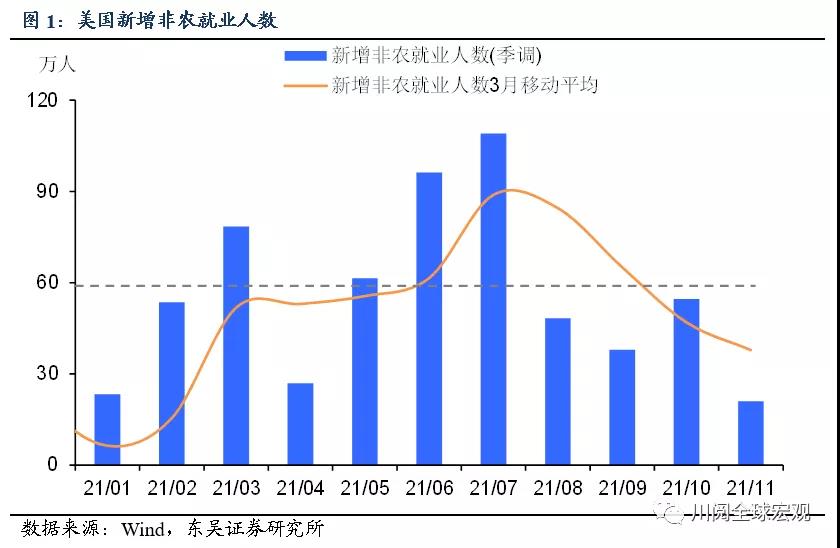

美国2021年11月新增非农就业数据不及市场预期,但在9月和10月的数据被上修共计8.2万人后,近三月新增就业平均值近40万人,我们认为这符合鲍威尔“还算合理”的标准。而鉴于通胀持续创新高,11月以来,美联储官员对于taper的表态愈发鹰派,美联储主席鲍威尔、副主席克拉里达均表示可能加快taper,前者承认是时候放弃通胀“暂时性”的说法。我们维持此前的观点,12月议息会议上可能宣布加快taper步伐。

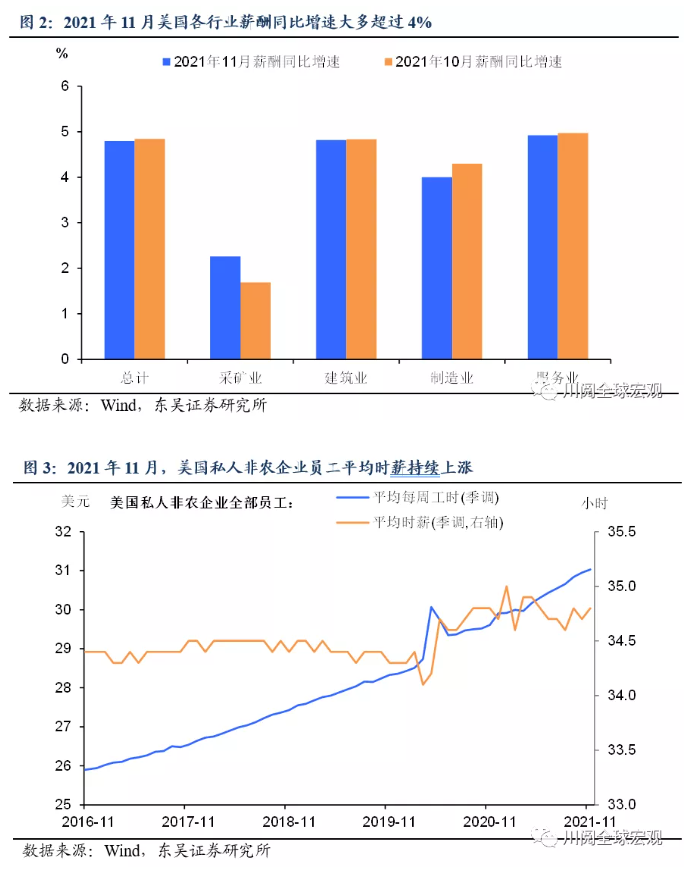

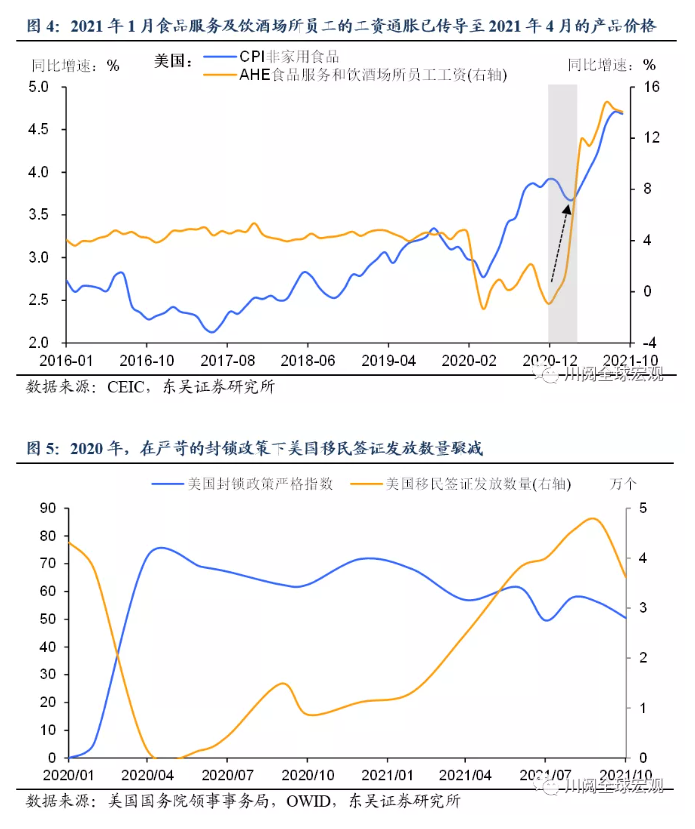

我们先对就业数据做个简要的概括:2021年11月美国的就业数据主要受到零售业就业人数下降的拖累,但专业和商业服务、运输和仓储、建筑和制造业,就业机会显著增加。劳动回归意向有所好转,劳动参与率上升至61.8%,创2020年4月以来新高。然而就业供给短缺下,美国各行业薪酬同比增速大多超过4%,平均时薪持续上涨(图2-图3)。

薪资通胀向消费端的传导已显现。如图4所示,2021年1月美国食品服务及饮酒场所员工的工资通胀已传导至4月的产品价格。薪资上涨的主要推手为劳动力短缺,其背后的原因一方面在于疫情后劳动参与率的下降,另一方面还有封锁政策导致的移民数量骤减(图5)。鉴于部分人永久地离开了就业市场(图6),未来劳动参与率可能结构性下降,而受到疫情影响临时离开就业市场的劳动力以及移民的回归,取决于疫情的状况。

在南非变种毒株奥密克戎带来的不确定性下,弥补就业市场的缺口需要时间,招工难的持续下,2022年一季度美国薪资增速有可能依旧高于4%,持续推高通胀,为美联储加快taper、提前释放加息信号提供了论据。

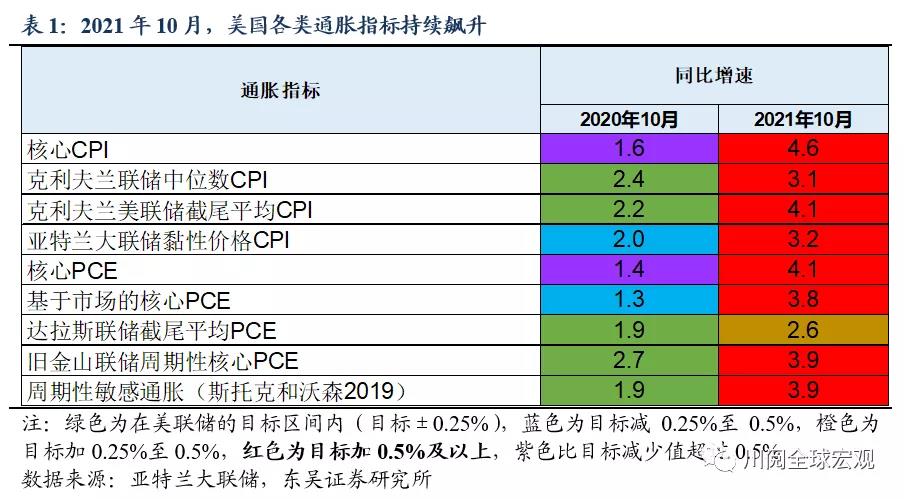

那么美国的通胀有多高呢?如表1所示,美国各类通胀指标在2021年10月普遍超过美联储通胀目标0.5%及以上。我们在《2022年美国工资-通胀螺旋上升的风险有多大?》中总结了20世纪六七十年代工资-通胀螺旋上升恶性循环的三个条件,并指出2021年11月薪资超通胀增速的大幅调整和工会话语权提升这两个条件已经被满足,2022年薪资增速向通胀的传导可能更强。

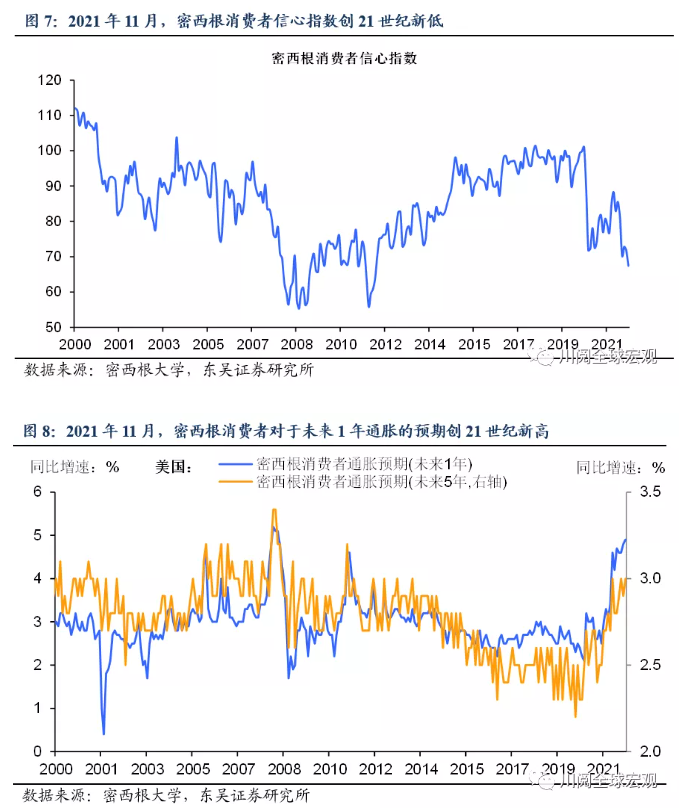

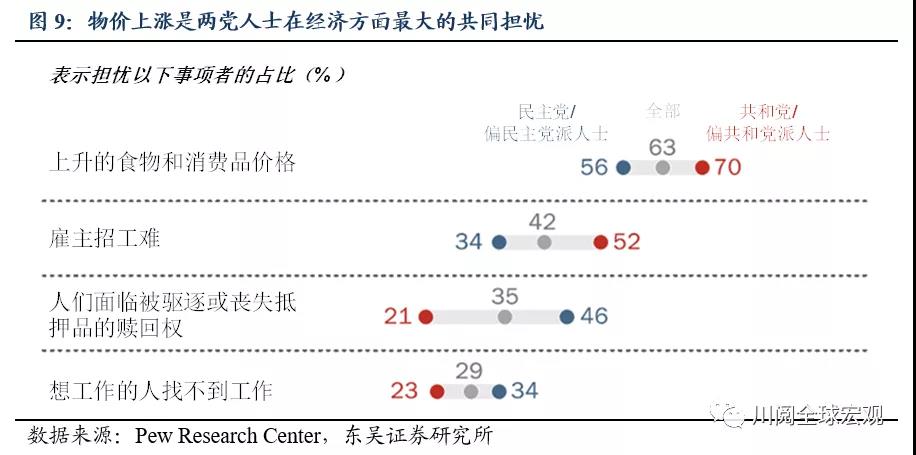

高通胀对于经济的影响已经显现,密西根消费者信心指数降至2000年以来的新低(图7-图8)。Pew Research的民调数据显示,物价上涨是两党人士在经济方面最大的共同担忧(图9)。高通胀已经严重影响美国人的日常生活,倒逼美联储尽快撤出宽松的货币政策。

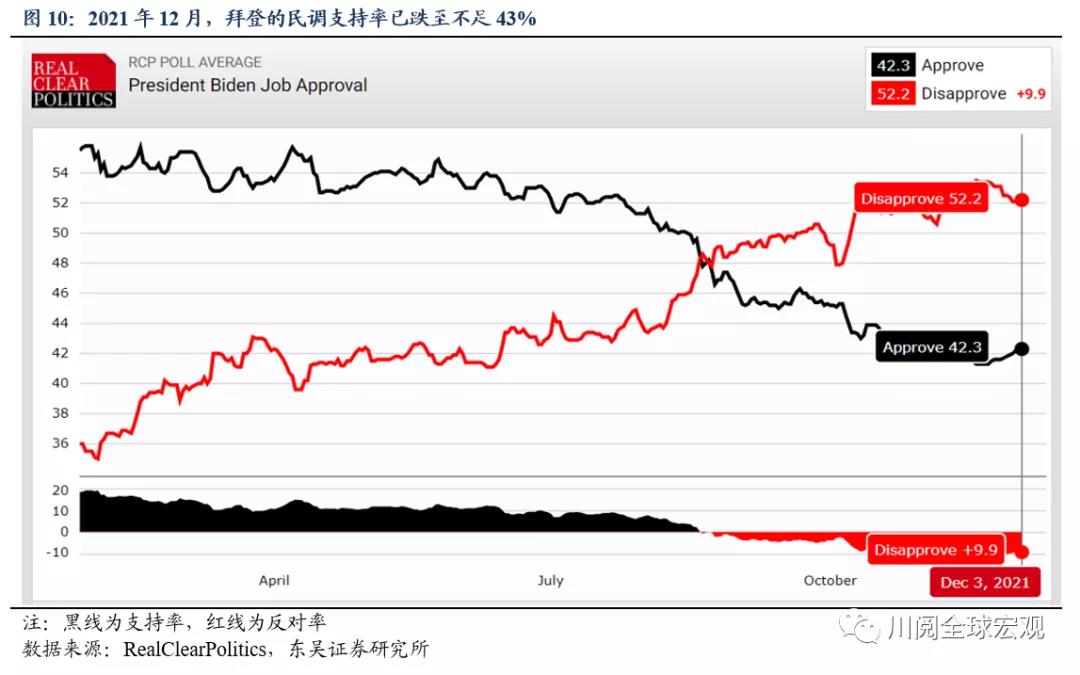

此外,2021年8月美国通胀飙升以来,拜登的民调支持率也开始走下坡路,12月已跌至不足43%(图10)。而华盛顿邮报在2021年11月7至10日的调查显示,将近一半的美国人将高通胀归咎于拜登。在2022年中期选举逐步临近下,本应中立的美联储可能会屈服于政治压力而在经济达到最大就业之前开始加息。

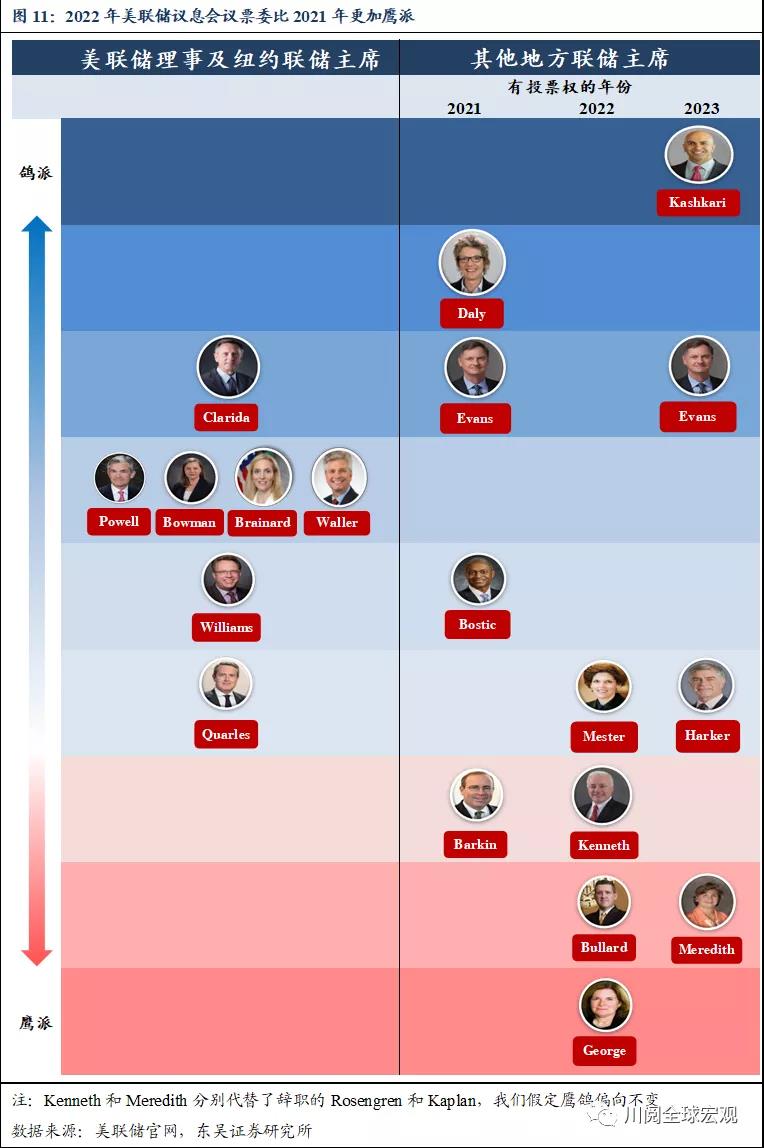

总结来看,我们维持此前报告的观点,即美联储很可能在12月的议息会议上宣布将加速taper步伐,在2022年一季度末左右便结束taper,比原计划提前一个季度,为提前加息留出空间,而对加息时点的指引可能调整为从2022年上半年开始。此外,鉴于2022年议息会议的票委阵容比2021年更加鹰派(图11),2022年美联储对于加息的指引可能更为鹰派。

风险提示:疫情扩散超预期,国内外政策超预期