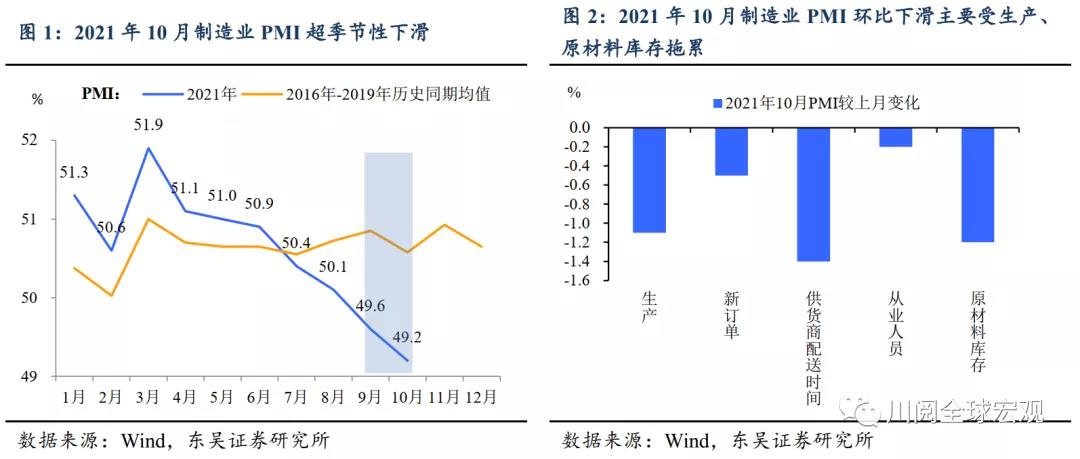

在9月经历了拉闸限电的供给冲击后,市场普遍预期10月制造业PMI将出现小幅反弹。而今日国家统计局公布的2021年10月制造业PMI和非制造业PMI均较9月环比下滑,并创下近10年同月最低值。这意味着经济“逆风”下行压力仍然较大,四季度GDP破“4”的概率也在加大。我们将2021年10月PMI的主要特征归纳为如下三点:(1)从产需来看,由于供电紧张、能耗双控、原材料价格偏高对供给端形成直接约束,10月生产端环比表现逊于需求端。(2)新出口订单PMI止跌,但仍处于收缩区间。(3)非制造业结构上出现改善信号,服务业剔除季节性环比略有改善,建筑业新订单和业务活动预期均环比上行。

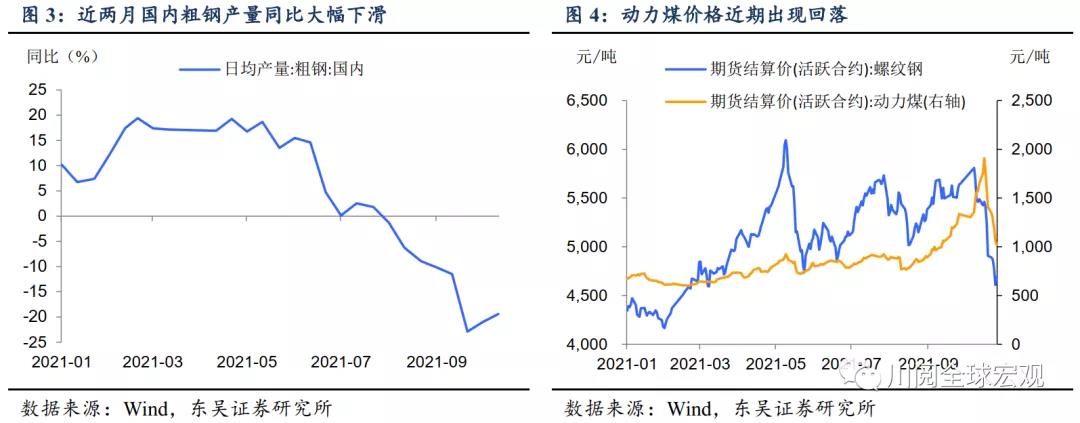

供给约束对10月制造业PMI的拖累进一步显现。10月制造业PMI为49.2%,较9月回落0.4个百分点,低于季节性(图1)。从分项看,生产和原材料库存是主要拖累项(图2),可见供电紧张、原材料价格偏高是10月制造业PMI超季节性下滑的主要原因。9月以来,在电力供应紧张和能耗双控的双重影响下,部分省份采取拉闸限电措施,全国粗钢产量显著下滑(图3)。供电紧张的背后是煤炭供应紧缺,动力煤价格今年以来快速上行(图4),对工业企业生产成本造成较大压力。

需求方面,10月新订单PMI仍位于荣枯线以下,环比基本持平季节性。10月新订单PMI较9月回落0.5个百分点至48.8%,环比基本持平季节性(2016-2019年10月环比均值为-0.52个百分点)(图5)。我们认为上游原材料价格偏高是需求受抑制的主要原因。随着10月19日至21日各部委连续发声打击煤炭市场过度投机行为、推进煤炭产能释放,以动力煤为代表的国内大宗商品价格开始回落,企业成本压力预期出现一定程度缓解,因此新订单指数并未出现超季节性下滑。

应对“逆风”,大型企业规模优势持续凸显。从企业类型来看,前述供给约束主要对中小企业形成冲击,10月大、中、小型企业制造业PMI分别为50.3%、48.6%、47.5%。从分项看,10月大型企业生产PMI环比提升了0.2个百分点,而中、小型企业则分别下滑2.6个百分点、1.9个百分点。从行业看,装备制造业、基础原材料行业环比9月分别下滑0.6个百分点、0.1个百分点,消费品行业持平于上月。

出口订单止住连续下滑趋势,但仍处于收缩区间。10月制造业新出口订单PMI结束此前连续6个月环比下滑,较9月回升0.4个百分点至46.6%。出口订单的收缩与近几月出口同比中数量贡献降低相对应(图6),我们推测其原因来自于以下三方面:一是海外持续复产后供需缺口进一步缩小,导致其对中国出口需求下降;二是各国宽松政策陆续退出导致需求边际放缓;三是高昂的运输成本导致企业进出口意愿下滑。

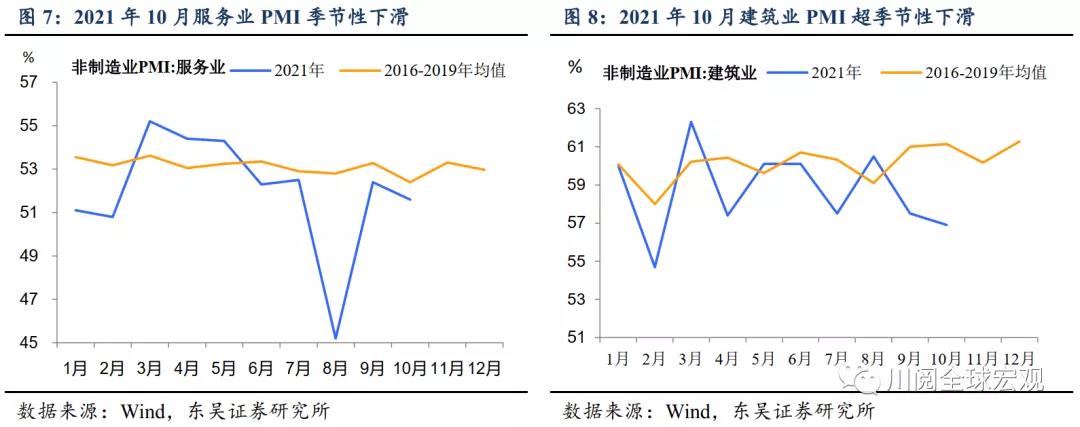

非制造业方面,10月服务业PMI较9月回落0.8个百分点至51.6%,环比变化略好于季节性(图7)(2016-2019年10月环比均值为-0.9个百分点)。9月、10月国内均有局部疫情发生,9月主要集中在福建省,10月主要集中在甘肃、内蒙古。由于福建服务业增加值占全国比重(2020年为3.8%)高于甘肃与内蒙古之和(2020年为2.4%),因此9月服务业受局部疫情影响更大,即剔除季节性因素后10月服务业PMI较9月实际上略有改善。

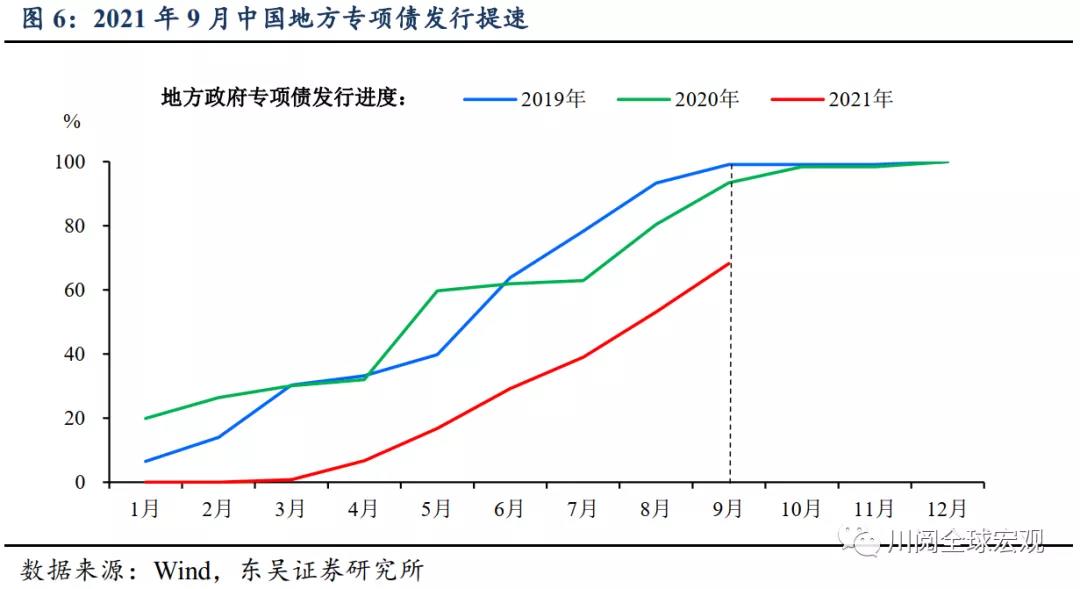

新增专项债发行提速,建筑业PMI结构上有亮点。10月建筑业PMI较9月下滑0.6个百分点至56.9%(图8),主要受投入品价格过高和从业人员指数环比下行拖累。而受益于9月以来新增专项债发行加速、发行规模创年内新高、银行RMBS重启发行,建筑业新订单指数环比上行3个百分点、业务活动预期环比上行0.2个百分点。预计随着财政支出到实际基建投资进一步转化,叠加地产融资监管可能出现的边际放松,建筑业活动仍有支撑。

风险提示:局部疫情扩散超预期;政策变化超预期