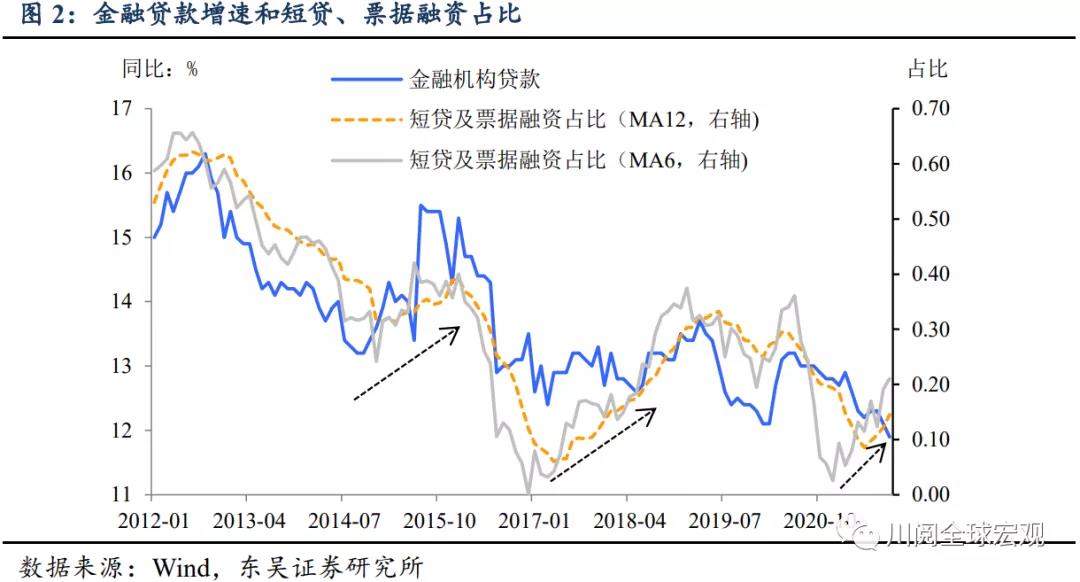

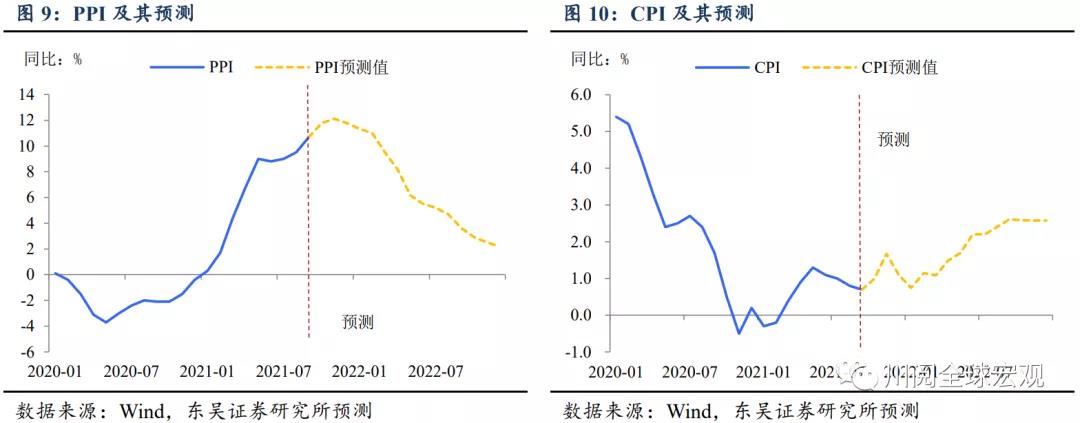

从历史上看,通胀见顶和信贷见底的时间往往非常接近。从数据上看,我国的信贷系统似乎具备内在的“反通胀性”,信贷的低点往往对应着通胀(我们以PPI作为代表,下同)的高点,通胀自高点的回落也往往对应着信贷增速的企稳反弹(见图1和表1)。从数据来看,2021年9月金融机构信贷和社融增速继续刷新年内新低,而PPI则站上10%、创年内新高,从历史上看多数情况下PPI的高点会略领先于信贷的低点,这次还会一样?

9月信贷数据背后的信号。从总量上看,2021年9月新增1.66万亿人民币贷款,低于2020年和2019年同期。从结构上看,中长期贷款占比下滑,短期贷款占比上升,其中居民端中长期贷款占比下滑至28%,处于近5年同期低位,这与9月地产销售同比继续降温相关;短贷及票据融资占比上升则可能与银行季末揽存和央行加码再贷款有关。由于社融的噪音(专项债的发行)问题,我们更关注信贷增速和信贷需求,有两个边际上的变化信号值得关注:

从信贷增速上看,短贷及票据融资占比指标回升或与再贷款有关。从历史上看,短贷和票据融资占比对于信贷增速的变化有较好的指示作用,在2014年和2017年信贷触底的过程中这一占比也出现明显的反弹,考虑到央行再贷款政策和季节性因素,在央行不额外采取措施的情况下,这一比例在下个月将回落,信贷增速反弹尚不稳(图2);

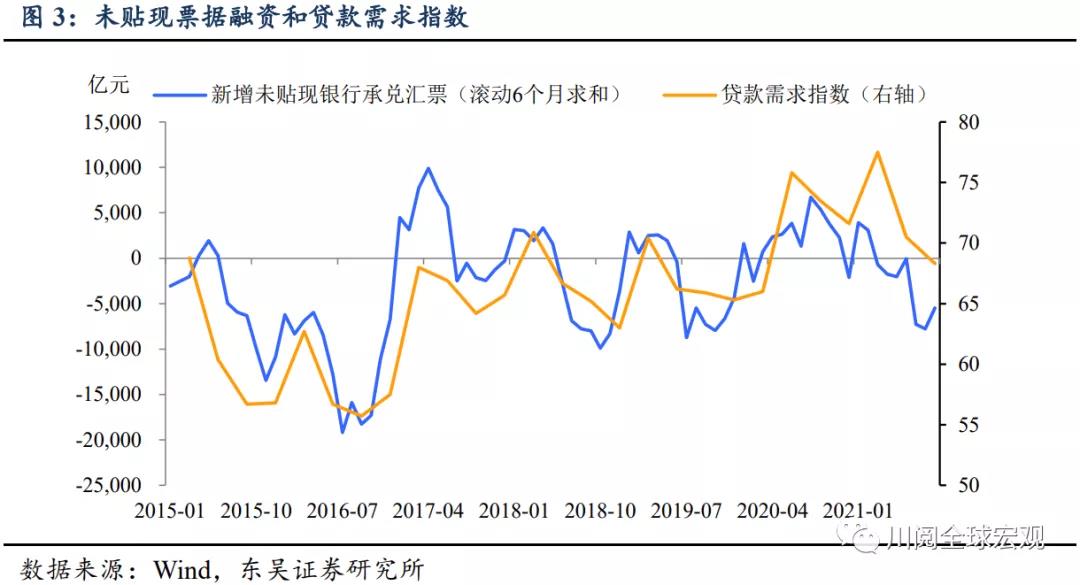

从贷款需求上看,地产信用事件的解决十分关键。2021年9月未贴现银行承兑票据同比少增1488亿元,背后是房地产信用事件对供应链金融的冲击、疫情反复和能耗双控对企业经营的影响。未贴现票据指标的企稳并不稳固,后续主要关注地产信用事件的发展和推进。

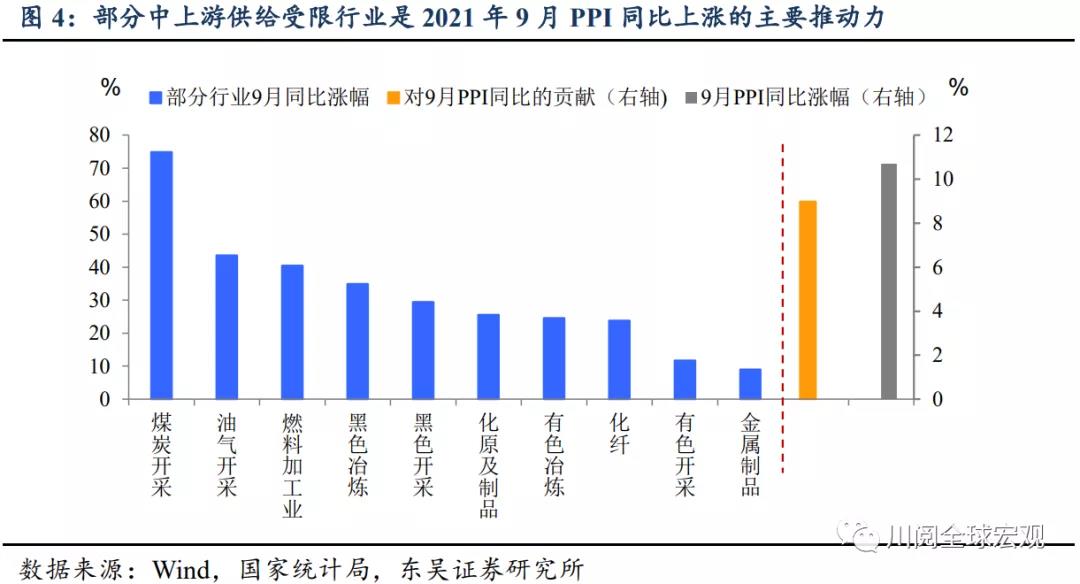

PPI同比超过2008年,供给因素是重要的原因。2021年9月PPI同比创下1996年以来的新高,其中供给受限的中上游行业上涨幅度最大,煤炭、钢铁首当其冲,对于PPI同比的影响也居于前列(涨幅最大的10个行业对于同比的贡献接近90%)(图3)。9月升级的能耗双控政策进一步加剧了这一特征。

从能耗双控到冬春保供,通胀的节奏会如何变化?2021年9月底以来为了缓解能源紧张和大宗商品上涨的压力,国家从主要从能源保供和扩大电价浮动区间等方面采取了行动。如何看待这一政策变化对于通胀,尤其PPI变化节奏的影响?

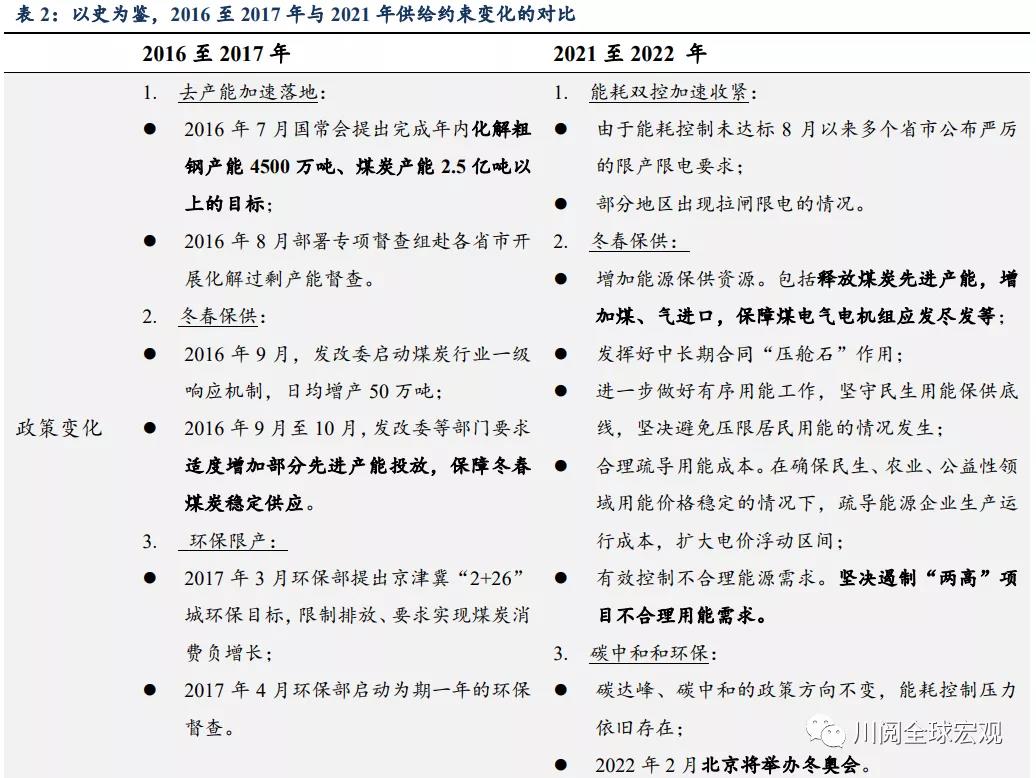

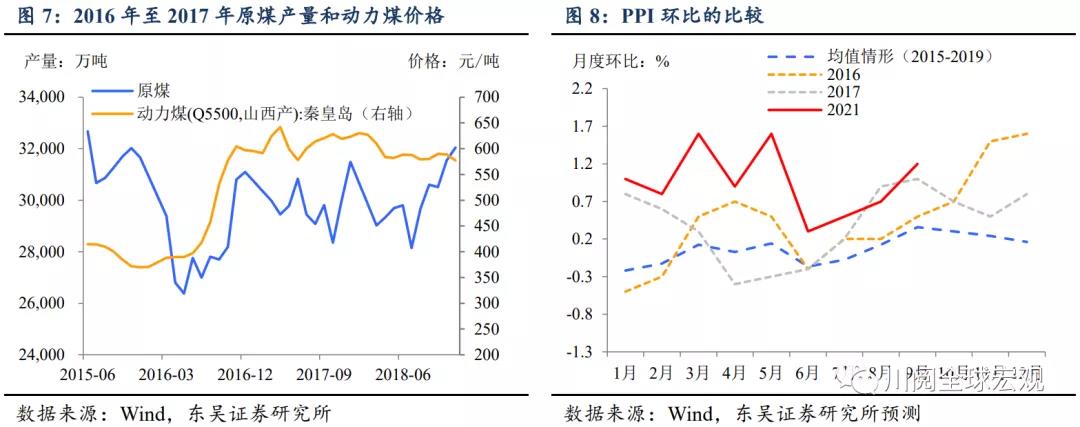

我们认为2016年至2017年煤炭、钢铁去产能的经验可能是值得参考的。我们试着从政策变化、供给、需求和海外环境四个方面对比2021至2022年初和2016至2017年的异同(表1):

政策节奏方面,2021年和2016至2017年存在相似之处。第三季度能去产能(能耗双控)加速;9月开始冬春能源保供压力上升,发改委等部门放松对煤、气、电行业的管控;次年初、气温转暖后,环保限产压力上升(2022年初北京冬奥会的举办可能导致对环保的诉求上升)。

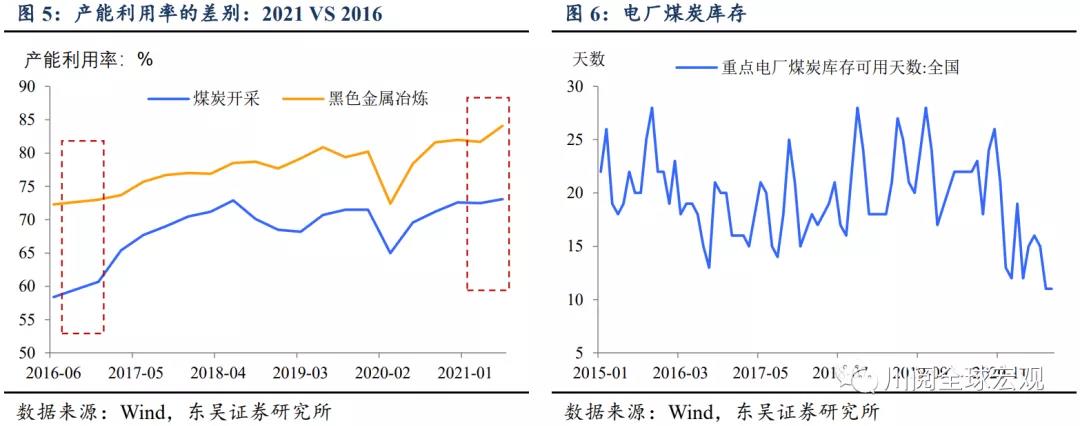

供给方面,与2016至2017年不同,2021年上中游企业的产能利用率处于历史较高水平,而库存则处于历史较低甚至最低水平,我们以煤炭行业为例,这一点尤其突出。供给因素十分重要,因为在产能利用率更高的情况下,需求的上升会导致价格出现更大幅度的上涨。

需求方面,2021年年内和2022年年初,需求端的压力可能相较更大。一方面,2016年冬天气温较高,但今年可能会面临冷冬,居民端的电热需求可能更大;另一方面,政府专项债开始明显加速,2021年第四季度末和2022年初基建发力会刺激需求。

海外方面,两个时间段铜、油等国际大宗商品都出现较大幅度的上涨。其中2016年铜的涨幅和截至2021年10月类似,但前者的原油涨幅更大。

综合以上考量,我们认为未来两个季度PPI的变化节奏可能和2016年末至2017年初类似,考虑能耗双控收紧(9月),山西洪水(10月)的阶段性冲击。我们认为2021年PPI高点可能出现在11月,同比可能达12%左右;2022年第一季度PPI同比将继续保持高位。CPI方面,电价浮动区间上涨的影响有限且滞后,根据投入产出表的计算,电价每增长10%,CPI涨幅可能在0.4%左右,且需要时间传导。考虑到某些中上游行业价格对CPI的传导不畅,实际影响应该更小,维持2020年第四季度和2021年上半年CPI同比增速不及2%的判断。

展望后市,通胀高点和信贷低点将在2021年第四季度出现。由于专项债加速发行,社融增速可能提前企稳,但社融数据的噪音大,我们认为信贷增速和信贷需求的企稳将很大程度上取决于地产政策的变化。2022年初由于PPI仍将处于高位,考虑到基数、通胀和信贷的关系,我们对于2022年第一季度信贷增速的反弹并不乐观,不过第二季度的增速将高于第一季度。

风险提示:病毒变异导致疫情控制难度加大、政策变化超出预期