伊朗称允许部分国家船只通过霍尔木兹海峡 美军加油机在伊拉克坠毁 | 环球市场

本文独家提供给英为财情Investing.com。

9月22日的美联储联邦公开市场委员会(FOMC)会议发出了强烈信号——货币政策立场正在从非常鸽派转向意外之外的鹰派。根据新闻发布会,除非9月就业数据大失所望,否则美联储很可能会在11月开始缩减资产购买规模。

而且,美联储的潜在讯息不止于此,而美股市场可能也没有意识到,它深深地藏在美联储的联邦基金利率预测中——更频繁地加息,且比之前预期提前了。与此同时,美联储还下调了2021年余下期间的GDP增长预期。

美联储的讯息明确无误,经济增速比之前预期的要慢,货币政策比之前预期更早收紧。

加息更频、更早

很明显,在下一次货币政策会议上,美联储会减少资产购买规模,并希望在明年6月或7月左右完成缩债。更令人惊讶的是,美联储现在预测在2022年可能会加息一次,联邦基金利率将升至0.3%。相比6月份的联邦公开市场委员会会议,这个变化很大,当时没有看到美联储会在这个时候加息。

而且预测还显示,到2023年底,合共会加息三到四次,联邦基金利率将达到1%。相比6月份预测的0.6%大幅上升。看起来这个升幅可能微不足道,但比之前的预期多加息了两次。

经济增速预测放缓

此外,美联储还将2021年的GDP增长率预测从7%下调至5.9%,相比6月份会议大幅下降。委员虽然将2022年的增速预期从3.3%上调至3.8%,但似乎不能弥补2021年损失的增长。

市场反应

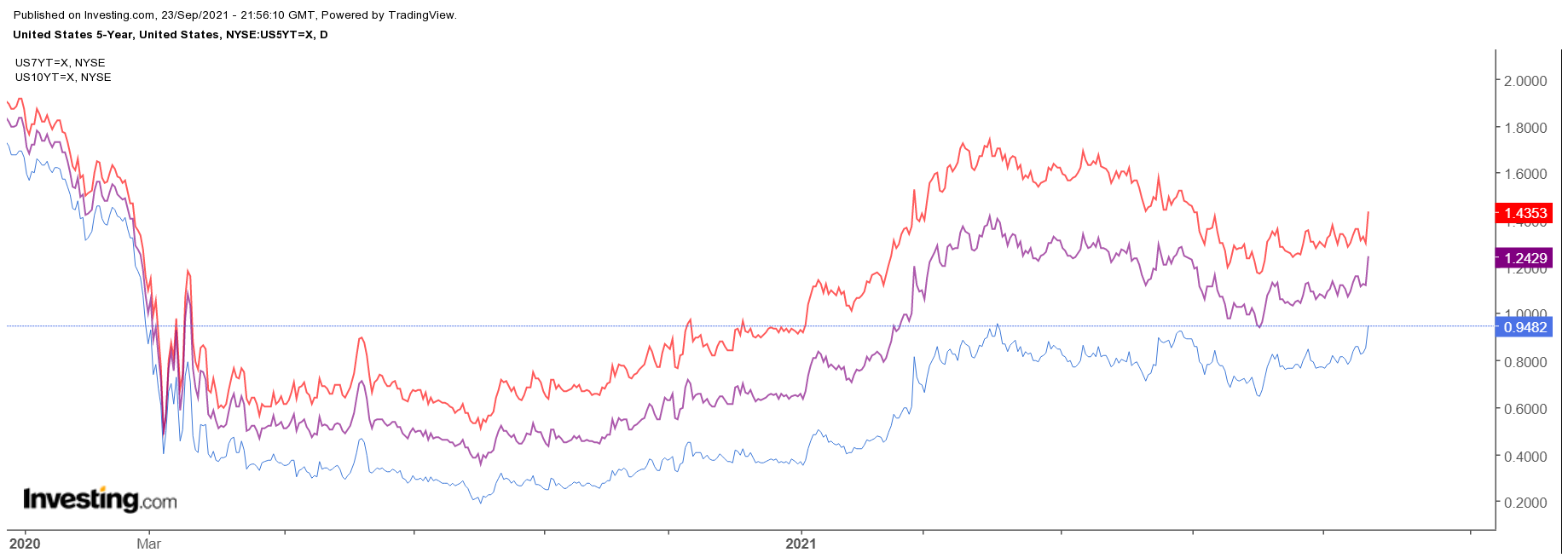

对美联储立场的转变,债券市场的反应似乎是正常的,收益率曲线短端利率开始上升,长端利率此前就已经上升,市场正在调整,以适应美联储在较长期限内推高利率的前景。然而,随着量化宽松政策在明年年中基本结束,曲线短端的利率应该会比长端利率上升得更快,从而导致收益率曲线趋平。

反应最有趣的是股市。消息传出后,美股戏剧性反弹,似乎没有注意到或者根本不关心加息时间可能比之前更早。要知道市场以前对加息相当敏感,而股市这次的反应是上涨,这很奇特。

也许,市场可能纯粹就是忽视了加息将更频、更早。然而,当市场最终意识到美联储的态度转变了,市场自身也可能转变。当然,只有时间才能证明,昏昏欲睡的股市虽然没有意识到正在发生的变化,但当它最终苏醒并回归现实时,可能会产生重大而深远的影响。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情 App】

推荐阅读

欧央行行长:飙升的能源价格将取代新冠 成为长期冲击供应的主要风险

翻译:刘川