恐慌指数升近13%,道指期货重挫700点!G7拟释油储,原油升幅大幅收窄

英为财情Investing.com - 本周,美国大型银行将公布第二季度财报,预计不会让投资者失望。

过去一年,KBW银行指数涨超70%,涨幅达标准普尔500指数的两倍。尽管期间经历了美国历史上最严重的衰退之一,但出色的表现证明了美国银行业在2008年金融危机后建立的弹性商业模式的强大。

然而,随着社会经济活动重新开放,疫情带来的相关收入逐渐减少,银行业可能无法维持上述强劲表现。

其中最大的变化料是银行业的交易收入将大幅下降。分析师估计,美国顶级投资银行第二季度的交易收入将减少28%。

花旗集团(NYSE:C)和摩根大通(NYSE:JPM高管已经发出警告,称其交易收入同比将减少30%甚至更多,导致总收入将减少10%。

而且贷款收入也尚未回升,此前在大流行期间,由于消费者和企业减少支出,贷款增速持续不振。分析师估计,商业银行第二季度的贷款总额可能下降了3%。

经济大环境利多

虽然存在上述利空因素,但顶级大行第二季度的业绩仍然可能爆出惊喜。例如,在大流行期间计提的坏账拨备可能得到释放,规模料达数十亿美元。

Bruyette & Woods的分析师预计,银行股第二季度每股收益料高于去年同期40%。上半年创下记录新高的并购交易也可能提振第二季度的利润,这项业务的收入料激增30%。

将时间拉长,我们认为经济大环境持续利好银行股。叠加美国政府的大规模基础设施支出,美联储将逐步减码货币刺激,随着企业和个人花掉在疫情期间积累的资金,对银行贷款的需求可能会在明年大幅回升。

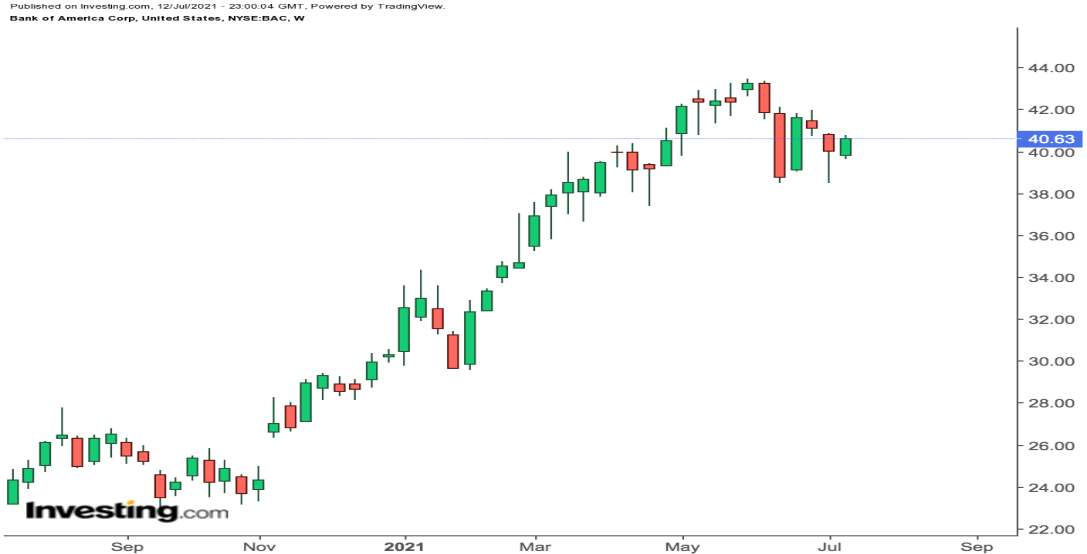

富国银行(NYSE:WFC)和美国银行(NYSE:NYSE:BAC)将在周三盘前公布财报。这两家银行都处于优势地位,料受益于信贷增长和加息,而这两个主题有望从九月开始推动银行股上涨。

另一方面,花旗集团也将在周三盘前公布财报。对这只股票,投资者可押注其将在日后上调股息。上个月,除花旗集团外,美国六大行中余下的五大行均宣布上调股息,而花旗集团维持0.51美元的季度股息不变,年股息收益率为2.98%。但是,不排除花旗在日后上调股息。

美国六大行中已有五家上调了股息,合计提高了40%,比大流行期间的水平高出40%,当时这些银行要么维持要么下调了股息。不过,在美联储确认这些银行的财务状况足够健康可以上调股息后,这些银行还承诺回购百亿美元的股票。

结语

在本轮财报季,美国大行的营收可能结束疫情导致的爆炸性增长,而且第二阶段的增长也尚未到来,但是等到贷款开始增长和利率上升后,美国大行将迎来新一轮增长并开始受益。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情 App】

推荐阅读

编译:刘川