8月3日,国务院印发《全民健身计划(2021-2025年)》(以下简称《计划》),令A股及港股体育板块投资热情快速升温。港股这边,截至8月4日收盘,特步国际(01368)上涨12.19%领跑港股体育板块,此外滔搏(06110)、安踏体育(02020)、李宁(02331)、361度(01361)等个股都有上佳表现。

据悉,《计划》的整体发展目标为,到2025年,全民健身公共服务体系更加完善,人民群众体育健身更加便利,健身热情进一步提高,各运动项目参与人数持续提升,经常参加体育锻炼人数比例达到38.5%,每千人拥有社会体育指导员2.16名,带动全国体育产业总规模达到5万亿元。

《计划》的提出,不仅有利于提升全民身体素质,在资本市场上亦带来了新一轮的投资盛宴,那么,在港股市场上体育产业链又有哪些新的掘金机会?

品牌服饰:安踏“五年计划”在路上

关于运动服饰,是港股体育板块近几年赚钱效应最强的细分赛道,即便是过去几年被打上“掉队”标签的361度,在今年股价也有超过2倍涨幅的表现。

整个体育服饰行业之所以出现这种欣欣向荣的局面,有国家政策支持的因素、有国货崛起叠加Z时代消费者消费能力不断提升的因素、有运动服饰本身标准化程度高企业更易做大做强的因素。这些因素汇总起来,让运动服饰行业持续保成长预期,并能持续兑现预期。

在智通财经APP看来,要把握运动服饰行业的成长预期,抓住中国最大的体育用品企业——安踏体育的成长脉络便能“窥一斑而知全豹”。

仅以安踏“多品牌”战略为例,过去十余年间,安踏通过多次战略性外延收购拥有了相对完善的品牌矩阵,实现从时尚运动到专业运动,从大众到高端市场的全面覆盖。目前,安踏拥有逾10个品牌,包括面向大众市场的专业运动品牌安踏、定位中高端运动时尚的FILA、高端运动品牌DESCENTE、韩国户外品牌KolonSport、SPRANDI,以及AmerSports旗下的高端专业户外品牌始祖鸟、SOLOMON、WILSON等。

2020年FILA品牌收入达到174.5亿元,接近安踏总体收入的50%。此外,安踏旗下的高端运动户外品牌如迪桑特、KOLON、Salomon及始祖鸟等均具备较大的增长空间。2020年,迪桑特拥有线下门店接近200家,实现营收超过15亿元;KOLON,始祖鸟和Salomon等品牌门店数量超过100家。

夯实了品牌矩阵基础,安踏正向更高的目标进发。7月8日,安踏公布了集团旗下安踏品牌未来5年战略目标及未来24个月快速增长“赢领计划LEADTOWIN”。

根据安踏的战略规划,安踏品牌致力于在未来5年,实现流水年复合增长18-25%;线上业务年复合增长30%以上,2025年占比达到40%;巩固多层级优势渠道,持续加强一至三线城市布局,流水占比超过50%;加强购物中心布局、店数翻倍;总体市场份额增加3到5个百分点,保持中国运动品牌领导者地位。

未来24个月,安踏品牌将坚持两大核心策略——专业为本、品牌向上。具体实施措施涵盖8大领域,包括通过完善全球研发体系、赢领Z世代、赢领双奥战役、加速DTC升级、赢领数字化变革、巩固儿童运动领导地位及推动可持续发展等核心举措,在运动科技研发水平、品牌影响力及市场规模上保持在中国市场的领先优势。

据《计划》,要积极培育户外运动、智能体育等体育产业,催生更多新产品、新业态、新模式。加大优质体育产品和服务供给,促进高端体育消费回流;推进体育产业数字化转型,鼓励体育企业“上云用数赋智”,推动数据赋能全产业链协同转型。

可见,安踏的“五年计划”已经前瞻性契合了《计划》对体育产业的发展要求,安踏在未来将继续引领中国体育用品行业的发展。

运动服饰代工:业务向国产品牌倾斜

随着国产运动品牌崛起,必定会带来上下游企业业务结构的变化。在上游代工端,港股有申洲国际(02313)、裕元集团(00551)这样的代工巨头。过去,NIKE、ADIDAS、PUMA等国际运动品牌,为上述两大代工企业的核心客户,但随着中国运动品牌快速发展,本土品牌已经开始在这些代工企业业务中占据越来越重要的位置。

以申洲国际为例,公司是中国最大的纵向一体化针织制造商,据有成熟的海内外产能布局。2020年公司员工超过8.9万人,产房占地面积超过555万平方米,建筑面积超过407万平方米。

2020年,申洲国际实现营业收入230亿元,四大品牌NIKE、ADIDAS、UNIQLO和PUMA合计收入占比为85%,运动服饰占比接近70%。2020年,申洲国际持续缩减中小订单,集中资源专注服务四大战略客户,以确保核心客户的产能充足。同时,公司业绩积极引入包括安踏、李宁在内的品牌客户,客户结构向多元化发展减少公司受单一客户订单不及预期的影响。

据安踏发布的2021年上半年营运表现公告,上半年安踏品牌产品的零售金额(按零售价值计算,下同)同比取得35-40%的正增长;FILA品牌产品的零售金额同比取得50-55%的正增长;所有其他品牌产品的零售金额同比取得90-95%的正增长。李宁的盈喜公告则显示,预期2021年上半年将取得纯利不少于18亿元,同比增幅超过60%。

有理由相信,随着中国消费者对国货的认可度不断提升,未来安踏、李宁等本土品牌占申洲国际的销售比重有望进一步提升,代工企业把握国货发展趋势是获得投资者认可的一个抓手。

经销商:开大店、数字化双管齐下

再来关注下游经销商,港股市场上,以滔搏、宝胜国际(03813)为代表的体育用品经销商,关注度虽不及品牌方,但也能不是带给投资者惊喜。未来,中国体育产业规模不断壮大,势必为经销商们带来更大的客流量。为了更好的承接客流、服务客流,经销商们也在持续做着业务模式变革。

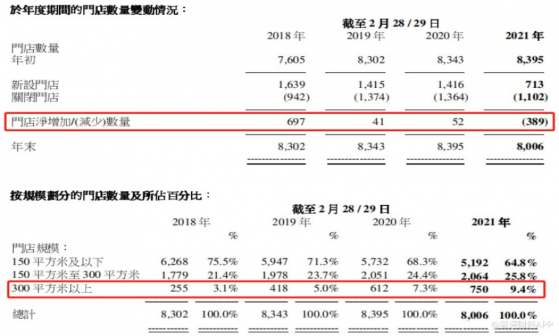

以滔搏为例,公司近年最大的变革就是在线下增开大店,同时进行数字化转型。2020/21财年,滔搏的门店总数由上年同期的8395间减少至8006间,但公司300平米以上的大店数量达到750间,占比提升至9.4%。

门店结构优化同时,滔搏通过数字化转型为在商品管理和门店管理赋能。在商品管理层面,数字化采购和商品管理系统协助自动建立精准到各门店的采购订单,并在财年内完成了从主力品牌至更多品牌的应用,以及规模化推广至下游零售商层面;在店铺管理层面,通过移动工具包赋能一线员工,应用集合实时数据、店铺排行、销售总概以及店长报告等功能于一体。截2021年4月底,数字化应用工具基本已覆盖至所有直营门店。

滔搏的数字化转型,同样契合了《计划》提出的推进体育产业数字化转型要求。数字化赋能之下,公司的服务能力、经营效率得到提升,进而提升盈利能力。因此体育用品经销商不失为体育产业发展新阶段值得关注的细分赛道。

运动器材:本间高尔夫演绎“深蹲起跳”

运动器材领域,港股市场相关标的不多,却也不缺优质标的。成立于1959年的HONMA本间高尔夫(06858)专注研发和生产高端专业的高尔夫球杆和配套用品,以成为顶级工艺的代名词。此外,本间高尔夫也是高尔夫行业中唯一一家拥有自主研发生产能力和自营零售店铺的垂直整合企业。自2016年在港交所主板上市以来,HONMA持续在多个市场和产品品类落力推进成长战略。

HONMA在2021上半年财年的经营业绩在一定程度上受到了公共卫生事件的影响,依然实现逆势增长。截至2020年9月30日止前6个月,公司实现营收90.53亿日元,同比略有下滑。但毛利率上升至51.2%,同比增长1.5个百分点,期间的EBITDA约为4.42亿日元,同比增长约142%。

按照地区划分的收入来看,上半年公司各主要市场销售情况和当地疫情管控情况密切相关。中国及韩国疫情平稳,在销售收入增长方面领先。其中,按固定汇率计算,来自中国的营收为23.53亿日元,同比增长48.5%。

据智通财经APP了解,在中国,高尔夫正在逐渐颠覆过去“贵族运动”的称号,这项运动开始回归体育本身,普及率可见提高。2016年国家体育总局在《竞技体育“十三五”规划》中将高尔夫运动列入了竞技体育范围。同年,在国务院《关于加快发展健身休闲产业的指导意见》中提出推动高尔夫等运动项目健康发展,培育相关专业培训市场。

受到政策的推动,中国高球协会在《高尔夫球运动发展“十三五”规划》征求意见稿中提出,希望推动高尔夫运动大众化工作的全面开展,实现高尔夫球参与人数达到3000万人,青少年要占到大多数。如今新的《计划》出台,本间高尔夫有望借助政策的力量实现新一轮跃升。

除了上述过往关注度较高的公司之外,港股市场上从事体育体育服务、赛事运营及营销的智美体育(01661);从事体育内容制作及发行、体育园设施及滑冰场租赁的非凡中国(080332);从事职业足球会营运业务的伯明翰体育(02309)等个股,在《计划》发布之后纷纷获得了市场广泛关注,这些公司也有望成为未来带来赚钱效应的新“风口”。