财联社5月29日讯(记者 成孟琦)今年以来,香港新股市场遇冷,无论在新股数量、募资规模还是申购倍数上,都与去年同期难以相较。据路孚特数据,今年在港交所通过IPO和二次上市筹集的资金只有21亿美元,而去年同期为207亿美元,创下自2013年以来最为温吞的年初表现。

港股市场今年以来的表现,也为市场创造了诸多待解答谜题,包括为何会募资额大跌?为何申请公司多,但成功上市者少?中概股回港上市能否为港股新股市场带来转机?设立欧美办事处能否带来更多国际业务?

谜题一:新股募资创9年最差表现

据路孚特数据,截至5月20日,今年香港的新股上市量骤降90%,创下九年来的新低。

根据财联社星矿数据,截至5月20日,香港今年IPO募资约169.79亿港元,由于目前新股市场并未有任何正在进行中的招股,意味今年首5个月新股募资额肯定不会超170亿元。

过去13年中,仅有2009年首5个月的募资额低过2022年。2009年首5个月募资额仅为约124.41亿港元,较2022年首5个月低约30%,但2009年6月港股市场迎来多只新股,使当年上半年募资额回升至约176.48亿元。若2022年6月本港IPO无新股发行,可能会创下自2009年以来上半年度募资额新低纪录。

有业内人士认为,2022年上半年震荡不断,俄乌冲突、美联储开启加息周期、中概股面临退市风险、疫情反复等现象频出,令2022年主要市场的股票指数表现不佳。香港及外围股市连月受压,虽然当中涉及季节性因素,但过去数年支撑IPO市场的中资科技股,估值受压更是核心问题。

谜题二:申请公司多,成功上市少

港交所行政总裁欧冠升表示,截至4月尾仍有180宗新股申请正在上市处理当中。

但申请公司多,成功上市的公司少,成为港股新股市场今年上半年的一大谜题。以今年4月为例,提交IPO申请的公司多达38家,但上市公司只有知乎与东原仁知服务2家。不止4月,今年第一季度,每月向港交所提交IPO申请的数量分别为25、27与34家,而每月发行新股数量分别为4、3与9家。

同时,港交所的申请队伍里,不乏绿茶、德银天下、读书郎、汉隆集团等“三跃龙门”而不成的公司,三次递表仍没有等来一个真正的IPO机会。

2022年,为何港交所排队申请的公司越来越多,但真正上市的企业却越来越少?成为今年港股新股市场上的另一大疑问。

有业内人士表示,对于企业争相排队递表,但上市公司却并不多,有些是公司考虑到市场环境与估值等问题,主动等到申请过期;有些企业则是因为在寻找基石时遇到了困难。

除新股数量外,遇冷的另一体现为新股募资额与公开发售超额认购倍数较去年同期大幅下降。今年港股IPO中,募资额最大的项目为金力永磁,募资额42.14亿港元,其后分别是汇通达与法拉帝,募资净额分别为22亿与18亿港元。而去年首季最大规模新股是快手科技,募资额达483亿港元,2022年前4个月的募资首位金力永磁,募资额较快手低出91.3%。

除SPAC项目外,2022年港股认购倍数最多的新股为创新奇智,获13.89倍超额认购。反观去年同期,2021年2月上市的诺辉健康,获得超额认购4133倍,是港股史上第二大超额认购IPO项目。

谜题三:中概股回港上市能否为新股市场带来转机

2022年,围绕中美监管机构的跨境审计问题成为中概股头上悬着的一把达摩克里斯之剑,受“预摘牌清单”与“确定摘牌清单”影响,中概股纷纷加快了回港上市步伐。

今年以来,已有贝壳、知乎与蔚来三家企业在港二次上市。其中,贝壳与蔚来皆以“介绍上市”方式回港。介绍上市不涉及新股融资,无发售环节,适合现金流充裕、无迫切融资需求的企业。而蔚来成功登陆港交所后,更是又在新交所上市,成为中国为数不多的三地上市企业。但是,三地上市并未引起其股价的上扬,蔚来3月10日登陆港交所首日开盘报160港元,而截至5月28日收市,蔚来港股报115.9港元,期间股价跌幅超27%。

业内人士表示,传统而言,上半年IPO市场会比较平淡,今年上半年IPO募资额低迷亦不乏季节性因素;不过,在中美审计跨境难题下,不少中概股拟回港上市唯难以引起投资者兴趣,这也是为何部分中概股在无实际募资需要下,改以介绍形式上市的原因之一。

对于科技股股价与估值表现及IPO放缓现象,港交所行政总裁欧冠升回应媒体时表示,如要预测未来三四个月甚至明年的市场动向是相当困难;但若是以未来5年或10年市场来看,向好的机会仍然很大。

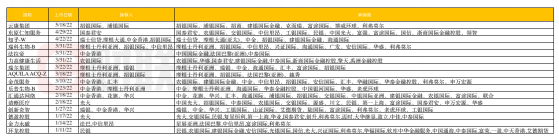

谜题四:谁在做港股的保荐与承销业务

据财联社星矿数据,截至5月26日,今年以来有募资的港股新股共16只,1-5月分别有4只、3只、6只、2只与1只新股登陆港交所。以保荐业务计,中金参与了当中6只新股的保荐角色,其次是摩根士丹利,参与了4家新股的联合保荐。此外,招银国际作为联席保荐人参与了3只新股,中信里昂、瑞银与华兴参与2家。

2022年首五个月的新股保荐业务,中资机构参与度已超越外资机构。业内人士表示,这与上半年新股多为中资企业有一定关系。

中资机构参与度较高这一特点,也体现在上半年新股的承销业务上。以回港二次上市的知乎为例,承销团队共包含6家机构,除瑞士信贷和摩根大通外,余下四家机构皆为中资。

谜题五:设立欧美办事处能否带来更多国际业务

港交所行政总裁欧冠升近期表示,港交所将于欧美设立办事处,以期带来更多的国际业务。这也是港交所首次在亚洲以外地区设立办事处,目前,港交所在新加坡、北京和上海有办事处。

欧冠升提到,港交所正在努力成为中国与世界之间的桥梁,新办事处的目的是为国际公司提供服务和支持。港交所目前约43%投资者是国际投资者,因此港交所必须接近这些国际投资者。随着港交所成为以客户为主导的企业,需要更好地服务国际客户。港交所不但要成为中国公司寻找国际资本的筹款中心,也希望越来越多国际企业进入港交所筹集资金并提高它们的知名度。

目前,在港交所上市的中国内地公司在数量与市值上皆占比较多。据港交所数据,目前约有1370家中国内地公司在港交所上市,占港交所上市公司总市值约78%。相比之下,港交所主板上市的国际企业只有158家,约占港交所上市公司总数5%。而今年上市的新股中,除一家来自意大利的游艇制造商与一家来自香港的企业外,余下皆为中国内地企业。