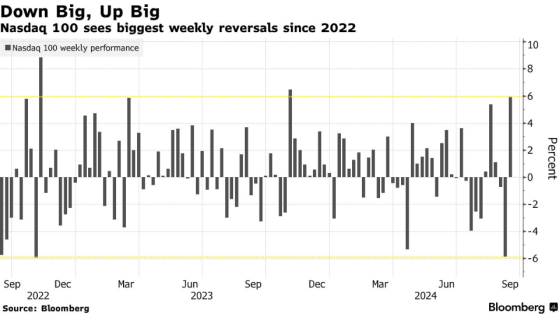

智通财经APP获悉,市场普遍预期美联储主席杰罗姆·鲍威尔将采取果断的货币政策行动,交易员们对此密切关注,并开始新一轮的押注,希望经济能够实现软着陆。本周,科技股、加密货币和垃圾债券市场的热情再度升温,基金经理们的信心得到提振,因为他们预计政策制定者可能会罕见地将利率下调半个百分点。纳斯达克100指数在前一周大幅下跌后,本周连续五天上涨近6%,显示出市场的逆转趋势。

这是近期市场叙事中的最新转折。在几乎要屈服于经济衰退的预期之后,股票交易员们开始相信增长是可持续的,尤其是在预期中的货币政策宽松即将到来的情况下。一些乐观的投资者甚至看到了理想的投资环境:一个积极主动的美联储,可能会通过大幅度降息来为仍在扩张的经济注入活力。

摩根大通资产管理公司的投资组合经理普里亚·米斯拉表示:“对股市来说,最好的情况是经济状况良好,同时利率降低。降息50个基点是好消息,这表明美联储不想落后于形势。”

周五,期货市场再次出现了对基准利率大幅下调的押注,而就在几天前,市场还认为降息的可能性不大。这一转变推动了被视为受益者的股票的强劲上涨,包括廉价股票、小公司和高股息公司,同时美元汇率下跌。

据了解,在美联储9月17日至18日会议召开之前,关于其首次降息幅度的争论愈演愈烈,期货市场的定价显示,降息50个基点的可能性已上升至43%,而几天前仅为25%,但相较于一周前接近60%的概率有所下降。

目前,利率期货市场预计,到今年年底,降息100个基点的可能性最大,并预计2025年将进一步降息150个基点。9月的经济预测总结应该会暗示比6月更多的宽松政策,主要是对劳动力市场恶化的回应。6月份时,官员们的中位预测显示,失业率将在今年年底达到4%。而7月份失业率已达4.3%,8月份稍微回落至4.2%。

标普500指数在五个交易日内上涨了4%,创下自11月以来的最佳单周表现,目前距离7月创下的历史高点不到50点。垃圾债券市场也出现了上涨,一家主要的交易所交易基金结束了两周的跌势。

然而,本周金价创下历史新高,而10年期美国国债收益率触及15个月低点,这两种市场走势都可以被解读为经济恶化的信号。尽管消费者物价数据好于预期,劳动力市场相对健康,但这表明未来货币政策应该谨慎行事。前纽约联储主席威廉·杜德利和摩根大通的迈克尔·费罗利等经济学家认为,美联储应该进一步降息,以避免落后于形势。

费罗利在周五的报告中写道:“我们认为美联储下周应该做的事情很明确:将政策利率下调50个基点,以适应不断变化的风险平衡。”

Tikehau Capital的资本市场策略主管拉斐尔·图安表示,美联储正在走一条微妙的路线。“美联储为应对经济疲软而降息50个基点,可能会扰乱市场,在年底前可能引发波动,”他说。“另一方面,如果降息50个基点是为了应对有利的通胀数据,并且央行官员也做出安慰性沟通,则可能会提振风险资产。”

无论政策制定者如何行动,Leuthold Group的首席投资官道格·拉姆齐对股市多头准备的庆祝活动能否持续很长时间表示怀疑。他指出,当前风险资产上涨的特殊特征可能注定其寿命较短,其中包括估值从未因经济全面回落而重置。

Leuthold的数据显示,在过去的12次牛市中,只有4次是在经济衰退之外开始的,而且平均持续时间只有其他牛市的一半。他在一份报告中写道:“缺乏传统衰退‘父亲形象’的牛市往往比基因优越的牛市寿命更短,标普500指数的涨幅只有前者的三分之一。”“如果当前牛市的表现与之前四个最具周期性的牛市的平均表现相匹配,它将持续到2025年5月,标普500指数的最高点将达到5,852点——比9月6日的收盘价高出约8%。不太好。”

对冲基金也持谨慎态度,据摩根士丹利的经纪团队称,对冲基金已将其净股票敞口降至去年年底以来的最低水平。美国银行编制的EPFR Global数据显示,总体而言,市场定位变得更加谨慎,美国股票基金遭遇了自4月以来最大的单周资金流出。

怀疑论者还指出,联邦基金期货反映的利率变化速度——未来12个月内超过两个百分点——在经济衰退期之外很少见。Ocean Park Asset Management的首席投资官詹姆斯·圣奥宾表示:“在标普指数接近历史高点且信用利差较窄的情况下,美联储以超大规模降息开启降息周期,似乎只有在美联储知道其他人不知道的事情的情况下才会发生。”“我认为,降息50个基点对市场情绪的影响可能弊大于利。如果有必要,未来还有很大的降息空间。我们只是还没有到那一步。”