智通财经APP获悉,日本央行的鹰派决策者Naoki Tamura于周四发表讲话,强调日本央行应最早在下一财年下半年将利率提升至至少1%,这一表态进一步强化了日本央行稳步推进紧缩货币政策的决心。这是日本央行决策者首次明确提出央行在提高短期借贷成本方面的最终目标水平。

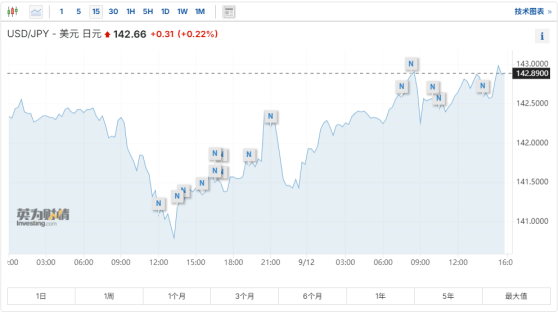

Tamura发表鹰派讲话后,美元/日元升至 143.00 后未能延续上涨,目前似乎已经中断从前一天触及的近九个月低点反弹的良好势头。截至发稿,美元/日元汇率报142.85。

在Tamura发表鹰派言论之后,美元兑日元汇率一度攀升至143.00,但未能保持这一上涨势头。目前,该汇率似乎已经中断了从前一天触及的近九个月低点开始的反弹趋势。截至发稿,美元/日元汇率报142.66。

日本央行鹰派大佬:最快2025年10月加息至1%

据了解,Tamura认为,随着日本经济持续朝着实现央行2%的通胀目标迈进,加息的条件正在逐步成熟。他预计,日本的中性利率——既不抑制也不刺激经济增长的利率水平——至少应在1%左右。在冈山市对商界领袖的演讲中,Tamura指出:“为了可持续地实现日本央行的价格目标,有必要将短期政策利率至少上调至1%左右。”

日本央行目前的三年增长和通胀预测覆盖2024至2026财年,实际上将持续至2027年3月。Tamura建议,央行应加快加息步伐,以便在三年预测期的后半段,即最早在2025年10月左右,将短期借贷成本提升至1%。

在与商界领袖会晤后的新闻发布会上,Tamura表示,他对调整货币支持力度的路径和速度没有预设想法。他提出:“我们可能会分阶段缓慢加息,同时仔细研究每次加息对经济活动的影响。”对于是否会在今年年底前再次加息的问题,Tamura未予置评。

在Tamura发表上述言论之前,日本央行董事会成员已多次呼吁,尽管金融市场近期出现波动,央行仍应继续提高借贷成本。预计日本央行将在9月20日的下次会议上维持利率不变,但上个月接受路透社调查的经济学家中,超过一半预测央行到今年年底将进一步收紧政策。

日本央行在3月份放弃了负利率政策,并在7月份将短期利率上调至0.25%,因为央行认为经济正在朝着持久实现2%通胀目标的方向前进。日本央行行长植田和男表示,如果未来几年通胀率保持在2%左右,同时工资稳步上涨,央行准备进一步提高利率。

Tamura在演讲中表达了对通胀上行风险加剧的担忧,因为劳动力短缺促使企业提高工资,并通过提价转嫁成本上涨。他强调:“我们必须在适当的时机分阶段提高利率。”市场普遍认为他是日本央行九名委员中最鹰派的成员之一。

日美通胀与货币政策分化加剧美元/日元波动

7月份,日本的核心消费者通胀率达到了显著的2.7%,这一数字标志着连续28个月该国通胀率达到了或超越了央行设定的2%目标,彰显出日本经济在物价稳定方面的持续进展。然而,在货币政策的核心考量中,中性利率作为关键指标,其无法直接观测的特性要求政策制定者依赖复杂的经济模型进行估算,以精准指导货币政策的走向。

与此同时,美国劳工统计局周三公布的数据显示,剔除食品和能源成本的核心消费者价格指数(CPI)较7月份上涨0.3%,创下四个月来的最大涨幅,同比上涨3.2%。三个月年化增速从7月的1.6%加快至2.1%,表明美国核心通胀的上升潜力依然存在,这削弱了市场对美联储下周大幅降息50个基点的预期。这一变化帮助美元重拾上涨动能,推动美元/日元汇率攀升至接近月内高点,同时,市场风险偏好上升也进一步削弱了避险资产日元的表现,促使美元/日元汇率上扬。

值得注意的是,日本8月份生产者价格指数(PPI)意外下降0.2%,年度增长率也由3.0%滑落至2.5%,降幅超过市场预期,这无疑对日元构成了额外的下行压力。然而,日本央行董事Naoki Tamura的表态为市场带来了一丝不同的声音,他强调结束宽松货币政策的道路仍长且艰,这一立场重申了市场对于今年年底前借贷成本可能进一步上升的预期,从而在一定程度上限制了日元的跌幅。

另一方面,市场已普遍预期美联储将在9月17-18日的政策会议上实施25个基点的降息措施,这一预期与日本央行相对鹰派的立场形成了鲜明对比,进一步加剧了美元/日元汇率的波动。此背景下,尽管基本面分析指向美元/日元存在下行压力,但交易员们正密切关注即将公布的美国生产者价格指数,期待这一关键数据能为市场带来新的方向指引,并推动美元/日元汇率展开新一轮的走势。