美联储的一举一动引发全球投资者关注。时隔5年之后,美联储将再度开启降息周期。

近期,美联储主席鲍威尔释放出了迄今为止最强的降息信号。“现在是时候调整政策了。”当地时间8月23日,鲍威尔在杰克逊霍尔全球央行年会上发表演讲时坦言,目前,通胀已接近美联储所设定的2%的目标,劳动力市场也已从过热的状态降温。

美元作为全球主要流通货币,美联储货币政策调整后,将通过美元直接影响全球流动性,促使资金重新配置,从而影响不同资产类别的表现。在机构看来,随着美联储进入降息周期,美元指数和美债收益率有望加速回落,从历史表现看,美联储前两次降息期间大类资产中港股、贵金属表现较好,A股成长风格相对占优。

美联储降息时机已到

巴菲特青睐短期美债

美联储本轮加息周期自2022年俄乌冲突之后启动,在美联储强力加息手段刺激下,联邦基准利率从0%-0.25%升高至现在的5.25%—5.5%,达到2007年以来的最高水平。

而美联储的高利率注定是无法持久的。比如, 8月初,林园投资董事长在接受本刊采访时就提及,“当前的美元利率是不可能长久的”。 他进一步表示,“有些投资者存美元去赚那5%的收益,是把短期的行为当成长期行为了。试想,如果哪个企业或什么地区长期给我每年4%——不要说5%的回报,那我就不做投资了,复利下来,收益非常高。全世界顶尖公司平均每年的回报就10%多一点儿,美元利率长期为5%,这不符合常识。” 他还认为,“利率是影响这个资本市场的一个非常重要的因素”。

伴随着美国就业市场走弱、通胀压力明显缓解,美联储认为降息时机已经到来。在2024年杰克逊霍尔年度会议上,鲍威尔明确表示,他对美国整体通胀回落至2%的目标有了更多信心,他认为是时候调整货币政策了。这样的表述被外界视为是美联储将在9月开启降息的直接暗示。目前,市场认为9月美联储降息的概率已经是100%。市场普遍预期联邦基金利率期货隐含的9月降息25bp的概率为61.5%,降息50bp的概率为38.5%。

美联储降息通常会导致全球资本流动的重新调整,增加全球流动性。在经济增长乏力和通货膨胀压力增大的背景下, 美联储降息可以为市场注入新的流动性,促使资金重新配置,从而影响不同资产类别的表现。

对此,嘉实财富认为,对于投资来说,方向(势能)最为重要,而美债利率的方向大概率是向下:如果不发生衰退,美联储需要将利率回归正常化的水平;如果发生衰退,美联储则需要更大幅度降息,将利率压低到更低的位置上,此时美债将在主要资产类中脱颖而出。不管哪种情形发生,美债都具有相当的投资和配置价值。

中信证券则进一步表示,1年期美债利率在美联储降息开启后仍存在下行空间,但由于长端美债利率在降息前往往存在价格预期过于乐观的远期降息空间的情形,并且降息开启后美国经济复苏预期升温对长端美债利率下行存在阻碍,因而10年期美债利率整体在降息开启后下行空间较为有限,因此相比于长期美债,目前更建议配置中短期美债。

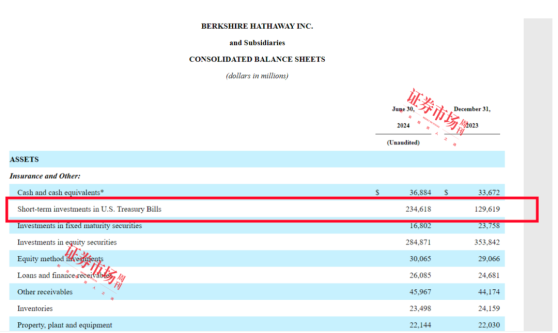

事实上, 一些国家和机构均在大量购入美债。 数据显示,过去一年中,包括日本、英国、卢森堡、加拿大、法国和爱尔兰在内的多个国家大量增持了美债。同时,一些专业投资机构也在增加美债持有量。以巴菲特为例,伯克希尔的半年报显示,其持有的短期美债从2023年底的1296亿美元,增加至2346亿美元,半年时间增持金额高达1050亿美元。

图1:伯克希尔哈撒韦财报

来源:公司公告

谈及美国国债, 巴菲特曾在2024年度伯克希尔股东大会上表示,“美债将会在未来很长一段时间内依然被市场接纳,因为眼下并没有很好的替代标的。”

港股配置价值持续上升

低估值有望吸引资金关注

港股作为离岸美元市场,募集资金一直领先全球,估值对于美元的流动性变化也更为敏感。 浙商基金通过统计近二十年以来海外货币政策与港股表现的联系发现,宽松货币政策下,港股一般不会有太大向下风险。市场资金增多、利率降低,投资者信心增强,作为全球金融中心之一,港股可能吸引更多的资金流入,从而推动股价上涨。

图2:美元基准利率与港股表现

来源:美联储、港交所

浙商基金进一步表示,“内地公司在港股中也占据了很大一部分比例,这类公司日常经营中盈利、营收均由人民币计价;海外流动性宽松时,大概率带来美债收益率的下行及美元指数回落,在一定程度上缓解人民币贬值压力,换算成港币的盈利会被放大,进而带来港币计价下港股价格的抬升。”

据Wind数据显示,当前,恒生指数市盈率(TTM)为8.87倍,处于近十年以来15.13%分位水平,低于历史上大多数时间,而其风险溢价则处于近十年来90.71%分位数的位置。同时,恒生指数当前的股息率达到4.34,处于近十年来93.68%分位点位置,相较之下,股息率的中位数为3.53,机会值为3.93。

图3:恒生指数股息率

来源:Wind

市场一致预期认为,随着竞争格局改善,低估值的港股有望吸引配置新兴市场的资金增持,迎来新一轮投资机会。

近期,恒生指数走出上扬走势,自8月以来,指数上涨2.01%,相较之下,Wind沪深市场核心指数(40)悉数下跌,而科创50、创业板指、万得双创等指数下跌幅度甚至超过了9%。

浙商基金通过观察2000年以来美联储加息周期结束至首次降息期间港股各行业的表现发现, “信息科技在整个减息周期内都有较强劲的表现,工业、能源、材料这些高股息行业有较为居前的收益,另外两大类消费品也有不错的表现。”

降息影响前、后三个月最明显

核心仍在于经济基本面

美联储进入降息周期将对全球金融资产产生影响。就A股而言,华金证券分析师邓利军通过统计发现, 美联储首次降息前、后三个月A股受基本面影响表现偏强;降息前周期和科技占优,降息后消费占优。

图4:美联储首次降息前后三个月内AH股及美股涨跌幅、相关指标表现一览

来源:华金证券、Wind(注:月频数据取起止日期当月数据进行比较)

具体看来,邓利军分析称,美联储降息前、后三个月内A股表现相对偏强,核心驱动因素是经济和盈利基本面。美联储降息前1—3个月内,利率敏感型的周期和科技行业相对占优。一是降息借贷成本预期下降及经济需求预期上升,抗通胀属性较强的大宗商品相关周期行业提前反应,比如2001年1月3日降息前走强的有色金属、基础化工,2007年9月18日前走强的煤炭、有色金属、钢铁,2019年猪周期下的猪价上涨的农林牧渔;二是降息预期美元流出,资金风险偏好提升对高估值新兴科技行业形成提振,比如2019年第四次半导体上行周期及科创板首批上市公司交易推动上行的电子占优,以及创新药出海加速的医药行业等。

图5:2000 年以来美联储降息周期下对应的占优行业一览

来源:华金证券、Wind

至于降息后1—3个月内,消费行业表现相对偏强,则是因为美联储降息会直接刺激需求增长,借贷成本的降低鼓励消费回暖,传导至A股行业。比如,2007年城镇化发展进程及居民可支配收入高增下的食品饮料、美容护理等。

星图金融研究院研究员武泽伟进一步对本刊表示,“当前A股估值处于价值洼地,随着美联储降息,大量的国际资金会流出美国在全球范围内寻找高收益资产,预计A股将受益于以北向资金为代表的活水灌溉;从风格上看, 近几年来价值明显跑赢成长,创业板指、科创50等跌幅极深,由于成长风格对利率变化具备更强弹性,预计在降息周期中,A股的成长风格可能会有不错的表现。 ”

中银证券则认为,海外降息周期的开启有望打开国内货币政策空间。结合历史经验,美债利率一般在首降时点来临之前1-2个月开始下行;首降落地后,美债利率下行趋势不变但速度放缓。对于美股,首降时点前后2周,美股波动性明显增加。而对于A股而言,虽然首降落地之前,发达国家权益资产或仍存在波动,但当前A股估值处于国际横向比较级低水位,联储降息周期的开启有望为国内货币政策打开空间,海外波动对于当前A股影响可控。

不过, 美联储降息能否直接反映在A股上亦存在不同看法。 国金证券分析师高智威通过统计近8次美联储首次降息落地前后50天标普500和上证指数的走势发现,在多数情况下,开始降息后标普指数会迎来回调,仅在1995年和1987年能维持震荡上行的走势。而上证指数也呈现类似的情况,三次美联储开始降息后,2001年上证指数开始回调,2007年在降息后仍然维持上涨趋势,而2019 年则是先下跌后企稳回升。

高智威表示,“从数据可以看出,美联储降息并不是绝对性的利好或者利空,更多与当下的经济环境有关。若经济韧性较强,后面则会企稳回升。但若是由于经济明显回落导致的降息,则可能引发一波大回调”。

萨摩耶云科技集团首席经济学家郑磊进一步对本刊表示,“A股市场反应通常取决于多种因素,主要是投资者对经济政策和经济基本面的预期,以及市场新资金的量。投资者需要密切关注这些因素,并根据自己的投资目标和风险承受能力进行适当的风险管理。”

(文中提及个股仅作举例分析,不作投资建议。)