2024年8月26日,恒生指数公司发布公告,用于指数检讨的12个月平均市值的计算方法及长时间停牌的处理方式将进行优化。这一条“平平无奇”的公告,其中却隐含了恒指系列规则的重大调整。

此优化将于截至2024年12月31日期间所有相关指数的指数检讨开始实行。也就是说,下一次的恒生指数系列检讨可能就会用到该调整规则(对应的检讨期为2023/10/1至2024/9/30)。

旨在进行积极市值管理以发力进入恒生指数、恒生科技、恒生综指成分及港股通渠道的众多上市企业,现在就需要开始注意了!

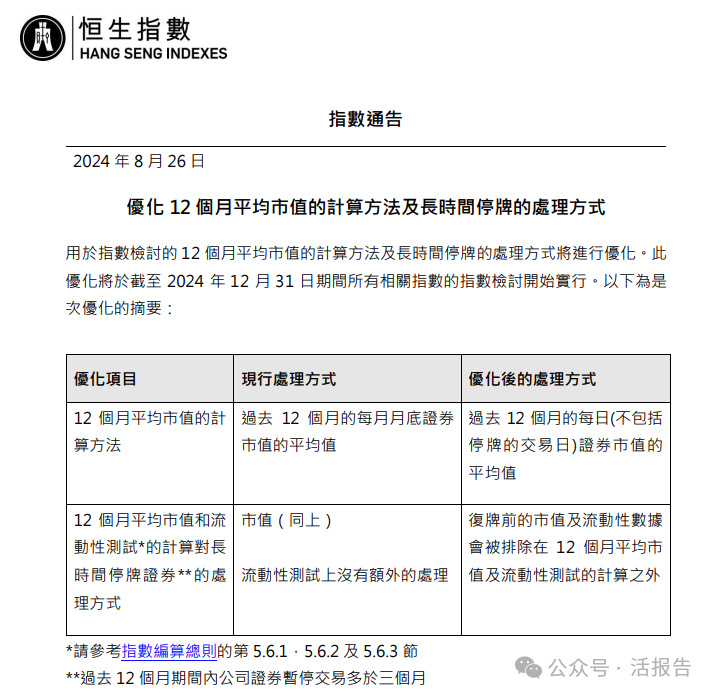

平均市值、流动性测试的算法调整

1、12个月平均市值的计算方法:

现行处理方式为过去12个月的月末证券市值平均值,优化后的处理方式为过去12个月的每日(不包括停牌的交易日)证券市值平均值。

2、12个月平均市值和流动性测试的计算对长时间停牌证券的处理方式:

现行处理方式为过去12个月的月末证券市值平均值以及原有流动性测试,优化后的处理方式为复牌前的市值及流动性数据会被排除在12个月平均市值及流动性测试的计算之外。

对于第一点来说,原先采用检讨期内的「月末市值」变成了「每日市值」,意味着上市公司再也不能用“月底拉升”这种拙劣的资本运作方式来获得指数或港股通纳入的捷径。这种情况此前已有出现,我们也曾分析过相关案例。

但现在……想要市值过得去,每天都得多注意~

而在第二点上,主要是将停牌期的市值及流动性排除在计算之外。股票在停牌期间无法交易,将该区间的数据排除计算也是合理之举,在MSCI、富时罗素等全球股票指数的计算规则中,也有类似的安排。

例如,MSCI全球标准指数会剔除审议期间停牌和12个月里连续停牌超50个交易日的股票,富时全球股票指数则会把月内交易不足5个交易日的月份数据排除计算。

流动性测试的具体要求

基准指数通常为市场指数,基金经理一般以基准指数入手建构投资组合,并评估其投资组合相对于基准指数的表现。号称“港股通入场券”的恒生综合指数及其附属的市值或行业分类指数就是基准指数。

投资类指数通常基于基准指数而建立,通过特定规则调整成份股、权重等以实现特定目标,指数基金产品往往围绕投资类指数建立或跟踪。挂钩众多基金产品的恒生指数、恒生国企指数、恒生科技指数等便是投资类指数。

基准指数原有的流动性测试要求换手率(历月内成交量中位数/月底调整后流通股)≥0.05%为通过测试。相关证券需在检讨期12个月内至少10个月达标,近6个月至少5个月达标。(否则还需补充测试,换手率<0.05%的月份的成交金额排在全市场累计前90%以上才算合格)

对于上市不满一年、曾停牌超过一个月或一年内从GEM转主板的股票,要求12个月内至少11个月达标,6个月内则需全部达标。

投资类指数的流动性测试比基准指数更严格,要求换手率≥0.1%。新成份股需12个月内至少10个月达标,近3个月需全部达标;现有成份股需12个月内至少10个月达标,否则补充测试。

新股、停牌、转板的股票除了上述基准指数的要求外,近3个月也要全部达标。

对上市公司来说,是喜是忧?

总而言之,新的恒指系列规则调整下,尽管市值等计算量较以往提升了20倍之多(原先一家公司计算12个月检讨期月均市值需12个数据,现在需要约240个数据),但也带来了更加科学合理的指数调整方式。

而对于上市公司来说,这或许是件一体两面的事情,有的可能为之欣喜,也有的犯起了愁。

一方面,新的规则有利于优质、活跃且长期表现良好的上市公司,因为其经营稳健,异常停牌事件少、股价波动也不会太剧烈。其次,这类公司投资者众多,股票交易相对活跃,适合长期主义的市值管理而不用浪费精力于某些时点的取巧。

另一方面,对于一些“只练外劲不修内功”的企业来说,单靠维护资本市场表现所需的成本要比以前大很多,需要日日操心而非月末抱一下佛脚。同时,想要刻意做市却更难以避开监管的眼睛(比如停牌、股权高度集中等情况)。

这样一来,旨在进入指数或港股通名单的候选者们,无法再轻易形成“劣币驱逐良币”的情况。“内外兼修”的优秀上市企业,将更有机会获得青睐!

文章来源:活报告公众号