财联社8月20日讯(记者 闫军)淡化市场短期波动,避免追涨杀跌,彼时持有期基金在发行之时的宣传,迎来了狠狠打脸。

近期,多只三年持有期产品集中到期,动辄30%、40%的亏损,让基民损失惨重,也让基金公司承受着巨大的赎回压力。

Wind显示,在2019-2021年集中发行的主动权益类基金约101只(仅统计主代码),仅有2只区间收益率为正。

截至8月19日,鲍无可管理的景顺长城价值稳进三年定开、袁玮管理的安信价值驱动三年持有近三年收益率分别为40.69%、1.91%。

对于持有期产品到期,基金公司相对较为紧张。财联社记者获悉,从过往赎回情况来看,赎回比例控制在10%以内。此外,基金公司在流动性应对上也做了充足的准备。“业内相互也在交流经验,预留了现金以备投资者的赎回。”有基金公司表示。

从投资者的角度来看,赎回,还是不赎回,是两难的抉择。

一方面,多数产品跌幅超过30%,终于熬了三年,投资者是控制住双手了,但是没赚钱,甚至看不到回本的迹象;

另一方面,经过了三年的下跌,成长科技是否会迎来转机,比如某些赛道主题基金近期份额有所增加,抄底的信号也相对明显,也有投资者表示想再看看。

发行在人声鼎沸时,三年跌到怨声载道。

三年持有期将过,终于到了基民、基金公司重要面对的时刻,错在谁呢?

基民是自愿购买的,基金公司彼时对市场的判断是乐观的,监管同样是鼓励基民长期持有的。似乎谁都没有错。

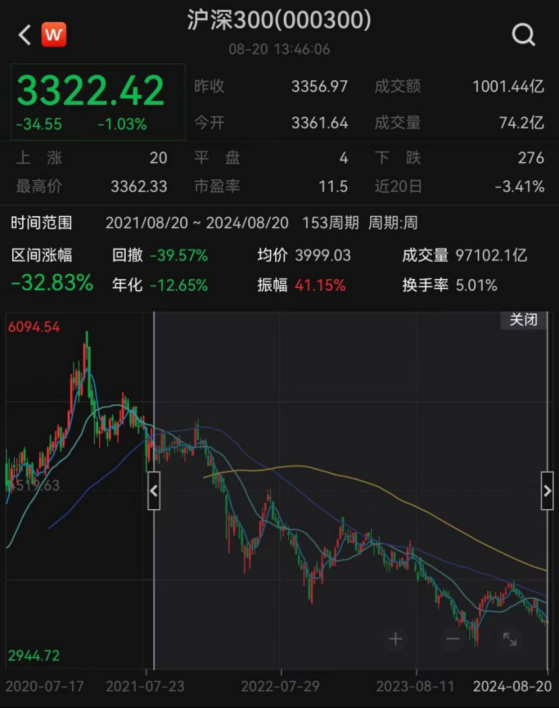

截至目前,沪深300指数近三年的跌幅是32.83%,三年持有期能够独善其身的,目前来看,仅有鲍无可一人。均衡持股、重仓能源股以及一定程度上降低仓位,鲍无可拿捏准了当下的市场。

多只三年期持有期产品即将到期,赎回压力几何?

广发证券策略团队最新报告显示,在2021年公募发行高峰期间,成立了一批3年持有期产品,今年8-9月面临集中到期,可能放大基民赎回和机构减持的压力。

从研报显示,包括东方红、广发、康泰、富国、交银等8只三年持有期产品无一正收益,成立以来回报率的中位回报率为-37.3%。

广发上述研报指出,从实际情况来看,集中到期确有其事,但其潜在影响可能被高估:

一是集中到期产品规模并不算高。2021年7-9月的公募发行小高峰当中,周度发行规模整体在200亿以上,但三年持有期产品,无论数量还是规模,都并未占据太高的比重。其中,21年8-9月发行的产品仅有8只、发行规模为225亿元,集中在今年8月下旬和9月下旬到期。同期到期的12个月、18个月、24个月的持有期产品则更少,发行规模合计仅有27亿元。

二是到期后可能触发集中赎回,但对市场影响可控。亏损比例不低,到期后触发持有人赎回的可能性比较高。但通过各产品的回报率估算,对于225亿元的发行规模,目前剩余规模约119亿元,即便全部赎回,也较难给市场带来系统性风险。

三年持有期为何几乎“全军覆没”?

三年期基金整体规模不大,对市场冲击可控,但是对于基民而言,亏损是实实在在的。随机打开一个三年期持有基金的评论区,基民的质疑、抱怨扑面而来。有基民表示:真不知道这三年是怎么熬过来的,还有基民在问什么时候可以卖。

以2019-2021年成立的三年持有期来看,101只基金中有46只亏损超过30%,22只亏损超过40%。放眼望去,刘格菘、乔迁、洪流、杜洋、邱杰、焦巍、谢治宇、张坤……一系列的名将赫然在列。

在业内看来,三年持有期用时间、真金白银给此前蒙眼狂奔的公募上了重要一课。

首先,长期持有更适合震荡上行的市场。

截至8月19日,沪深300指数近三年跌幅近33%、科创50指数同期跌幅55.34%,在单边下行的市场中,整体贝塔下行的市场土壤中,基金净值的收益自然难以获取。尤其是在2021年发行高峰时期,能够叫座的明星基金经理无一不是赛道型,新能源等成长科技类基金经理在近三年面临的挑战尤为明显。

市场不是一天跌出来的,基民的投资却困在了三年持有期里。

其次,基金行业蒙眼狂奔的阶段,并没有人能预测到现在的结果。

有业内人士向财联社记者表示,此前基金发行高峰时的盛况还历历在目。基金公司对行业、市场的预判对标美股,认为国内财富管理的蓝海已经近在眼前。一方面是居民财富的急剧增加,理财需求旺盛;另一方面是各家基金公司也在努力包装明星基金经理,为了规模积极新发。

“观察这些三年持有期基金,很多基金公司内部员工持有比例并不低,并非仅是普通投资者在买,不少资管行业也在积极认购。”某业内人士表示,行业已经在需要思考此前对明星基金经理的追逐与热捧了,即在行业贝塔消失后,基金经理到底能够带来多少阿尔法,这才是重点。

第三,监管本着避免投资者“追涨杀跌”的目的鼓励封闭期、持有期产品的发行,忽略了发行在高位。

避免追涨杀跌、减少频繁交易带来对收益的波动,避免“基金赚钱,基民不赚钱”的初心并没有错。复盘来看,这些基金或许发行就在高位,基金本身就没有赚钱,基民赚钱更是无从谈起。