财联社7月29日讯(记者 闫军)上证收益指数今日盘中实时发布首秀,情况如何?

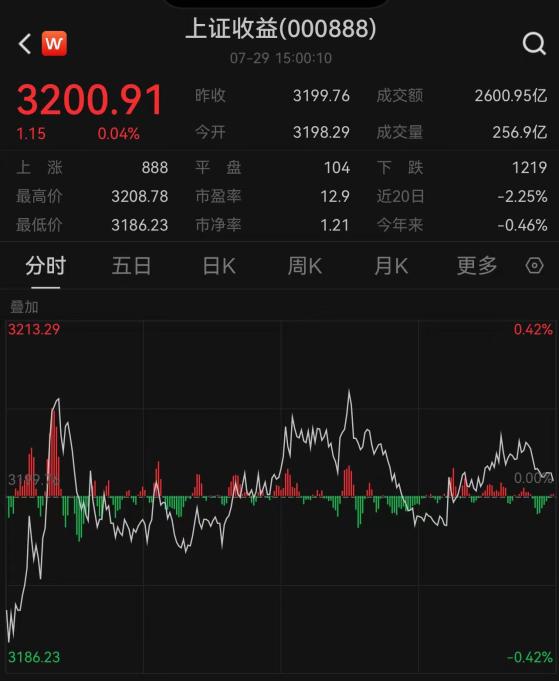

7月29日,上证收益指数(000888)盘中实时发布首日,指数低开震荡上行,截至收盘,该指数微涨0.04%至3200.01点,首秀开门红。

上交所早些时候公告称,7月29日起,上证收益指数点位由收盘发布,改为实时发布,目的在于全面反映上海证券市场整体收益情况,便利投资者从多维度观察市场。

作为上证指数的衍生指数,上证收益指数因包含上市公司的分红回报,因此,在指数点位上要高于上证指数,但也正因点数稍高,一经更改发布规则后,立马引起市场的诸多猜测,“这是全新指数”“市场彻底告别3000点”“取代上证综指”等传言不断,此前财联社也就多个误解进行了解读(上证推了新指数?直接跳过3000点?四个误解,你中招几个)。此次实时发布实施后,市场对该指数有了更直观的认识。

上证收益指数改为实时发布后获得不少关注,更有投资者关心未来基金公司是否会发布跟踪该指数的ETF等基金产品,对此,财联社也向多家基金公司了解,却有基金公司看好上证收益指数,不过,也有公司对发行上证收益ETF基金产品有顾虑,比如如果基准定位上证收益指数,在实际运营中,计算上交易佣金、管理的损耗,分红纳税等费用后,能否跑赢该指数是未知数。

不是新指数,只是改为盘中实时发布

此前,上交所已有公告显示,上证收益指数在2020年9月18日发布,该指数和上证综指最大的不同在于,上交所上市的符合条件的股票与存托凭证组成样本,并将样本分红计入指数收益,这其中ST、*ST证券除外,该指数反映上交所上市公司在计入分红收益后的整体表现。

因此,这只指数非但不是新指数,而且已经4岁了。该指数既不是新指数,也没有对指数做出调整,唯一的变化是改为盘中实时发布,投资者可以在盘中看到该指数的涨跌幅变动。

上交所表示,向市场将发布上证综合全收益指数实时行情,目的在于帮助投资者更及时、更便捷、更全面地观测沪市证券整体表现和体现分红投资收益的综合回报。

是否会有ETF产品上报?基金公司还在观望

上证收益指数实时发布的同时,上证指数依然是作为反映指数样本价格表现的重要指数沿用。在消除了“上证收益指数替代上证指数”的误解后,也有不少市场人士关心:既然上证收益指数表现更优,基金公司是否会配置相关ETF等指数产品?

从上证收益指数估值来看,当前PE-TTM为12.9,处于历史30.73%分位。可以说,该指数当前估值并不高,成份股数量为2211只,作为一直大宽基指数,在监管重视分红的当前,外界看来,这只指数的确有配置的想象空间。

对此,财联社记者向多家基金公司了解获悉,有公司关注到这一指数的发布调整,对于布局跟踪该指数的ETF,也有相关讨论。

“公司有慎重考虑过上证收益指数产品,主要原因在于公司还没有较大规模的宽基ETF,从当前的产品发展趋势来看,宽基ETF是增加管理规模最好的产品,也是为投资者提供基础工具的产品。”有基金公司表示。

不过公司也有相关顾虑,主要原因有二:

一是目前包括国泰、富国、汇添富等旗下均有上证指数ETF等指数产品,该类基金跟踪的是上证综指,上证收益指数与上证综指的差异在于是否计入分红,从指数的成份股上来看,二者并无差异,因此,即便上报发行上证收益指数,与前列产品属于同类;

二是如果发行上证收益指数ETF类基金,那么跟踪指数将是上证收益指数,涉及到分红纳税、交易佣金损耗等损耗,极有可能发生偏离跟踪指数的情况,而且大概率是跑不赢的。

综上原因,基金公司对于上证收益指数上报ETF产品目前更多处于观望状态。

不过,回到当前已有的跟踪上证综合指数的ETF,此类ETF表现亦有看头。国泰基金总经理助理、量化投资部总监梁杏在本月稍早些时候就表示,上证综指ETF较为符合当下市场的配置需求。

梁杏指出,一方面上证综指由于使用总市值加权方法,成分股中的中字头股票权重更高,这也是上证综指过去三年跑赢沪深300指数约5%的原因。在新“国九条”背景下,上证综指有望继续跑赢沪深300指数。另一方面,上证综指ETF使用抽样复制法,兼顾增强收益,上证综指ETF过去三年相比于基准上证综指,实现了约15%的超额收益。

她给出最后的结论是,上证综指ETF相较于沪深300指数,在近三年的业绩表现上具有显著的超额收益,大约跑赢30%左右。

内外资公募看下半年权益市场

不论是上证综合指数还是上证收益指数,作为覆盖成份股如此多的指数,能否有好的表现还要看A股市场整体的走势。截至7月29日,上证指数本月下跌2.55%,还有2个交易日结束本月,在“五穷六绝”月线均收跌之后,能否迎来“七翻身”还未可知。

今年下半年的行情已经开启,当前公募如何看待接下来A股?不少基金公司也在近期发布了对下半年权益市场展望,来看最新研判。

先看外资,贝莱德智库在2024年中投资展望中表示,A股权益市场估值探底后有所反弹。该机构表示,当海外机构对中国资产持担忧态度之时,贝莱德觉得可以对权益资产变得更加乐观一点,去接受一些风险。当历史上估值触底的时候,也就是对于MSCI China来说差不多8倍的市盈率时,就会有一轮反弹,也就是估值修复。

从大局而言,贝莱德基金对A股持中性态度,原因在于还要持续观察企业的盈利情况,从盈利角度而言,贝莱德看好盈利较好、较稳定的高股息的资产、出口导向的资产。

此外,贝莱德基金还强调,A股生态发生了很大的变化,“现在我们不能再去批评中国A股是一个融资市。以前A股确实是每年企业从A股当中大量融资,但受新的政策监管影响,在过去一年多大量鼓励企业分红,加上严控IPO股权增发的措施出台后,去年以来净融资量比以前大幅下降,这个大方向是对的。”

内资基金公司观察的视角更偏向政策端,金鹰基金方面表示,国内降息叠加“两新”政策再度加码,政策利好对市场信心有所支撑,但海外科技股业绩不佳,周内巨幅震荡拖累国内科技成长板块,市场风险偏好再度受挫各大宽基指数普跌、沪指跌破2900点,大盘权重指数估值全面回落。

金鹰基金认为,短期国内政策倾向落实和微调,以旧换新政策落地后,地产收储相关的政策力度和具体措施有待后续再度明确。建议投资者保持耐心,短期交易国内政策预期差。

国泰基金则坦言,长期来看,下半年宏观环境会更为复杂,科技和安全依然是政策的大主线。建议主要仓位继续偏向大盘价值,科技主题为战术性机会。海外方面,目前来看流动性冲击短期还可能持续,关注日本央行在本月底的政策会议。