香港交易所(00388.HK)作为国际金融市场关键性平台,其角色已从初创时的融资平台演化为当前互联互通的重要枢纽。它犹如一座稳固的桥梁,一端紧密地衔接外资,为这些资本提供了通往中国内地经济与企业迅猛发展的便捷通道;另一端则牢固地连接着内地的企业,不仅助力其实现融资目标,还促进了它们顺利步入国际舞台,展现其卓越实力与非凡魅力。

港交所:从融资平台角色开始

早在上个世纪改革开放之初,香港金融市场,特别是港股市场,便成为众多内地企业筹集资金的重要平台,同时也向外资充分展示了内地经济发展的强劲动力。

最早期的内地企业上市,以借壳为主,而且主要为在香港设有注册办事处的国企。例如,比港交所成立时间还早的中信股份(00267.HK),其前身中信泰富,于1986年通过“炒股大王”香植球的壳公司上市,随后于2014年8月,中信集团将中信股份的100%股权注入中信泰富,实现了境外整体上市。

此外,还有向香港供水的粤海投资(00270.HK),也于1987年通过收购友联世界的控股权,成功借壳在香港上市。

在90年代之前及初期,国企或主要通过借壳的形式在香港实现上市。

不过在90年代之后,开始陆续有企业实现IPO。

1993年7月,青岛啤酒(00168.HK)在港交所上市,成为内地第一家在海外上市的企业,而同年8月,青岛啤酒(600600.SH)也在上海证券交易所上市,成为中国第一家在沪港两地同时上市的公司。

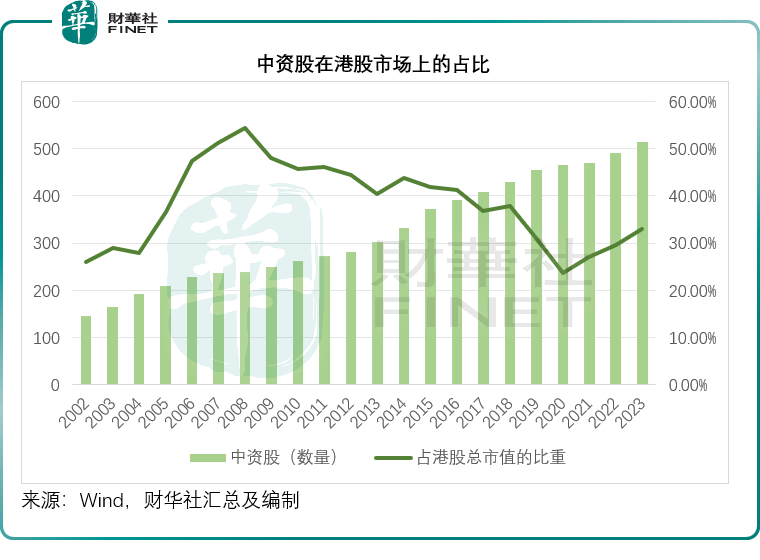

自此之后,包括红筹股和H股在内的中资股在港股市场的占比逐年提高。

Wind的数据显示,中资股在港股市场的数量从2002年的146家,大幅增至2023年的515家;中资股的市值(合计H股与红筹股)从2002年的9,388.8亿港元,扩大至2023年的10.26万亿港元;占港股总市值的比重,由2002年的26%,扩大至2023年的33.06%,见下图。

这些中资股当中,有不少为AH同时上市。从Wind的数据来看,港股市场上当前或有148家AH股同时上市公司。

值得留意的是,这些AH股同时上市的公司,H股通常都较相应的A股具折让,也就是说,同样的股份,H股似乎更加划算。

从Wind的2024年7月26日上午11时的数据来看,当前只有亿华通(02402.HK)的A股相对低于其H股,A股的汇率调整后股价或也仅比H股低5%左右。当前A股溢价率最高的要数弘业期货(03678.HK)和浙江世宝(01057.HK),溢价率分别高达4.9倍和4.7倍。

此外,港股市场灵活的上市制度也吸引了许多新经济公司上市,这些公司一般在境外创建,以方便创始人吸引风投资金和建立特殊结构,便于控制和管理尚处于襁褓之中的新公司,也更利于他们的创业理念能在这些公司中延续。

因此,港股市场也拥有许多主要营收在内地产生,但其股权结构或难以在A股上市的著名品牌,例如美团-W(03690.HK);以及期望能通过境外融资更好地补充业务资本的科技公司,例如腾讯(00700.HK)。

A股的溢价和港股市场上的新兴企业,让内地投资者跃跃欲试;另一方面,外资早就垂涎于A股市场上的一些吸引的上市企业,例如贵州茅台(600519.SH)。沪深港股通亦应运而生。

沪深港股通发力,互联互通作用凸显

2014年11月17日,沪港通正式开通,上海和香港两地的投资者首次可以直接通过当地券商和交易所买卖对方市场上的股票。

2016年12月5日,深港通正式启动,内地投资者能够投资香港的小型公司,同时国际投资者也可以投资在深圳上市的创新产业新经济公司。

“沪深港股通”通车后,北向和南向资金的交易规模持续扩大,而沪深港股通为港交所(00388.HK)贡献的收入也持续提升。

Wind的数据显示,2014年通车以来,沪股通的累计净买入金额从2014年的686亿元人民币,累增至如今的1万亿元人民币(各年买入金额减去卖出金额后的净额累计,下同);沪市港股通的累计净买入金额则由2014年131亿港元增至现在的1.77万亿港元。

深市方面,深股通的累计净买入金额由2016年通车时的152亿元人民币,扩大至现在的7,711亿元人民币;深市港股通的累计净买入则由2016年的67亿港元,扩大至现在的1.53亿港元。

港交所的2024年第1季业绩显示,期内联交所的股本证券产品日均成交额为891亿港元,而港股通的日均成交额已达到310亿港元,或占35%。

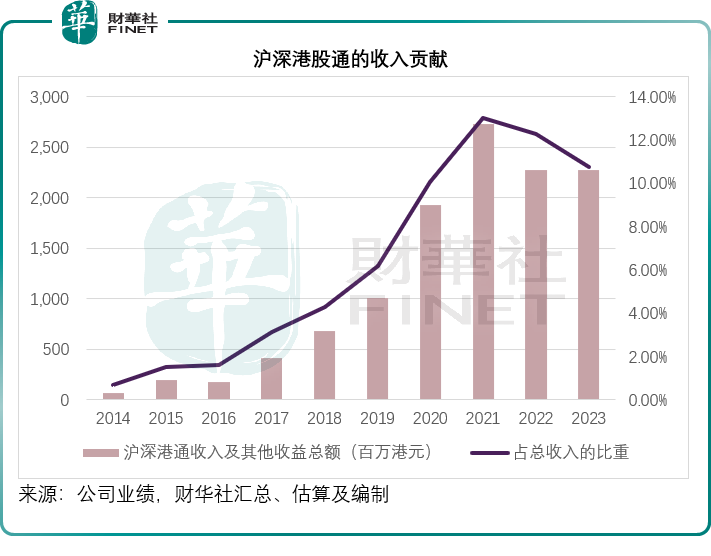

财华社估算发现,沪深港股通为港交所提供的收入也在持续增加,2014年沪港通开启时,收入贡献大约为0.68亿港元,占港交所总营收的0.69%左右,2015年全期贡献为2亿港元,占港交所总营收的1.50%;到2016年深港通也开启后,沪深港股通三通道开始贡献营收,2017年的完整财年贡献总营收4.12亿港元,占港交所当年收入的3.13%。

而到2023年,沪深港股通为港交所贡献收入和其他收益规模已达到22.69亿港元,占了其总收入的10.76%,见下图。

自通车以来,沪深港股通持续扩大股票标的范围,而值得留意的是,除了股权标的外,三地股市还推出ETF(交易所交易基金),为三地投资者带来更多的投资选择。港交所的业绩显示,截至2024年3月31日,南向及北向交易分别有8只和141只ETF纳入沪深港通。2024年第1季南向ETF的日均成交额为17亿港元,北向ETF的日均成交额为11亿元人民币,均创下季度新高。

尾语:

港股市场与A股市场的联通在延伸和深化,这应有利于境内外投资者进行多元资产配置和管理。与此同时,不少香港上市公司也设立人民币柜位,方便投资者进行交易和按自身持有币种管理汇兑风险。

交易所所提供的这些便利,也反过来让更多有意向上市的公司考虑港交所,因为它们可以触达更多的投资者和资本:境外和境内。优质的投资标的又能吸引到更多的投资者进入这个市场,应是双赢之举。

不过,财华社建议港交所在投教方面需要多做一点功夫,当前通过港股通进行港股交易的A股投资者主要为金融和投资知识尚浅的散户,而且A股市场与港股市场的投资风格也存在很大差异,港股市场更容易受到国际金融市场的冲击,所以港交所有必要设立专门的投教通道和提供更多的专业投教资讯,让境内外投资者对金融市场的潜在风险、即时资讯的消化,有更深入的洞察和理解。