智通财经APP获悉,经济学家们普遍预计加拿大央行可能连续两次宣布降息,因为该央行核心目的是避开经济衰退,其次是避免通货膨胀加剧。加拿大央行行长麦克勒姆近日表示,他看到加拿大经济“软着陆”近在眼前——即经济增长放缓将缓解价格压力,但不会引发大规模失业以及深度经济衰退。上个月,麦克勒姆成为七国集团中首位宣布降低基准借贷成本的央行行长,经济学家们普遍预计周三加拿大央行将再次下调关键政策利率,从4.75%降至4.5%。

尽管前方障碍重重,但麦克勒姆的任务将是确保加拿大央行及时走上常态路线。一方面,存在通胀风险:尽管6月份加拿大整体通胀率继续放缓,但核心指标仍然居高不下。另一方面,存在经济下行威胁:一半的抵押贷款持有人仍需要以更高的利率续签合同,失业率上行以及政府遏制临时移民的努力将消除掩盖消费者情绪恶化的人为甜味剂。

来自Manulife的经济学家多米尼克·拉普安特在电子邮件中表示:“只要反通胀趋势持续,加拿大央行就有一条通往软着陆的狭窄道路,但这需要他们继续降息。”

对于加拿大央行行长麦克勒姆来说,风险很高,他因在2020年向加拿大人承诺利率将在“很长一段时间内”保持低位而受到批评,然后又因通胀飙升而推迟转向加息。但上个月,这位央行行长似乎对货币政策预期充满信心,并可能在周三重申,只要价格压力继续减弱,就有可能在后续进一步降息。

加拿大央行届时还将发布一批新的经济预测数据,这些预测可能与经济学家们的温和乐观情绪相吻合,他们认为,到2025年底,加拿大整体通胀率将从目前的2.7%的年增长率降至加拿大央行2%的目标,届时经济也将以每年2%的速度增长。

麦克勒姆和加拿大央行官员们不太可能在周三提供明确的前瞻性指引,而是重申,他们将全面权衡各项经济数据,逐次会议地做出决定。他们曾预计降低借贷成本的路径将是“渐进的”,经济学家们预测,到明年年底,加拿大关键利率将达到3%。

尽管如此,连续两次降息——而且远远领先于包括美联储在内的其他全球主要央行,将引发人们对加拿大央行计划以多快的速度实现借贷成本正常化的质疑。

有经济学家指出,更快地采取行动将使央行的政策制定者们能够赶在即将到来的抵押贷款续约之前,减少在新冠疫情期间以最低利率签约的购房者所面临的巨额付款冲击。但过快削减利率由可能将重新引发成本压力或该国供应紧张的住房市场。

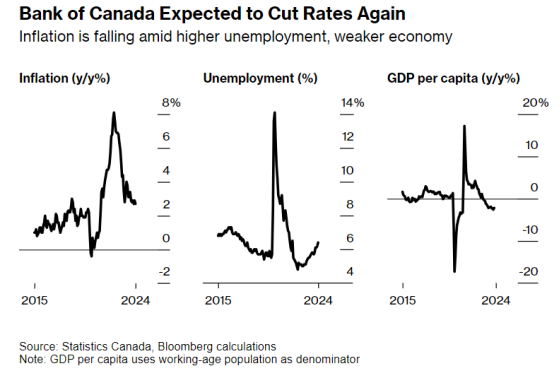

加拿大央行预计将再次降息——近期加拿大失业率上升,经济疲软,同时通货膨胀率显著下降

6 月份利率决定后,一份通胀报告出乎意料地出现了超预期上行。尽管下一份报告显示整体数据有所放缓,但核心指标的三个月移动平均值加速至2.91%。这可能会让央行的一些政策制定者停下来,上个月加拿大央行利率会议的审议摘要显示,他们讨论了在持续宽松之前是否需要更多的反通胀数据趋势证明。

尽管如此,此前紧俏的加拿大劳动力市场正在放松,失业率比一年前上升了一个百分点,达到6.4%。就业增长未能跟上人口爆炸性增长的步伐,这是由外国工人和国际学生等临时居民所推动。加拿大总理贾斯汀·特鲁多政府已经采取措施遏制这些移民的增长速度,并计划在未来几个月内对该群体进行全面限制。

虽然加拿大整体的薪资增长速度仍然很快——这是该国生产率低下(衡量每个工人的国内生产总值)所同步带来的通货膨胀率风险——但劳动力短缺现象大多已经消失,加拿大央行的官员们可能会强调,这减轻了他们对薪酬压力的担忧。

上周,加拿大央行的季度商业和消费者调查报告显示,市场通胀预期减弱,企业定价行为正常化,这是加拿大央行密切关注的两个指标。

“所有这些似乎都指向了正确的方向,”德勤首席经济学家唐·德雅尔丹在接受采访时表示。“我认为这确实会使他们持续放松货币政策。”