财联社7月23日讯(记者 彭科峰)任何事物都有周期,金融产品也不例外。

7月22日,民生银行官网发文称,自2024年7月26日起,该行将全面停止“薪盈宝”服务。据民生银行此前的官方信息,薪盈宝于2017年7月正式推出。这也意味着,这款针对个人客户推出、曾经引发舆论争议的现金管理产品在7年后宣布寿终正寝。

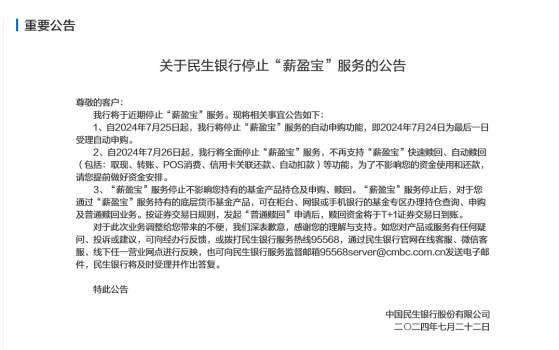

民生银行发文 7月26日起停止“薪盈宝”服务

民生银行通告的具体安排显示,自2024年7月25日起,该行将停止“薪盈宝”服务的自动申购功能,即2024年7月24日为最后一日受理自动申购。自2024年7月26日起,该行将全面停止“薪盈宝”服务,不再支持“薪盈宝”快速赎回、自动赎回(包括:取现、转账、POS消费、信用卡关联还款、自动扣款)等功能。

民生银行表示,“薪盈宝”服务停止不影响客户持有的基金产品持仓及申购、赎回。“薪盈宝”服务停止后,对于客户通过“薪盈宝”服务持有的底层货币基金产品,可在柜台、网银或手机银行的基金专区办理持仓查询、申购及普通赎回业务。按证券交易日规则,发起“普通赎回”申请后,赎回资金将于T+1证券交易日到账。

7年前推出 一度曾引发争议

依据民生银行此前的官方信息,“薪盈宝”是该行针对个人客户推出的现金管理产品,于2017年7月正式推出。

这款产品以该行现有的货币基金快速赎回(T+0)业务为基础,通过将自动申购货币基金与对外支付自动触发货币基金T+0赎回交易进行无缝化封装,在客户签约产品后,按客户约定扣除客户活期资金留存额后剩余资金自动申购货币基金,实现货币基金的收益;在客户进行支付操作时,自动触发卡内货币基金T+0赎回交易,实现“货币基金的收益,活期资金的便利”。

“薪盈宝”曾经在2020年左右引发舆论关注,一度招致不少批评。据当时的媒体报道,有用户反映称,“薪盈宝”默认签约扣款,还对外宣传高收益,涉嫌误导投资者。

2020年5月,针对舆论质疑,民生银行官方回复称,不存在客户不知情或不小心办理了该业务的情况。对于手机银行页面上对于薪盈宝产品的“高收益”描述, 民生银行称,是指货币基金的历史平均收益高于活期存款利息。

民生银行还表示,薪盈宝产品的主要功能之一是自动申购,即在客户活期可用资金超过设定的活期最低留存金额时,该行系统会自动在工作日下午3点根据客户的签约设置,对活期可用资金超过设定的活期最低留存金额的部分资金发起货币基金申购。签约后,客户可登录手机银行或网上银行的“薪盈宝”模块,查看自己的薪盈宝余额和相关交易明细。

或基于成本压力做出调整

多位受访业内人士对财联社记者表示,类似“薪盈宝”等兼具活期流动性和货基收益的产品,是各家银行当年面对互联网金融竞争而力推的防守型产品,主要是为了留住客户资金和负债基础。

“其中最大的成本,就是如何消化为客户提供‘T+0’而付出的资金成本,实际相当于银行垫资满足客户对流动性的要求。现在一方面宝类产品的分流效应不存在了,另一方面银行息差承受压力,也是要精打细算的。”一位股份行零售业务部门负责人对记者称。

财联社记者注意到,近期民生银行不仅公告将停止“薪盈宝”服务,还对外公告停止部分货币基金快速赎回业务。业内人士称,其背后的业务逻辑基本一致,主要也是基于成本压力而做出的调整。