智通财经APP获悉,周四,美国股市经历了剧烈的波动,大型股票和纳斯达克指数遭遇下跌,与此同时,小型股及其他多个市场板块却迎来了强劲的上涨。在这样的背景下,市场目光现在转向即将发布的几家重量级银行的业绩报告,期待从这些关键指标中洞察市场的未来走向。

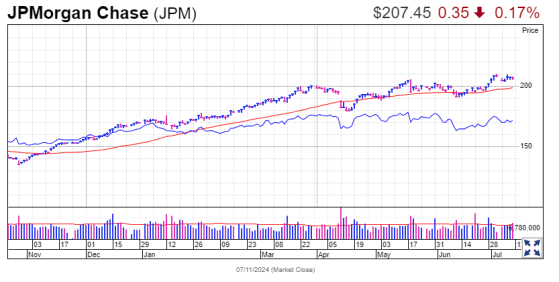

据了解,摩根大通(JPM.US)、富国银行(WFC.US)和花旗集团(C.US)计划于周五盘前公布其季度财报。在这些即将公布的业绩中,摩根大通的股价正接近其历史最高点,显示出强劲的买入信号;花旗集团本周表现突破性,股价走势引人注目;而富国银行的股价则显示出筑底迹象,表明其市场表现可能即将迎来转机。市场普遍预计,在经历国债收益率曲线倒挂的情况缓解后,下半年的净息差将得到改善。

银行在压力测试后提高股息

美联储在6月28日宣布,所有23家主要银行在压力测试中均表现良好,即便在假设的经济衰退情况下,也能满足高于最低资本要求的标准。尽管预测总损失可能高达5410亿美元,但测试结果显示银行体系的韧性。

紧随年度压力测试之后,多家银行宣布了提高股息和股票回购的计划。摩根大通将股息从1.15美元提升至1.25美元,并批准了高达300亿美元的股票回购计划。富国银行的股息上调14%,达到40美分,且暗示明年将加大股票回购力度。花旗集团则将股息提高了3美分,达到每股56美分,并表示将按季度评估回购计划。

Jefferies的分析师Ken Usdin在7月3日对摩根大通和富国银行的目标股价进行了上调,显示出对这两家银行前景的乐观态度。目前,Jefferies预测,直至2025年,美联储将实施五次降息,每次降息幅度为25个基点,预计这一系列降息将促使固定利率资产进行重新定价,并有利于银行通过掉期和对冲操作来改善净息差。此外,Jefferies还指出,银行贷款增长的放缓以及存款成本的上升,主要是由于长期高利率环境的影响。

基于这些分析,Jefferies将摩根大通的目标股价从230美元提升至239美元,并保持了对该股的买入评级。对于富国银行,其目标股价也被从62美元上调至64美元,同时维持了持有评级。这些调整反映了市场对这些金融机构未来表现的积极预期。

FactSet的分析师们对摩根大通即将发布的财报持审慎乐观态度,预计该银行调整后每股收益可能下降11.6%至4.20美元,但营收预计将实现2.2%的增长,达到422.3亿美元。值得注意的是,在美联储近期的压力测试结果公布后,分析师们已经上调了对摩根大通盈利的预期。

在净利息收入方面,预计该项将同比增长6.5%,达到232亿美元。尽管分析师们预测摩根大通本季度的净息差将略降至2.65%,这一数字仍将高于去年同期的2.62%,且仅略低于上一季度的2.71%。

此外,FactSet预计摩根大通将增加信贷损失拨备,从上季度的18.8亿美元提升至27.9亿美元,尽管这一数字略低于去年同期的28.9亿美元。

回顾上一季度,尽管摩根大通的业绩超出了市场预期,但由于该行对净利息收入的预期较为保守,并上调了支出预期,导致其股价经历了一段波动。

在股价表现方面,摩根大通在经历周四的小幅下跌后,依然保持在10日移动均线上方的关键支撑位。此外,该股票在本周初收复了205.88美元的买入点,并已进入一个为期六周的稳定买入区域。7月3日,摩根大通的股价更是创下了210.38美元的历史新高,而自今年年初以来,其股价已经累计上涨了22%。

FactSet的分析师们对富国银行即将公布的财报给出了谨慎的预测,预计该银行每股收益将温和增长3.2%,达到1.29美元。然而,总收入预计将出现轻微下滑,下降1.2%至202.9亿美元。

在净利息收入方面,分析师们预计会出现7.9%的下降,至121.2亿美元。此外,富国银行的净息差预计将从第一季度的2.81%和去年的3.03%降至2.77%,显示出一定的压力。

信贷损失准备金方面,分析师预测富国银行将拨备12.7亿美元,较上季度的9.38亿美元有所增加,但低于去年同期的17.1亿美元。这表明富国银行正在调整其风险预期和准备水平。

同时,富国银行正与Bilt Technologies就Bilt租赁奖励信用卡合同进行重新谈判。该合同允许Bilt用户通过信用卡支付租金来获得积分,而房东则免除了通常的信用卡支付费用。但据报道,这一计划可能每月给富国银行带来高达1000万美元的损失。

在股市表现方面,富国银行的股票在周四小幅上涨,并成功突破了50天移动均线,显示出市场对其前景的一定乐观态度。股价目前正瞄准61.18美元的杯柄形态买入点,这一形态在技术分析中通常被视为上升趋势的信号。

截至2024年,富国银行的股价已经实现了22.2%的涨幅,反映出投资者对其长期价值和市场表现的信心。尽管面临一些挑战和调整,富国银行的基本面和市场预期仍然稳健。

FactSet的分析预测显示,花旗集团即将公布的季度收益有望实现4.5%的增长,达到每股1.39美元,而营收预计将增长3.3%,达到200.7亿美元。

尽管本季度的净利息收入预计与上一季度持平,为135亿美元,但与去年139亿美元的数据相比,显示出轻微的下降。此外,分析师们预计,净息差将从上一财年的2.48%略微下降至2.41%。

在信贷损失准备金方面,花旗集团预计本季度将达到26亿美元,这不仅高于上一季度的23.7亿美元,也远高于去年同期的18.2亿美元,反映出银行在风险管理方面的审慎态度。

花旗银行还宣布了一个重大决策:在海地市场运营超过50年后,该行将停止其业务活动。花旗银行计划在获得监管机构的批准后,自愿放弃其在当地的银行牌照。尽管如此,花旗银行仍承诺继续为现有客户提供国际银行业务及相关服务。

在股市表现方面,花旗集团的股价在周四下跌了1.9%,但整体来看,股价仍处于六周的平盘买入区间。值得注意的是,花旗集团的股价在周二时曾反弹至64.98美元的买入点之上,显示出市场对其股票的积极兴趣。

从年初至今,花旗集团的股价已经实现了27.7%的上涨,这一涨幅不仅展示了投资者对花旗集团业绩的信心,也反映了市场对其未来增长潜力的期待。

继上述三家银行之后,金融巨头高盛(GS.US)、美国银行(BAC.US)和摩根士丹利(MS.US)也将于下周初揭晓其财报,届时市场将迎来这些银行股息上调和股票回购计划的进一步消息。特别值得一提的是,摩根士丹利宣布了一项高达200亿美元的股票回购计划,显示出其对公司价值和市场前景的信心。