财联社7月9日讯(编辑 周子意)今年屡创新高的“黄金热”还能持续多久?荷兰国际集团(ING)分析师在一篇最新报告中写道,鉴于全球地缘政治担忧持续、以及宏观经济形势影响,金价有望进一步上涨,而黄金创纪录的涨势应该会持续到2024年底。

今年迄今,金价已飙升约15%,在二季度的大部分时间里,黄金的交易价格都在每盎司2300美元之上徘徊,并已连续三个季度上涨,这是自新冠疫情之后的最佳表现。此前一周,由于市场预期美联储可能在9月降息,黄金价格更是经历了一轮强劲反弹。

不过随着部分投资者选择获利离场,周一(7月8日),美国黄金期货价格显著下滑,COMEX黄金7月交割合约价格下跌1.4%,收于每盎司2,355.20美元,而COMEX白银7月交割合约价格也下跌了2.4%,收于每盎司30.618美元。

黄金牛市未退

ING集团称,今年以来,黄金价格屡创新高,主要受益于避险需求的激增。其一,乌克兰和中东地区的冲突不断升级,以及全球地缘政治局势的不确定性,使得投资者纷纷寻求安全避风港;其二,随着全球宏观经济环境的不断变化,如通胀压力上升、经济增长放缓等,也进一步推动了避险需求的增加。

而黄金作为传统的避险资产,自然成为众多投资者的首选。

除了避险需求外,央行购买也是推动黄金价格上涨的重要因素之一。主要国家和地区的央行都在积极增持黄金。数据显示,今年5月份全球央行净买入黄金10吨,其中新兴市场央行是购买的主力军。

世界黄金协会(WGC)的数据显示,2023年全球央行共购买了1037吨黄金,这是历史上的第二高水平,仅次于2022年的1082吨。预计未来一段时间内,央行购买黄金的趋势仍将持续,该协会的一项调查显示,29%的央行受访者称打算在未来12个月增加黄金储备,这是自该调查开始以来的最高水平。

不过,中国央行近期暂缓了黄金购买计划,6月份已连续两个月没有增加黄金储备。WisdomTree策略师Nitesh Shah将此举解读为,中国央行正在等待进一步回调后再重启购金计划。

此外,市场对美联储降息的预期同样也支撑了黄金价格上涨。随着美国经济数据的疲软,市场普遍认为美联储将在年内进行降息操作。

降息将降低借贷成本,通常能支持无息黄金的吸引力;此外,降息还将推动美元走软,进一步提振黄金价格。目前,市场普遍预期美联储将在9月进行首次降息,并可能在今年内实施多次降息操作。

而黄金价格在未来一段时间内也有望继续上涨,主要是由于上述三点因素的影响持续:全球地缘政治局势的不确定性仍在;央行购买黄金的趋势也将持续;而美联储降息预期的升温将进一步提振黄金价格。

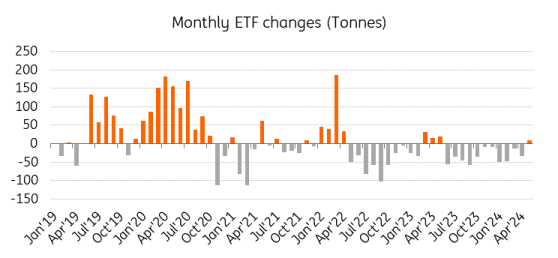

另有数据显示,5月全球黄金ETF资金流入时隔一年转为正值,欧洲和亚洲引领全球资金流入。当金价上涨时,投资者对黄金ETF的持有量通常会增加,反之亦然。ETF资金流入转为正值反映了市场对黄金的积极情绪。

ING集团预计,金价将在今年第三季度达到每盎司2300美元,在第四季度升至2350美元,并在明年第一季度维持在2350美元。