智通财经APP获悉,债券市场最受关注的经济衰退指标之一已经显示经济下滑的可能性近两年,尽管美国经济尚未出现收缩。根据美国银行证券的利率策略师Ralph Axel和Katie Craig,这种情况可能会继续下去。

在周四发布的一份报告中,他们解释了为什么美债收益率曲线的这一部分一直呈倒挂或向下倾斜的状态不会发生重大转变的原因。他们表示,10年期和2年期美债收益率之间的差异(现已连续超过480个交易日为负)部分原因是美联储可能比预期更慢地降息。

2年期和10年期美债收益率差是反映债券市场对美国经济前景看法的众多晴雨表之一。当2年期利率高于10年期收益率时,该差距为负——自2022年7月以来,这种情况一直持续,恰在美联储首次采取激进的75个基点加息以应对通胀几周后。

有趣的是,在经济衰退的担忧让位于交易员之间的更为乐观的看法之后,即美国可以避免经济衰退而通胀继续缓解,这一差距仍然保持在零以下。2023年中期,2年期和10年期美债收益率差距曾超过100个基点,目前则略有减少,周四为负44个基点。尽管在2年期和10年期美债收益率差距倒挂后,经济衰退可能需要长达两年时间才会出现,但一些专家已经提出该指标可能失效的可能性。

根据美国银行证券的Axel和Craig,目前美债曲线的倒挂是“美联储降息预期的结果——美联储降息越慢,市场对未来进一步降息的预期时间就越长。降息期越长,解除倒挂的速度就越慢。”

由于美国经济持续强劲且通胀仍然高企,美联储一直保持利率不变,但交易员们认为这种情况可能会改变。经济活动放缓的新证据使得一些人开始质疑美联储是否需要介入以支撑经济。截至周四,因对经济放缓的担忧,美债收益率已连续六个交易日下跌,这是至少一年以来最长的下跌记录。

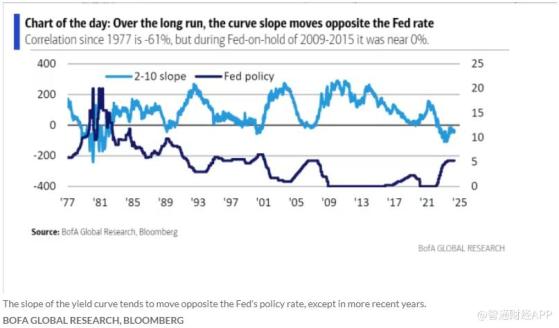

从长期来看,根据美国银行全球研究的数据,自1977年以来,2年期和10年期美债收益率差距的走势通常与美联储的政策利率相反。例如,在实际衰退前,该差距可能会开始向更不负的方向移动,以预期美联储的降息。

然而,近年来这种情况并不明显。

目前,美联储将于6月11日至12日再次召开会议,仍在观望是否调整利率,而其他国家的央行已在行动。周三和周四,加拿大银行和欧洲央行分别将借贷成本降低了25个基点。同时,联邦基金期货交易员预计美国央行要到9月才会开始降息,即使如此,2024年也只预期两次降息,而年初时曾预期多达六至七次降息。

根据道琼斯市场数据,2年期和10年期美债收益率差距自2022年7月5日以来一直倒挂,截至周四已连续倒挂483个交易日。该差距在2022年4月初曾短暂倒挂几天,但随后回升至零以上,直至同年7月5日。

根据1977年11月以来的数据,上一次最长的倒挂记录为1978年8月至1980年5月,连续倒挂446天。