智通财经APP获悉,华尔街押注英伟达(NVDA.US)将在美股周三盘后发布超预期的季度报告,投资者正在寻找证据,证明这家人工智能芯片制造商能否保持爆炸性增长并领先于竞争对手。

这一季度的财报将是对英伟达作为生成式人工智能热潮最大赢家的最新考验,其芯片对谷歌的Gemini和OpenAI的ChatGPT等技术至关重要。

GraniteShares创始人兼首席执行官威尔·莱因德(Will Rhind)表示:“英伟达的盈利对市场影响很大。它是该行业最重要的股票。”他所在的公司运营着投资该芯片公司的ETF。

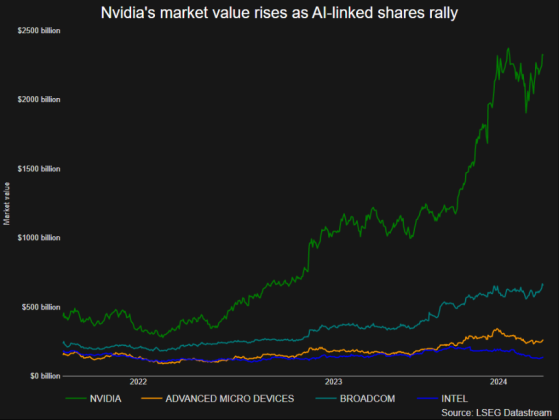

自2023年初以来,英伟达的股价已经上涨了六倍多,使其成为华尔街第三大最有价值的公司,市值超过2.30万亿美元。2024年至今,其股价飙升了89%,帮助提振了更广泛的市场。英伟达目前占标普500指数的5%。

市场预期英伟达股价与盈利双升

分析师对英伟达未来盈利的预期增长速度甚至超过了其股价的上涨。根据LSEG的数据,目前该股的市盈率约为35倍,低于去年6月80多倍的峰值。

尽管英伟达的估值惊人,但分析师认为其仍有增长空间。莱因德指出:“相对于预期,英伟达的价值被低估了。”

根据LSEG的数据,分析师平均预期英伟达第一季度营收将增长242%,达到246亿美元。其第二季度销售额预计将增长近97%。分析师还预计,该公司第一季度净利润将达到128.3亿美元,高于去年同期的20.4亿美元。

法国巴黎银行Exane分析师戴维·奥康纳(David O'Connor)表示,随着数字变得越来越大,百分比增长将面临挑战。AI半导体中使用的高带宽内存芯片价格上涨也可能削弱英伟达的利润率。分析师预计,第二季度调整后的毛利率为75.8%,而第一季度的预期为77%。

GP Bullhound的合伙人英格·海多恩(Inge Heydorn)指出,内存成本上升可能会对毛利率产生轻微影响。

值得注意的是,英伟达即将在年末推出备受期待的Blackwell GPU系列,这一系列将为人工智能处理器市场带来新的活力。然而,随着需求的激增,英伟达的合同制造商台积电正面临生产能力上的挑战。

对此,GP Bullhound的海多恩也称:“目前制约英伟达发展的主要瓶颈是供应问题。”

此外,投资者还担心华盛顿对英伟达顶级人工智能芯片向中国出口的限制,这导致其来自中国的收入份额从第三季度的约22%降至第四季度的约9%。

多家投行上调英伟达目标价

英伟达第一季度财报在本周成为焦点,多家投资公司在其发布第一季度业绩之前提高了目标价格。

其中,巴克莱分析师布莱恩·柯蒂斯(Blayne Curtis)表示,最近对英伟达数据中心部门的调查显示,随着更多容量上线,该公司第一季度的潜在增长幅度为10%,第二季度的增长幅度略高于20%。基于这些积极的市场信号,柯蒂斯对英伟达的评级为“增持”,并将目标股价从850美元上调至1,100美元。

“展望明年,供应链仍然预计 GB 系统将先于独立 Blackwell GPU 推出,并预计 H 系列将继续成为明年整体组合的重要组成部分,这与我们工厂访问中管理层的评论一致上个季度,”柯蒂斯在一份投资者报告中写道。

尽管投资者在本季度对Blackwell GPU发布前的潜在市场空档期表示担忧,但柯蒂斯表示,他们并没有发现任何证据表明这种情况会发生。他补充称:“我们的调查基调基本保持不变。总的来说,调查结果继续显示,第一季度的增长空间超过10亿美元,第二季度的增长空间超过20亿美元。”

Stifel的分析师鲁本·罗伊(Ruben Roy)也上调了其目标价,从910美元提高到1,085美元。这一调整反映了供应链检查显示对英伟达的H100和H200 GPU的“强劲需求”,同时市场对即将推出的Blackwell GPU系列持续保持高度期待。

总体而言,分析师对英伟达作为微软和Meta Platforms在生成式人工智能竞赛中的增长前景充满信心。据研究公司Canalys称,2024年全球云基础设施服务支出可能会增长20%。

Global X ETFs分析师伊多·卡斯皮(Ido Caspi)表示:“大型科技公司的资本支出仍然很高,尽管他们努力探索替代或内部芯片,但他们的选择受到有限的供应能力和超越英伟达已验证性能的挑战的限制。”

因此,在可预见的未来,英伟达仍将是行业领导者,市场对其增长前景持乐观态度。