一、上市后股价累升170%,科伦博泰生物-B拟折价6.8%进行再融资

5月8日,科伦博泰生物-B(06990.HK)宣布拟进行再融资,预计净筹资逾12亿港元。

其中,拟以每股150港元的价格,配售364.86万股新H股,配售事项募资约5.473亿港元,募资净额约5.405亿港元。高盛、花旗、摩根大通为其配售代理。

此外,公司的控股股东科伦药业(002422.SZ),拟以每股人民币136.21元(相当于150港元,与配售价相同),认购约442.39万股新内资股,认购事项募资折合约6.634亿港元,净募资约6.619亿港元。

配售及认购价均为每股150港元,较科伦博泰生物最后交易日收市价每股161港元,折让约6.83%。

科伦博泰于2023年7月11日在港交所正式挂牌上市,上市股价表现亮眼,累计上涨172.28%。

不过值得注意的是,宣布配售之后,科伦博泰生物-B的沽空比率和沽空金额飙升。

据LiveReport大数据,5月8日,投资者对科伦博泰沽空了103.44万股,沽空金额高达1.66亿港元,沽空比率高达61.85%。而此前公司每日的沽空金额仅为几百万港元。

二、这些年港股18A公司配售融资情况如何?

生物医药行业是一个研发密集型行业,市场推广和商业化运作等也需要资金。因此,再融资对于未盈利的生物医药公司来说至关重要,是公司持续发展的重要保障。

2018年港交所推出了第18A章上市规则,允许未有收入、未有利润的生物科技公司到港上市。

据LiveReport大数据,自港交所推出18A上市制度以来,累计有64家企业通过该特殊上市制度完成港股IPO,通过港股IPO募资约1205亿港元。

为了向投资者提示未盈利生物科技公司的风险,这些通过第18A章规则上市的股票的简称后会加上“-B”以作标识。

当18A规则不再适用,公司符合港交所常规上市条件时(盈利测试、或市值/收益/现金流测试、或市值/收益测试),可以删除该标记,即“摘B”。

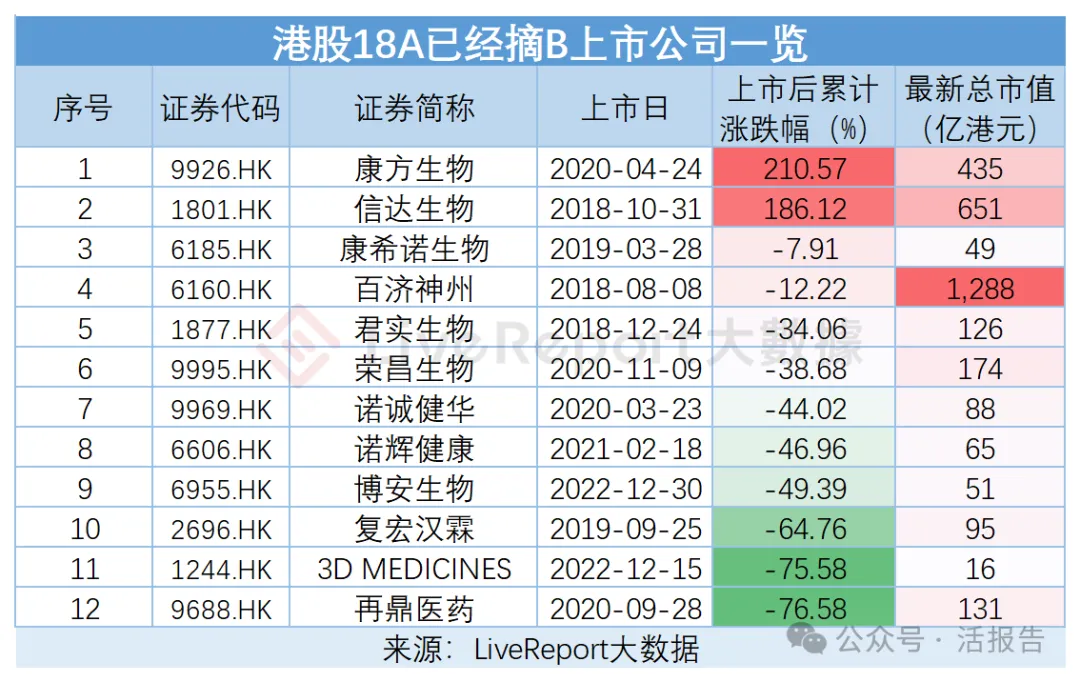

据LiveReport大数据,这些年来共有12家公司完成“摘B”,占比不到二成。

值得注意的是,作为在港股上市的优势之一,港股公司上市后再融资快捷。根据港交所《上市规则》的相关规定,上市公司一般会通过股东周年大会要求股东向董事会作出一般性的授权,以获得发行新股、回购股份、发行债券等资本运作的权力。

以发行新股为例,一般性授权下,只要增发的比例不超越获得股东大会有关批准当天股本的20%,同时发行价折让不超过20%,公司董事会就可以在该年度内进行任何次数的配股,而无需再次经过股东大会的批准。

据LiveReport大数据,港股18A公司上市后共有18家成功完成过配售,占比不到三成。

其中,完成配售次数最多的是信达生物,上市后配售了6次;通过配售筹集最多资金的是百济神州,配售筹集188.6亿港元。

从时间分布来看,港股18A上市企业配售次数最多的年份为2021年,当年共完成10宗配售。

通过配售募集资金最多的年份为2020年,当年港股18A企业通过增发配股累计再融资275亿港元。

文章来源:活报告公众号