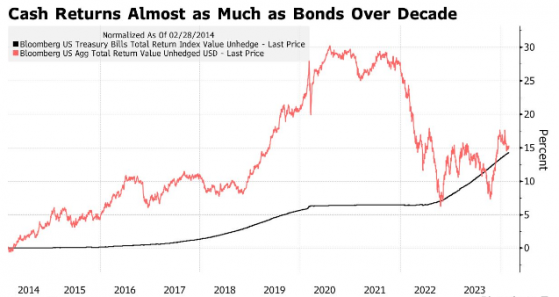

自2021年以来,美国债券市场的损失非常严重,几乎抹去了过去10年相较于现金市场的任何额外收益。包括美国国债和投资级公司债在内的彭博美国综合指数在截至今年2月的10年里为投资者带来了15%的回报率,而相当于现金的美国国库券(期限较短)的回报率为14%。

在过去的1年、3年和5年期间,投资者持有美国国库券的收益更高。债券市场表现不佳主要发生在2022年,当时美联储开始了一系列激进的加息举措,导致彭博基准指数创纪录地下跌13%。3个月期美国国债的收益率目前约为5.4%,比10年期美国国债高出100多个基点。在美联储不放松政策的情况下,现金的回报都将继续高于债券。在经济和通胀数据强于预期之后,交易员已将首次降息的预期从3月推迟至6月,并减少押注了今年的降息幅度。

投资者目前面临的挑战是决定何时转向较长期债券。时机决定一切:目前持有现金轻松地跑赢美债投资,但太晚转向债券意味着投资者将失去把收益率锁定在近17年来从未见过的高水平的机会。

现金利率水平仍高企,持有债券、承担风险动机依然很低

例如,对于管理着95亿美元规模的摩根大通战略收入机会基金(JPMorgan Strategic Income Opportunities Fund)的基金经理William Eigen来说,选择很容易:他的基金中约有60%是现金。他说,即使美联储将利率下调100个基点,短期美国国库券的收益率仍将高于目前的较长期债券。因此,在固定收益市场承担利率和信用风险的动机很低。

Eigen在谈到他的现金投资时说:“在我的职业生涯中,我从来没有做这么少的事情却得到这么多的报酬。”他的基金今年上涨了约0.9%,而彭博债券指数同期则下跌了1.7%。五年期间,该基金的回报率为11%,是基准指数3%涨幅的三倍多。

直到2021年,债券投资者已经享受了40年的牛市,因为在2020年疫情期间,10年期美国国债收益率从1981年近16%的峰值暴跌至不到1%。相比之下,在全球金融危机以来的大部分时间里,由于美联储将借贷成本压在接近零的水平,现金被视为“垃圾”。

在截至2020年的10年间,彭博债券指数的年回报率为3.8%,而美国国库券的年回报率为0.7%。随着疫情的爆发,这种情况发生了变化,飙升的通胀促使美联储将目标利率上调至5.25%至5.5%的区间,这是2001年以来的最高水平。债券市场崩溃,现金再次成为可投资的资产类别。

去年,投资者向货币市场基金投入了超过1万亿美元,这些基金投资于美国国库券和商业票据等现金等价物。自今年年初以来,又有1720亿美元流入,使这些基金的总资产首次超过6万亿美元。

投资者正在等待重回中长期美债怀抱,10Y美债4.5%是“买入点”?

Columbia Threadneedle Investments全球利率策略师Ed Al-Hussainy警告称,囤积现金的风险回报不再像通胀飙升、美联储加息时那样诱人。Al-Hussainy指出,由于美联储已经暗示利率已经见顶,“今天投资于现金基金的美元的边际风险已经大不相同”。他称:“你在这里的再投资风险要高得多。延长投资久期很有意义。”

Al-Hussainy表示,由于10年期美国国债收益率在过去两年上涨逾一倍,美债具有吸引力,且有更多空间吸收潜在的资本损失。数据显示,这些债券的收益率必须上升约60个基点,达到4.8%,才能抵消每年的票面收益。他表示:“一开始,收益率要高得多。它会给你一个更好的缓冲。”

而对于那些确信利率最终轨迹是下行的人来说,增加对全球最大债券市场敞口的时机可能已经成熟。太平洋投资管理公司(PIMCO)、T.Rowe Price、DWS Investment Management Americas和纽约梅隆财富管理公司的经理都属于这个阵营。他们认为,如果5年期至10年期美国国债收益率进一步飙升至4.5%,这将是一个极具吸引力的买入机会。

PIMCO投资组合经理Michael Cudzil表示,随着通胀率从去年收益率达到峰值时的水平急剧下降,“4.5%相当于‘新的5%’”,是一个买入的好时机。Catrambone也青睐中期美国国债,尤其是最近5年期和10年期美国国债收益率的上升,使它们轻松超过了市场对美联储下一个宽松周期最终目标3.5%的长期预期(由远期利率所预示)。

T. Rowe Price投资组合经理Steve Bartolini满足于玩“等待游戏”,并保持“耐心地延长时间”。中期美债收益率涨幅超过4.4%将促使他们买入,并从目前的减持头寸转变策略。Bartolini称:“收益率曲线中部达4.4%的水平更有趣,因为这意味着两次降息都被计入了价格。”

这样的转变可能会削弱仍然坐拥约6万亿美元货币市场现金的投资者,促使他们转向债券。纽约梅隆银行首席投资官Sinead Colton Grant表示:"在我们看来,降息幅度减小是持有现金的客户投资债券的新机会。你会看到波动,但在这个水平及其附近水平是有吸引力的,所以,是的,你可能会看到收益率略高于该水平,但相对于过去10年的水平,它们在这个水平上仍然相当有吸引力。”