今年10月,债券市场遭遇了历史上最严重的抛售之一,这一动荡使许多投资者选择避而远之,但随着2023年接近尾声,一位市场资深人士表示,在新的一年里,有理由对固定收益市场持乐观态度。

智通财经APP获悉,在上周的一份报告中,LPL Financial首席固定收益策略师Lawrence Gillum指出,今年迄今为止,债券回报率最近才转为正值。不过他认为,当前形势对投资者来说是个好兆头,并列举了4个理由说明其观点。

Gillum表示,首先是美联储可能已经完成加息行动。

“过去几年,固定收益市场面临的最大阻力无疑是美联储,”Gillum表示,随着通胀放缓进程稳步推进,美联储可能已经结束了货币紧缩政策。

他表示:“我们认为美联储(紧缩政策)可能已经结束了,这应该会消除固定收益市场的最大阻力。”

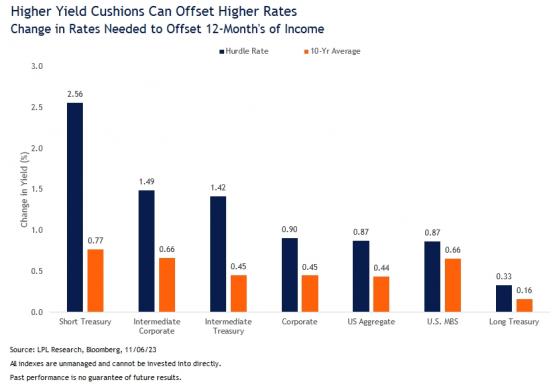

其次,Gillum指出,债券的风险回报状况不对称,这在很大程度上要归功于“收益率缓冲(yield cushion)”上升,这可以抵消利率上升。

他表示:“较高的收益部分起到了‘收益率门槛(hurdle rate)’的作用,或者说是收益率缓冲,在进一步的亏损实现之前,这一部分将被抵消。因此,这些门槛的上升可能会降低因利率上升而亏损的概率,与此同时,这些较高的起始收益率增加了年度收益的可能性。”

第三,该策略师表示,投资者可以在当前的债市上看到类似股票的回报,但没有类似股票的风险。

LPL Financial认为,10年期美国国债的基本收益率徘徊在4.25%-4.75%之间,但该行认为,收益率的持续下降可能会导致固定收益投资在未来12个月内获得高个位数或低两位数的回报。

Gillum在报告中写道:“如果经济放缓,美联储明年的降息幅度超过我们的预期,这些高质量的固定收益类产品可能会产生12%-13%的回报率。”

第四,在他看来,目前的固定收益市场整体情况将为以收益为导向的投资者再次创造收入打开大门。他表示,目前债券投资者可以建立一个由美国国债、AAA级抵押贷款支持证券和短期投资级公司债组成的高质量投资组合。

“投资者不再需要通过承担大量风险来满足他们的收入需求来‘追求收益’,”Gillum称,“对于那些担心收益率上升的投资者来说,梯形投资组合和持有至到期的个人债券是利用收益率上升的方法。”

Gillum总结道,随着市场向更正常的利率环境过渡,债券投资者将在2023年结束时处于有利地位。

“这并不是说市场不会出现波动。而是波动会出现,但我们认为现阶段是固定收益风险/回报具有吸引力的时刻。”

华尔街普遍看好明年美债表现

不仅LPL Financial,华尔街也普遍看好美债明年将迎来牛市。

根据机构统计,多数华尔街策略师预计收益率下降趋势将持续,并为2024年的债市广泛上涨奠定基础,考虑到为超额赤字提供资金需要大量债券发行,较长期利率下降将更为缓慢。

虽然这些市场专业人士中的许多人都曾预计2023年是债券大年(然而事实并非如此),但这一次,这些分析人士表示有多个支持因素可以帮助证明他们的观点:

通胀继续放缓,美国劳动力市场正在逐渐降温,曾经坚定看空的大宗交易顾问群体——在过去一年因押注收益率上涨而大赚——如今在逐步退出看跌押注。这一切变化是因为,越来越多的投资者认为美联储几十年来最激进的加息周期已经结束,一些人预计美联储最早会在2024年上半年转向降息。

“我认为美联储不会迅速转向,但这将是‘前进的方向’”,高盛资产管理公司投资官Ashish Shah表示,“这是因为你看到通胀下降以及经济增长减速。”

Shah补充道,明年“将是债券年,会有良好表现。你还会看到收益率曲线变陡,因为将会出现大量举债”。