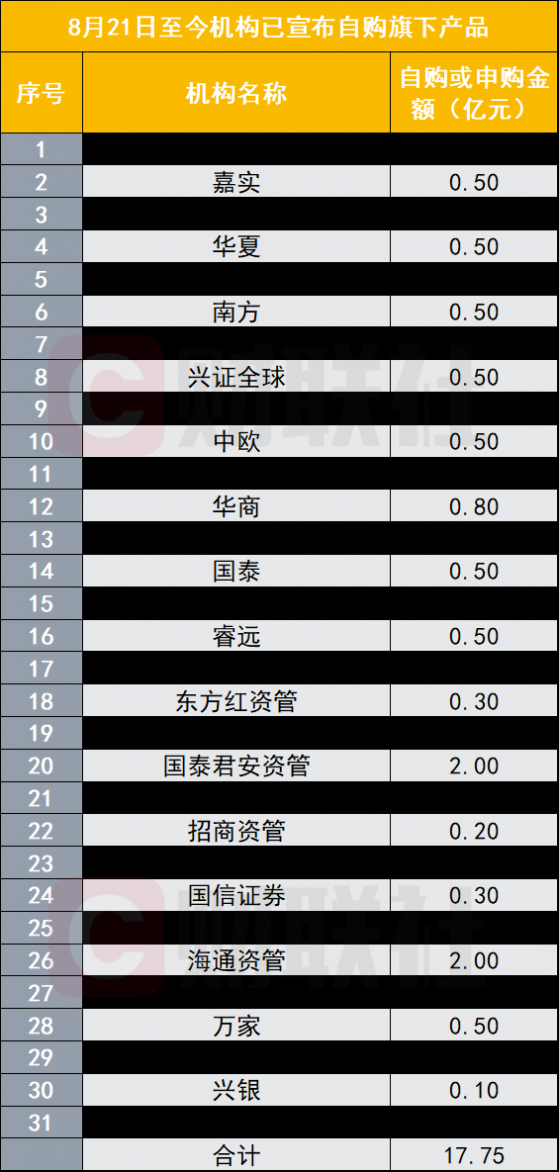

财联社9月3日讯(编辑 刘越)近期多家公募基金、券商资管积极自购,据财联社记者统计,8月21日“自购潮”启动以来已有31家机构发布相关公告,自购金额超过17亿元。就在8月21日当日,就有14家公司、3家券商及旗下资管机构宣布自购。中信证券8月底研报指出,机构自购潮对市场底部有一定的领先信号作用。在2019年1月、2020年3月、2022年4月和2022年10月4次市场底部区间样本中,公募基金公司也体现出了较强的自购意愿。除了2018年自购规模较少外,过去五年的单月净申购规模前4的月份对后续出现的市场阶段性底部都有一定的领先性,包括2020年2月(相比市场底领先1个月)、2022年10月(月末出现市场底)、2022年1月、2月(相比市场底领先约2个月)。

哪些行业在自购潮后表现较好?国信证券王开等8月25日发布的研报指出,2022年两轮大额自购潮开启后市场企稳反弹:1)2022年10月自购潮开启后,市场在5个交易日内有所反应,10个交易日、30个交易日、60个交易日、100个交易日等区间内宽基指数均录得较好表现。从前期表现看,10个交易日内反映较强的行业主要包括社会服务、有色金属、计算机、美容护理、传媒、汽车、零售等,上述行业10个交易日内涨幅超过8%;30个交易日维度内,下游消费、金融地产表现更好。2)2022年1月底自购潮开启后,市场在5个交易日内有所反映,10个交易日内表现较好。从具体上涨的行业分布情况看,煤炭、有色金属、钢铁、建筑装饰、环保这五大行业,10个交易日内涨幅超过8%。可以发现,有色金属行业在2022年的两轮大额自购潮开启后的10个交易日内涨幅均超过8%。

2022年10月自购潮后的市场表现

2022年1月自购潮后的市场表现 王开指出,2022年两轮自购潮期间面临一定的外资流出压力,短期视角下或为外资情绪低点,后续迎来好转。王开进一步分析“外资趋势反转时哪些行业更占优”时指出,外资在TMT行业的定价权小幅增强,有色金属+TMT+汽车在外资流入趋势好转时相对全A超额明显。

国海证券胡国鹏8月27日发布的研报指出,以史为鉴,外资结束持续性流出后,买入行业以顺周期或消费为主。2022年3月市场逐步企稳,外资阶段性结束了持续净流出状态,2022年3月28日至4月26日外资净流入168.13亿元,买入前五大行业包括受益于新能源需求增加的电力设备、公用事业高景气品种,以及食品饮料、有色金属、家用电器等顺周期行业。2022年10月末外资结束持续净流出状态,10月25日至12月8日北上资金累计净买入786.53亿元,经济复苏预期下买入前五大行业以有色金属、家用电器、非银金融、食品饮料和银行顺周期行业为主。其中,在2022年的两次外资结束持续性流出后,有色金属行业均进入买入榜前三。

华福证券王保庆8月26日发布的研报指出,美国经济不及预期带动贵金属反弹,全球经济仍有衰退风险,避险需求仍在,黄金板块仍处于相对收益最明显的时间段。黄金建议关注中金黄金、招金矿业、山东黄金,弹性标的关注四川黄金、鹏欣资源、西部黄金,白银关注兴业矿业。

工业金属方面,王保庆指出,宏观利好致工业金属普涨,“金九银十”或加速需求修复。短期,23年铜消费增速超预期,即使旺季不会有爆发式增长,但低库存叠加宏观向好支撑铜价高位运行;长期看,铜矿供给短缺问题难解,而新能源高增长需求将带动铜消费持续向好,供给缺口逐渐拉大,铜价打开上行空间。锡矿建议关注锡业股份、华锡有色;铝矿关注中国铝业、神火股份、天山铝业、中国宏桥、云铝股份,铜矿关注铜陵有色、紫金矿业、北方铜业、洛阳钼业、五矿资源、西部矿业和金诚信。

新能源金属方面,王保庆指出,锂价降幅收窄,关注9月中游正极厂和电池厂排产情况。若是排产不及预期,价格或将继续下跌。短期看,随着非洲和美洲项目开启产能爬坡,预计Q3和Q4供给环比仍有提高,但同时需求处于旺季,叠加海外精矿高价支撑下半年价格将震荡下调;中期看,未来两年供大于需导致价格下行,但锂成本曲线整体上移,最新价格中枢高于历史价格中枢;长期看,需求仍然有望保持高增长,资源端开发进展相对较慢,锂矿仍是电动车产业链的最优战略资产,具备投资价值。稳健关注:天齐锂业、中矿资源、永兴材料、盛新锂能、雅化集团;弹性关注:融捷股份、江特电机。其他板块:低成本湿法项目利润长存,关注力勤资源和华友钴业。