财联社5月26日讯(记者 夏淑媛)历时近2年时间试点后,专属商业养老保险将迎来常态化运营。据财联社记者从业内获悉,近日,国家金融监督管理总局向各人身险公司下发《关于促进专属商业养老保险发展有关事项的通知(征求意见稿)》(以下简称《征求意见稿》),拟将专属商业养老保险由试点业务转为常态化业务。

在《征求意见稿》中,监管对人身险公司开展专属商业养老保险业务设定四大门槛的同时,还针对专属商业养老保险宣传销售行为划出六条红线。

普华永道中国金融业管理咨询合伙人周瑾在接受财联社记者采访时表示,专属商业养老保险在试点阶段积累了一些经验,而且运行相对平稳,自个人养老金制度落地后,消费者对于养老保险需求的认知和热情都有大幅提升,但保险产品的供给仍旧不足。因此,将专属商业养老保险运营转为常态化,推广试点阶段的经验,让更多保险公司准入,可以更大程度上丰富消费者的养老金融产品选择。

专属商业养老险将从试点转为常态化业务,32家险企或有望满足四大经营门槛

据悉,自2021年6月起,银保监会批准中国人寿、人保寿险、太平人寿、太保寿险、泰康人寿、新华人寿6家大型人身险公司,在浙江省(含宁波市)和重庆市开展专属商业养老保险试点。

与试点所指的专属商业养老保险有所区别,此次《征求意见稿》则明确界定,“专属商业养老保险”是指资金长期锁定用于养老保障目的,被保险人领取养老金年龄应当达到法定退休年龄或年满60周岁的个人养老年金保险产品。

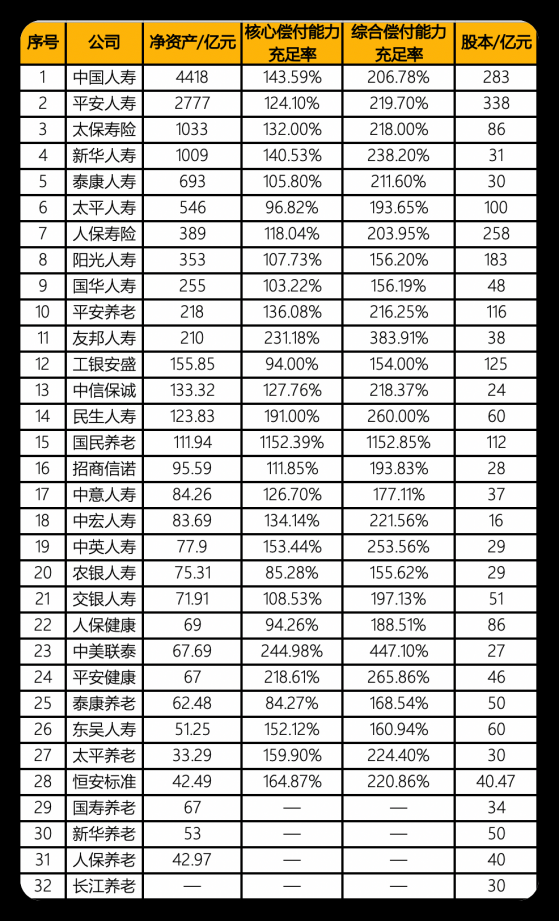

同时,《征求意见稿》对保险公司开展专属商业养老保险业务设定了四大门槛:一是上年度末所有者权益不低于50亿元且不低于公司股本(实收资本)的75%;二是上年度末综合偿付能力充足率不低于150%、核心偿付能力充足率不低于75%;三是上年度末责任准备金覆盖率不低于100%;四是监管机构规定的其他条件。

此外,此次《征求意见稿》给予专业养老保险公司一定程度的松绑。对于养老主业突出、业务发展规范、内部管理机制健全的养老保险公司,监管对“关于上年度末所有者权益不低于50亿元”的规定给予了豁免。

据财联社记者统计,如果不考虑2022年度末责任准备金覆盖率要求,或将有32家人身险公司可参与专属商业养老金业务经营。这也意味着,在目前10家参与试点公司的基础上,或将新增22家符合条件的机构开展该项业务。

表1 2023年32家险企或有望参与专属商业养老保险常态化经营

数据来源:保险公司2022年财报、2022年四季度偿付能力报告。

需要注意的是,《征求意见稿》提出“在每个年度结束后10个工作日内,保险公司应当确认是否符合相关指标规定。如不符合,保险公司应在年度结束后第11个工作日起停止销售专属商业养老保险产品。”

产品管理从审批制改为备案制,养老金领取安排可衔接养老照护服务

与此前下发的《专属商业养老保险业务方案》要求相比,此次《征求意见稿》最大的一个变化,是将专属商业养老保险产品管理从之前的审批制改为了备案制。

自2023年7月1日起,监管机构将对专属商业养老保险产品保险条款和费率统一实行备案管理。

此外,《征求意见稿》还优化了养老金的领取方式。此前《专属商业养老保险业务方案》要求“消费者年满60周岁才可领取养老金”,而《征求意见稿》进一步放宽为“被保险人领取养老金年龄应当达到法定退休年龄或年满60周岁”。

同时,《征求意见稿》提出,对于投保人以个人养老金资金账户资金购买专属商业养老保险产品且未开始领取养老金的,如其提出申请,保险公司可以通过保单批单的方式,将养老金领取条件变更为国家规定的个人养老金领取条件,或在合同中增加一次性领取养老金的领取方式。

值得一提的是,在保险公司另行与消费者签订相关服务合同的条件下,养老金领取安排还可衔接养老、照护服务。

周瑾认为,当前受限于我国个税缴纳人群的数量,个人养老金制度并不能惠及绝大部分的人群,但这部分人群的养老金融需求是刚性的,保险公司可以充分挖掘客户需求,利用专属商业养老保险等产品以及丰富的养老服务优势,深耕养老市场。

针对产品账户管理,《征求意见稿》提出“保险公司应当为专属商业养老保险业务建立单独的投资账户,加强账户管理,依法合规开展账户的建立注销、资金划转、投资管理、估值核算等工作,明确相关操作规范、审批权限等。”

在投资组合收益年度结算方面,保险公司应当以每年12月31日24时作为当年投资组合收益结算时点,在下一年1月前6个工作日内确定并公布上一年度投资组合实际结算收益率。

且两个投资组合收益结算日之间特定日期的投资组合收益,为上一个投资组合收益结算日到该日期按最低保证利率计算的收益。

宣传销售六条“红线”不能踩,不得与银行储蓄等产品进行收益简单比较

值得注意的是,本次《征求意见稿》新增多条宣传销售监管条款,并对保险公司或保险中介机构的宣传和销售行为划出六大红线。

具体来看,保险公司可以委托全国性商业银行和公司治理机制健全、经营合规稳健、声誉良好的全国性专业保险中介机构宣传和销售专属商业养老保险。

保险公司可以通过设立自营网络平台或委托保险中介机构通过其自营网络平台宣传和销售专属商业养老保险。

不过,保险公司通过设立自营网络平台宣传和销售专属商业养老保险的,应当符合银保监会《关于进一步规范保险机构互联网人身保险业务有关事项的通知》中的相关要求。

保险公司或保险中介机构通过线下方式宣传和销售专属商业养老保险的,还应当满足保险销售行为可回溯管理有关要求。

同时,《征求意见稿》还对保险公司或保险中介机构宣传和销售专属商业养老保险提出划出以下六大红线:

一是不得将专属商业养老保险与银行储蓄、理财产品、基金、国债等进行收益简单比较;二是不得隐瞒合同限制条件或重要内容;三是不得进行虚假或者夸大表述;四是不得使用偷换概念、隐去假设等不当宣传手段;五是不得按照投资组合历史结算利率对投资组合账户价值变动进行演示;六是不得有监管机构规定的其他禁止性行为。

产品收益率假设演示调整为高、低两档,高档收益率假设不高于5%

与《专属商业养老保险业务方案》中分高、中、低三档利益演示要求不同的是,此次《征求意见稿》提出,保险公司对账户价值变动和养老金领取金额进行演示,只能按照高、低两档收益率假设演示投资组合账户价值变动情况。

其中,对于较高保证利率投资组合,其高档收益率假设不高于4%;对于较低保证利率投资组合,其高档收益率假设不高于5%;低档收益率假设不高于投资组合保证利率与1%的高者。

在周瑾看来,当前我国宏观经济增速放缓,利率水平仍处于下行周期,投资收益率长期来看会继续走低。因此,控制好养老保险这类长期业务的潜在利差损风险非常重要。

“此次《征求意见稿》对专属商业养老保险产品的演示利率做出更为严格的规范,也是为了避免保险公司的非理性竞争,降低行业的潜在利差损风险。”

此外,在产品信息披露方面,《征求意见稿》还提出保险公司应当在销售过程中提供产品说明书,详细说明产品特点、保险责任、费用收取、各投资组合历史结算收益率水平及相应查询方式等情况。

保险公司应当以消费者易于获取的形式,明示其专属商业养老保险每笔交费、相应扣费,以及扣费后进入账户金额等信息。保险公司应当在保险合同中明确账户结算周期,每年至少一次主动向消费者提供账户价值变动信息。

据悉,截至一季度末,我国专属商业养老保险累计保费规模50.8亿元,投保件数42.9万件,其中新产业、新业态从业人员和灵活就业人员投保超过6万件。