财联社2月24日讯(编辑 刘蕊)尽管近期华尔街金融巨头们纷纷警告美股在今年剩余时间内或将回吐年初的全部涨幅,并可能跌回去年10月低点,但历史数据证明,即便美股今年大幅波动,但最终仍很有可能维持全年的涨幅。

高波动年份往往能上涨?

市场研究公司Bespoke Investment Group的数据显示,今年到目前为止,美股波动剧烈。同时,被称为“华尔街恐慌指数”的芝加哥期权交易所波动率指数(Cboe Volatility Index)在过去一周上涨了近11%至略高于20,打破了市场稳定时期的水平。

已经有不少投资者押注,今年的美股波动性将大幅上升,而历史表明,往往在剧烈波动的年份内,标普500指数能够实现全年上涨。

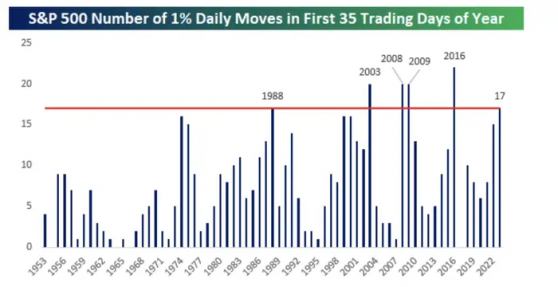

截至美东时间周三,美国标准普尔500指数迎来了2023年的第35个交易日,其中近一半交易日的日波动幅度为1%以上。而回顾历史,往年出现这种情况的年份分别是1988年、2003年、2008年、2009年和2016年。

Bespoke表示,在上述五个高波动年份中,标普500指数在其中四个年头内均走高:1998年全年上涨12%,2003年上涨26%,2009年上涨23%,2016年上涨9.5%。

今年与2008年情况并不相同

唯一的例外是2008年,当年由于发生了金融危机,标普500指数全年下跌了38.49%。

Bespoke表示,在2008年里,标普500指数在年初的前35个交易日累计下跌了8.5%,随后在当年的剩余时间里又下跌了32.7%。

而这与今年的情况并不匹配。尽管自2月中旬以来,美股年初的上涨幅度已经部分收窄,包括本周二,美股一度创下今年最大出现的的日跌幅,但总体而言,美股年初至今仍保留有4%以上的涨幅。

近日来,包括摩根士丹利、摩根大通等金融巨头纷纷发出警告,称美股将在未来几个月出现下滑。美国银行甚至预计,到3月初,标普500指数今年以来的全部涨幅就将被抹去。

这些警告背后的主要担忧因素包括,美联储仍在抗击通胀的情况下上调利率,以及企业利润率恶化。

Bespoke表示:“到目前为止,2月份的情况并不乐观,但当你考虑到10年期美债收益率本月迄今已上涨超过40个基点的事实时,情况可能比标普500指数下跌2%和纳斯达克指数下跌不到1%要糟糕得多。”