近日,中国证监会与香港证监会联合发布公告,原则同意两地交易所进一步扩大股票互联互通标的范围。具体调整如下:

沪股通:沪股通股票标的扩容将选取市值50亿人民币及以上且符合一定流动性标准等条件的上证A股指数成份股,替代原沪股通下上证180指数、上证380指数的成份股,A+H股公司的相关要求不变。

深股通:深股通股票标的扩容将选取市值50亿元人民币及以上且符合一定流动性标准等条件的深证综合指数成分股,替代原深股通下60亿元人民币及以上的深证成份指数和深证中小创新指数成份股,A+H股公司的相关要求不变。

港股通:一是将满足条件的在港主要上市外国公司纳入标的范围,具体为属于恒生综合大型股指数、恒生综合中型股指数、市值50亿港元及以上的恒生综合小型股指数成份股,可以根据沪深港通下现行规定纳入港股通标的范围。

二是将沪港通下港股通标的范围扩大至于深港通下港股通一致,即沪港通下港股通纳入市值50亿港元及以上的恒生综合小型股指数成份股。其他现有港股通标的范围维持不变。

谁能得益?

简单来说,这次的扩容是扩大了沪深港股通的标的范围,也就是说为内地和港股投资者提供的选择更多,这首先有利于两地投资者的投资配置。

其次,随着标的的增加,而且扩大到更多指数成份股,或吸引更多的指数资金进入市场进行配置,也更有利于后期相应市场ETF产品的构建和推出,从而反过来有利于两地上市公司的合规化,提升上市公司的管治能力。

第三,随着范围的扩大,一些有资格入“通”的中小型上市公司将得到更多资金的关注,有利于疏通这些上市公司的融资渠道,也推动这些公司自觉地提升其自身的管治能力。

第四,交易所将可引来更多活水,反过来也吸引更多有意向的企业上市,其中港交所(00388.HK)应是最大的得益者。

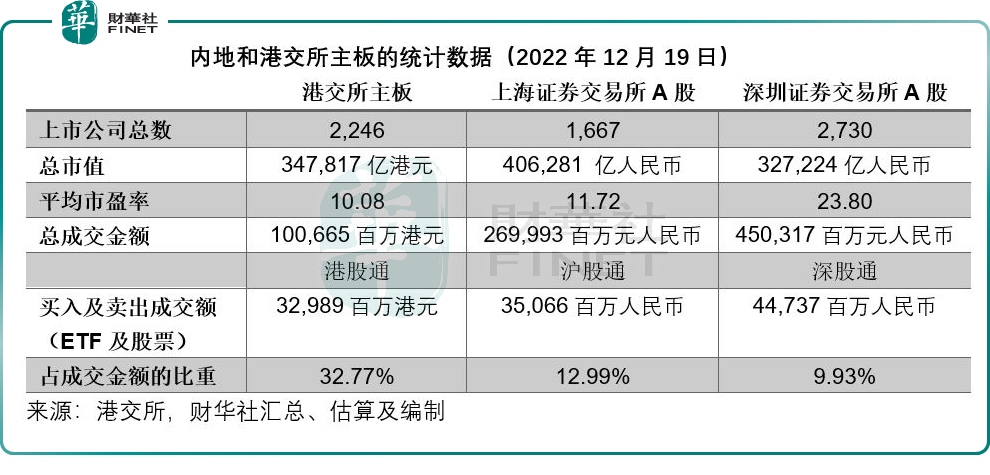

见下表,单就2022年12月19日的数据而言,港股通买卖成交额占港交所主板总成交金额的比重最大,扩容带来的资金流入,有利于推动港交所的交易活跃性,提升其自身的竞争力。

2022年前三季,沪深港通的北向及南向交易日均成交金额分别为1013亿元人民币和291亿港元。期内,沪深港通的收入及其他收益达到17.26亿港元,占港交所合计收入及其他收益的13.02%,其中有12.84亿港元来自交易及结算活动。

第五,能够为未上市的中小企业提供示范作用,鼓励它们选择上市融资,增加它们的融资渠道,更利于创新企业的发展。

第六,持续不断的扩容,也释放了互联互通扩大的信号,提升资金对于中小型企业的信心。