最贵新股禾迈股份(688032.SH)的发行结果显示,线上投资者的弃购数量达到65.14万股,弃购额为3.63亿元,而作为唯一的承销商,中信证券(600030.SH,06030.HK)将需要按照“余额包销”的条款承包这些弃购的股票。

除了线上弃购的3.63亿元外,中信证券还跟投20万股禾迈股份,投资金额为1.12亿元,跟投比例2%,并承诺股票限售期为上市之日起24个月。

换言之,中信证券于禾迈股份的持股敞口将达85.14万股,按发行价计算持股价值为4.75亿元。

禾迈股份只是一个缩影,弃购高不代表上市表现不振,最怕还是上市之后萎靡不振,那中信证券被硬塞的股份岂不是无利可图?

中签如中奖的好运不再

记得笔者刚入市时,正值牛市初显,看到同道者每逢抽新股都异常兴奋,遂求教,答曰:中签率低、供不应求、没有涨跌幅限制,所以在A股抽新股,中签如中奖。

如今,再也不是懵懂少年,但对于A股逢新股必涨的逻辑愈加不理解:作为知情卖家,对于新上市公司的定价即使无法做到对己方百分百有利,也相距不远,正所谓“只有买错,没有卖错”,买家凭什么觉得自己占了便宜?

从古今中外的市场历史表现可以看出,在股市大涨时,IPO活动异常频密;相反,在熊市时,IPO活动也相应减少。这其实有经济逻辑,在市好时,市场估值高,新股可以卖好价格,融资额也较高;市场估值下降,新股价格打折,融资额自然就没有牛市时理想。

最近一个季度(2021年第4季),A股逢新股必涨的趋势不再。就以最近三地上市的未盈利生物科技公司百济神州(688235.SH)为例,在A股首日上市即跌破发行价。

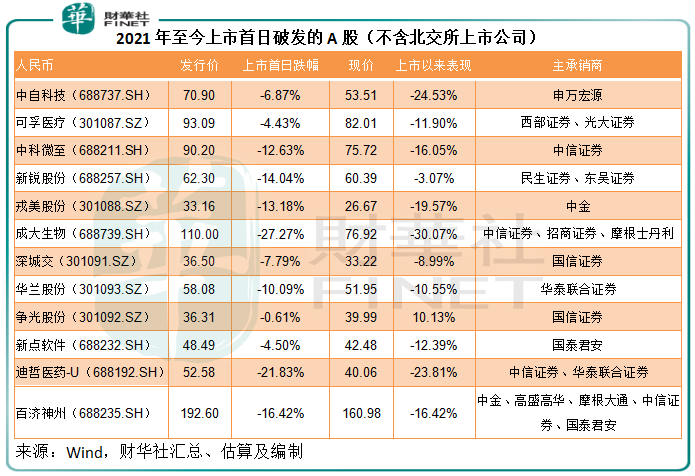

笔者留意到,首日破发的新股最早见于今年10月的中自科技(688737.SH),上市当日下跌6.87%。自此之后,上市首日破发的新股陆续有来。

根据Wind的数据统计,今年第四季以来有85家新股(不含北交所,下同),其中首日破发的有12家公司,包括百济神州。首日跌幅最大的要数中信证券、招商证券和摩根士丹利为主承销商的成大生物(688739.SH),上市首日跌27.27%,到目前为止累计下跌30.07%,见下表。

从以上上市首日破发的汇总可以看出,中信证券作为主承销商经手的、首日表现欠佳的IPO不少,自然有人担心,破发潮来袭,新股不香,投行业务一哥中信证券还能不能无往不利?

中信证券的底气

这个担心完全没有必要。

首先,中信证券在为禾迈等新上市公司提供主承销商服务时能赚取丰厚的服务费收入。

以禾迈股份为例,这次首次公开发行募集资金总额为55.78亿元,但需要支付发行费用合计1.72亿元,相当于募资总额的3%,其中承销及保荐费占了大部分,达到1.42亿元,占了总募资额的2.54%,可见中信证券做的这单业务并非无利可图。

其次,中信证券持有的禾迈股份就算上市时破发,也并非毫无价值,加上还有24个月禁售期,24个月后市场会怎样变化尚为未知之数,无需在现阶段就决定输赢。

第三,中信证券履行合约,将业务做好,客户的信任自然能为其带来更多的业务,例如上市后的财务管理、投资管理、再融资业务等等,可为其带来更多的业务收入。

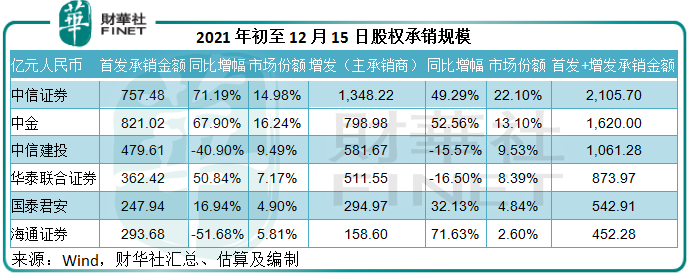

2021年初至12月15日(下同),首发承销金额规模最大的是中金公司(601995.SH,03908.HK),达到821.02亿元,同比增长67.90%,市场份额较去年提高了5.83个百分点,至16.24%;中信证券的首发承销规模排名第二,但增速最强劲,同比增长71.19%,至757.48亿元,市场份额提升了5.56个百分点,至14.98%。

不过,按股权首发和增发承销金额计,中信证券的股权投行业务排名第一,因为增发规模最高,达到1348.22亿元,同比增长49.29%,市场份额较上年同期提升了4.25个百分点,至22.1%,见下表。

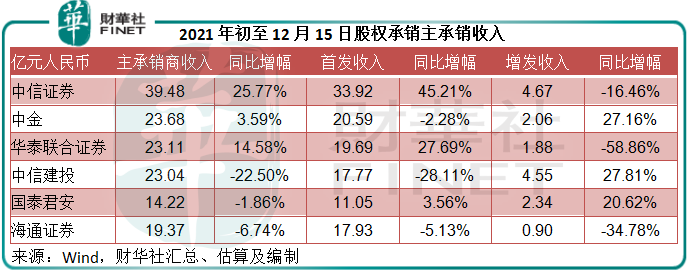

Wind的数据亦显示,中信证券今年的主承销商收入最高,同比增长25.77%,至39.48亿元,其中首发收入同比增长45.21%,至33.92亿元,见下表。

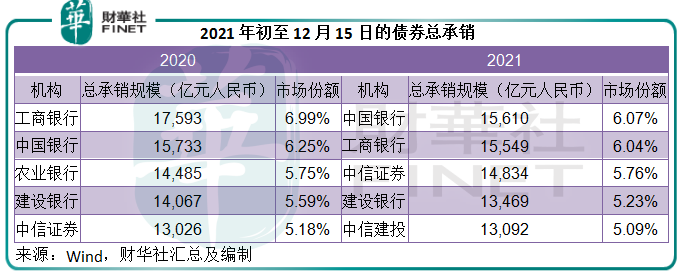

此外,中信证券今年还在以国有银行占据重要位置的债券总承销市场中突围而出。见下表,2020年时,中信证券的总承销规模还排在四大行之后,到2021年,已跃升至第三位,仅次于中国银行和工商银行,而超越建设银行和农业银行,市场份额也提升了0.58个百分点,至5.76%。

可见,中信证券的投行业务在2021年表现不赖。

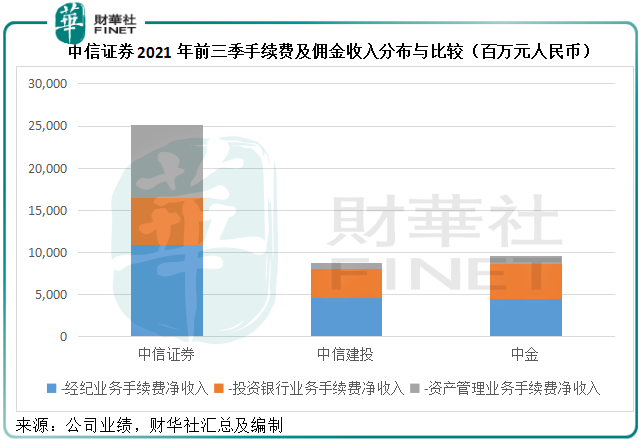

事实上,投行业务的手续费收入仅占中信证券这样的综合金融服务机构收入的小部分。2021年前三季,中信证券的投资银行业务手续费收入同比增长25.63%,至56.44亿元,增幅和规模都小于经纪业务和资产管理业务,见下图。

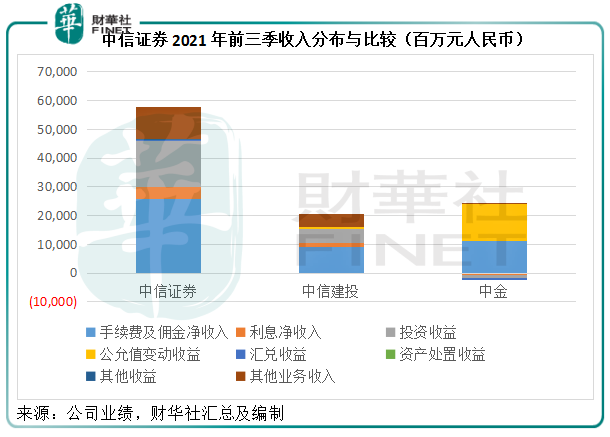

而手续费收入仅占中信证券整体收入不到一半,2021年前三季的占比为44.28%,见下表,除了手续费收入外,投资收益、其他业务收益等都是中信证券非常重要的收入构成。

从上图可以看到,中信证券这样的综合性券商,除了投行业务之外,还提供非常多元的金融服务。包销的股份有太多出路,例如用于自营股票投资业务、资管产品、资产置换安排等,另外,如果没有特别条件规限,可用于融券以赚取利息收入。而且由于券商触达的机构客户较多,更容易找到买家接手……总之,能够产生利润的方式太多,这正是中信证券的底气。

所以,争取到一个投行客户只是一个开端,中信证券还能提供更多后续服务,赚取更多服务费、收入和利润,而且还能取得潜在的投资回报,完全是一宗一本万利的好生意。

总结

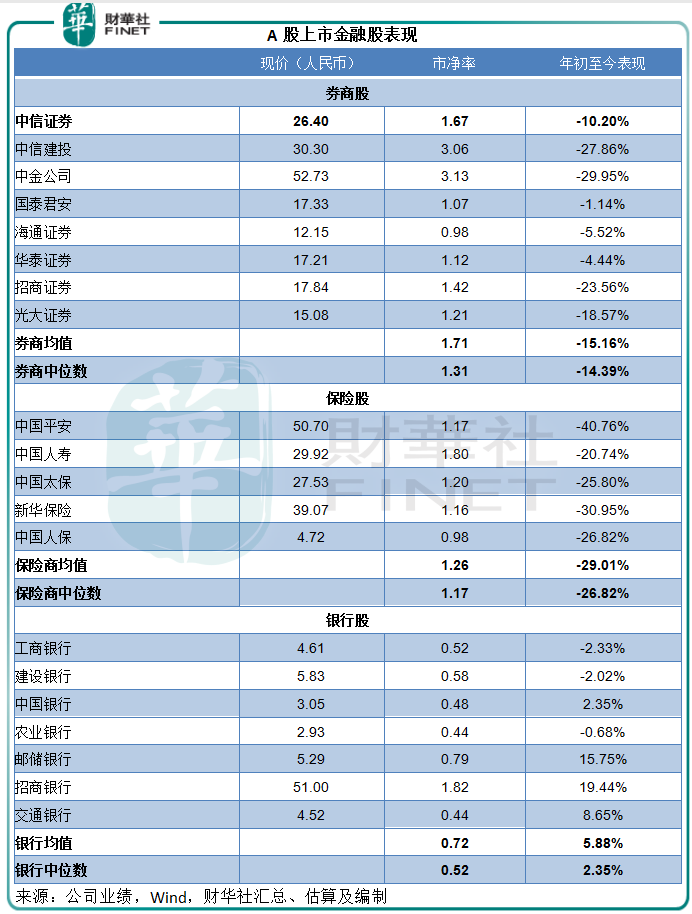

然而,尽管A股市场上的券商股年初至今已有较大的跌幅,但与其他同样受压的金融股相比,券商股的估值未见得有折让,见下图。

保险股和上规模银行股的市净率均值分别只有1.26倍和0.72倍,远低于券商股的1.71倍。中信证券的1.67倍市净率处于券商股的中等偏下水平,但高于银行股和保险股。

降准等利好应有利于金融服务企业的前景,只是在这个并不讨喜、没有故事可讲的赛道,投资者要非常耐心才能看到成果。