财联社(上海,编辑 潇湘)讯,在经历了过去两个交易日的强势反弹后,美股目前已经完全收复了本周一大跌行情的失地,同时三大股指与纪录收盘高位的距离均已处于了1%的攻击目标范围之内。然而,尽管市场风暴已经逐渐平静,但市场研究机构LPL Financial周三依然提醒投资者,这并不意味着今夏的市场动荡已就此画上了句号。

LPL在最新报告中表示,有很多迹象正预示,在过去一年多时间里经历了逾90%涨幅的牛市行情后,标普500指数眼下可能面临更多回调压力。无论是上涨个股的范围广度收窄、还是季节性疲软期,抑或缺少市场空头以及牛市第二年波动加剧的历史规律,今年夏天的这几个月市场风险都可能上升,标普500指数最终有可能出现逾5%乃至10%的回调。

LPL首席市场策略师Ryan Detrick解释称,“事实上,投资者目前已经被最近股市的强劲表现给宠坏了。令人感到难以置信的是,自去年10月以来,我们还没有看到过5%的回调。尽管我们依然坚定地相信本轮牛市还将继续存在,但我们也不能自欺欺人地认为树木会永远生长。”

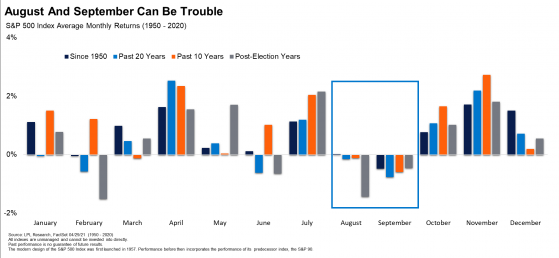

Detrick指出,随着我们进入麻烦不断的8月和9月,风险无疑在增加。根据LPL的统计,过去10年和过去20年,标普500指数在这两个月的平均表现均为下跌。尤其是像今年这样的大选后一年,标普500指数在8月的走势尤为凶险。

LPL的统计还显示,标普500指数平均每年会出现3次单独的5%及以上跌幅的回调,而年内迄今为止还没有发生过一次。尽管这并不意味着5%的回调已迫在眉睫,但请注意,目前不少股票实际上已经从近期高点下跌了10%,这表明市场内部略显疲弱,风险高于正常水平。

从10%的技术层面修正行情门槛来看,标普500指数自1950年以来恰好平均每年会发生一次。 其中,在去年的历史性动荡行情中,标普500指数罕见地经历了四次10%以上的修正行情,但最近的一次还要追溯到2020年3月。而在从低点反弹逾90%后,市场出现修正行情的风险也已越来越大。

最后,LPL Financial总结称,“对通胀、债券收益率、德尔塔变异病毒、经济数据见顶或其他因素的担忧,都正在成为市场可能下跌的理由。此外,正如我们之前所说的,牛市的第二年往往可能起伏不定充满波折。当然,目前的企业盈利表现仍然非常强劲,这证明了眼下的股价水平是相对合理的。不过,股市的上涨有时候总需要喘口气,如果未来几个月市场出现回调,我们一点也不会感到惊讶。”