2020年,全球零售业寒冬之下,港股代码同样为“2020”的安踏(02020-HK)走出了一枝独秀的行情,2020年股价累计涨幅高达77.65%。

踏入2021年,其股价又再进一步,于2021年1月14日一度创下135港元的上市以来新高。只因前一天(1月13日)收市后,安踏公布了2020年第4季及全年营运业绩。从整体来看,非“安踏”品牌保持强劲增长。

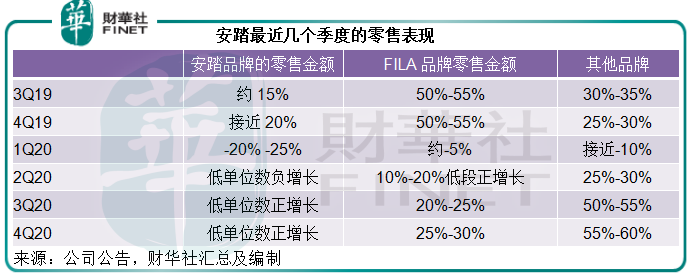

安踏的季度和全年零售表现

2020年第4季,安踏品牌产品零售金额较去年同期有低单位数的正增长,但全年来看为大约5%的负增长。

FILA品牌的第四季增速较第三季更进一步,同比或有25%-30%的增长,全年则为大约15%的正增长。

其他品牌的第四季增速也有所加快,同比有55%-60%的正增长,全年增幅或达到35%-40%。

诚然,安踏的2020年表现无法与疫情没有发生的前几年媲美,但在上半年初遭遇疫情导致线下门店短暂关闭,能在下半年迅速恢复正数增长状态,还是显示出其韧性。

安踏的多品牌策略

安踏并非市值跑得最快的体育类零售品牌,李宁(02331-HK)才是。2020年,李宁的股价累计上涨了1.3倍,或主要得益于最近频频的收购动作,而李宁的多品牌策略或多或少或来自安踏的启示。

安踏算得上是多品牌发展最成功的国内零售品牌,至少目前为止,其收购的品牌整合成绩都不错。

全国闻名的晋江鞋厂不仅有香港上市的安踏、特步(01368-HK)和361°,还有众多中小鞋厂。

面对国际知名品牌的碾压和国内同行的残酷竞争,加上消费升级对于消费品的品质要求已有所提高,中低档运动鞋的市场空间越来越狭窄。

多年来,安踏的核心品牌“安踏”只有个位数的增长。凭借其多年累积的现金和融资实力,收购国际品牌布局一线无疑是一条便捷的出路。

2009年,安踏收购了FILA,其年报显示的交易支付净现金为4亿元人民币,这与FILA现在仅半年经营溢利已达17.66亿元人民币的身价已有天壤之别。

1911年在意大利创立的FILA是世界十大运动品牌之一。2007年,FILA将大中华地区的商标使用权以4800万美元转让给当时的鞋履世家百丽国际,而百丽国际接手后未能为FILA中国打开市场,于是在2009年将其转让给安踏。

在刚刚接手时,FILA中国的贡献应该微不足道,在安踏此后的业绩中均表述FILA中国的收入和业绩占比都少于10%。

不过安踏对FILA是真心的。根据笔者的总结,安踏收购FILA之后为其发展作出了一系列的努力,这包括:增开店、升级店面、密集推广营销活动、与著名设计师合作推新品、优化供应链提升物流效率等等。

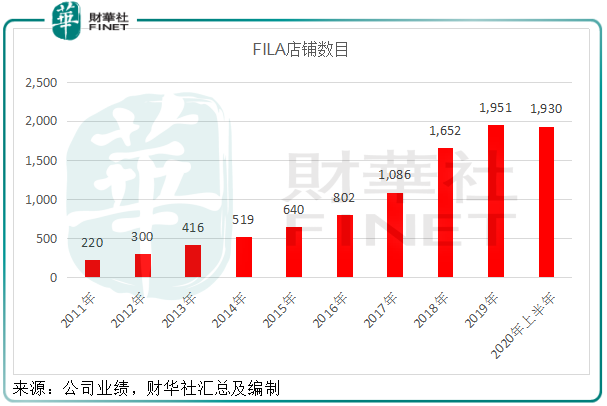

从下图可见,FILA的店铺数目由2011年时的220家,大幅提高至2020年上半年的1930家。

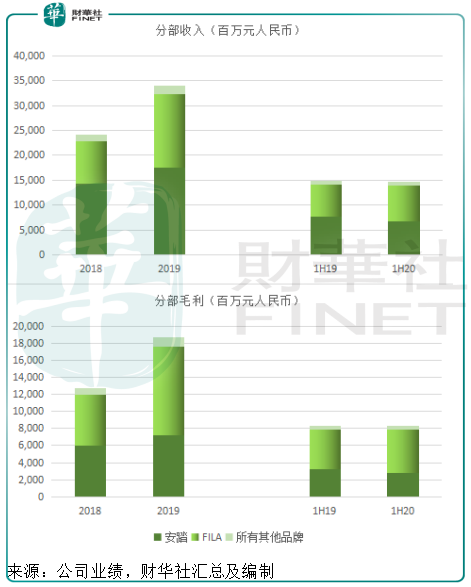

到2020年上半年,FILA的收入贡献已赶超核心品牌“安踏”,成为安踏第一大收入来源,并贡献了60%以上的毛利——尽管“安踏”店铺总数是FILA店铺数目的5倍。

有鉴于FILA的成功,安踏又陆续收购多个一线品牌,包括:

- 大约于2015年-2016年期间,收购Sprandi,主攻舒适科技的时尚运动鞋。

- 2016年与伊藤忠和Descente Global成立合资公司,在中国独家经营及从事带有「DESCENTE」商标的所有类别产品的设计、销售及分销业务。安踏占60%权益,伊藤忠持10%权益,而Descente Global则持迪森特中国的30%权益及中国知识产权。

不过在2020年7月,即安踏的2020年上半年业绩公告期之后,迪森特进行了重组。完成重组后,安踏将持有迪森特中国的54%权益同时通过该公司持中国知识产权的48.6%有效权益。有关交易预计于2020年末完成。目前于内地的DESCENTE店数目为145家。

- 2017年与KOLON成立合资公司,在区内独家经营与从事营销、销售及分销带KOLON Sport IP和商标的若干产品,各占50%权益。目前于内地的KOLON 店数目为155家。

- 2017年9月收购童装品牌KINGKOW。

5.2018年末到2019年,组财团收购芬兰运动品牌集团Amer Sports,后者拥有Salomon、Arc’teryx、Peak Performance、Atomic、Suunto、Wilson及Precor等著名高端运动品牌。2019年下半年,合营集团引入红杉等投资者,安踏于Amer Sports的权益持股降至52.6962%,投票权为57.6974%,按合营公司入账。

值得注意的是,这家北欧豪奢运动品牌集团价值不菲,当时的收购报价高达46.6亿欧元(约合413.92亿港元),此外买家还需承担其债务9.5亿欧元,而且该集团仍为亏损经营,2020年上半年的持续性经营业务亏损高达13.65亿元人民币。

2020年12月,该合营公司以总现金代价4.2亿美元(相当于港元32.686亿)出售Precor资产予美国上市的互动健身平台Peloton(PTON-US),或可录得2000万美元(约合1.556亿港元)的净利得,安踏将确认52.7%。

如果不考虑合营集团Amer Sports,安踏除FILA之外的其他品牌经营表现在2020年上半年有较大进步,收入同比增长8.35%,至7.4亿元(单位人民币,下同)。毛利率按年提高了5.31个百分点,至64.46%,高于核心品牌“安踏”的41.64%,较FILA的70.47%低6.01个百分点。并且在期内扭亏为盈,录得经营溢利19百万元,相较上年同期为经营亏损79百万元。

见下图,非“安踏”品牌的收入和利润贡献已超越“安踏”品牌。

正因为这些国际一线品牌的优异表现,安踏的股价屡创新高。

相信大家都有一个疑问,安踏的股价还能涨吗?

安踏的估值由什么因素决定?

决定估值的要素,往近的说有资本市场的流动性和消息面,往远的说是其基本面。

我们没有水晶球,无法说出短期内市场的情绪波动,但能够通过分析安踏的基本面来概括决定安踏未来价值的因素。

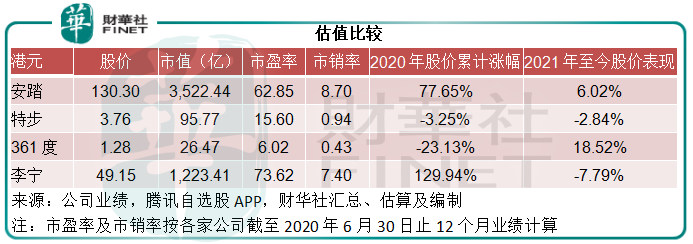

见下表,安踏和李宁为同行中的估值最高,其中李宁近年的改革颇受市场欢迎。

安踏也不落后。

2020年8月,安踏发公告指其核心的“安踏”品牌业务模式将由批发分销转型为直面消费者。

第一阶段将在中国11个地区开展混合营运模式(直营的安踏品牌店与加盟商营运的安踏品牌店),包括长春、长沙、成都、重庆、广东、昆明、南京、上海、武汉、西安及浙江,并终止与该等地区分销商的合作。

终止事项下所涉的总金额估计约20亿元人民币,当中约80%至90%与安踏品牌产品销售退回相关,以内部资源支付。

这涉及的安踏品牌店共约3500家,约占其安踏品牌店总数(2020年6月末)的35%,终止事项的有关工作将需要约6-9个月分批完成。

安踏改革的决心,我们知道了,却未知改革的成效如何,是否能有效改善“安踏”的经营效率。

2020年上半年,“安踏”业务的毛利率为41.64%,经营利润率为26.63%;相较而言,FILA的毛利率为70.47%,但经营利润率只有24.69%,或因运营开支(例如营销和研发)远高于“安踏”。

由此可见,FILA的营销成本并不低,这次“安踏”参考FILA模式的营销改革,能否带来FILA那样的销售增长效果,将决定其成败。

除此以外,安踏到目前为止尚算成功的整合品牌能力,能否继续发挥魔力,将合营集团Amer Sports扭亏为盈,或是通过高超的资本手段以高估值将这些品牌逐个分拆以便为股东带来更优厚回报,也会影响到其未来估值。