时间过得飞快,2019年已一去不复返,21世纪20年代如约而至。每个年代都有每个年代的奋斗目标,站在社会角度看,我们2020年的奋斗目标便是吹响建设全面小康社会的冲锋号,实现第一个百年奋斗目标。

百年大计,教育为本。近几十年来经济的迅猛发展,以及政策和家长对教育的重视,使我国的教育行业蓬勃发展。尤其是近两年来,我国教育行业更是进入黄金期,行业竞争亦步入白热化阶段。而这种状况在民办教育显得更为突出——根据教育部网站数据,2014年,我国共有各级各类民办学校15.2万所,到2018年增至18.35万所,增长3.15万所。

而在资本市场领域,我国民办教育行业一样热闹非凡。在过去的2019年里,港股市场迎来教育行业的元年。

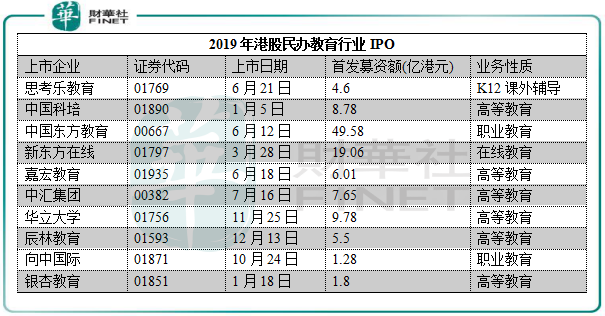

10企业赴港募资逾110亿,高教成焦点

2019年,港股IPO企业共有177家,较2018年的208家下降14.9%。在IPO行业方面,2019 年港股IPO个数最多的行业依旧为建筑、支援服务(主要为教育)、地产、工业工程、生物科技、软件。

其中,2019年民办教育行业IPO数量为10家,而2018年为8家,表明教育行业赴港上市的热度不减,成为在港股市场IPO中生物科技行业外最夺人眼球的一个行业。根据Wind数据,在首发募资额方面,该10家民办教育企业首发募资额共计114.04亿港元,超过了2018年全年港股教育行业首发募资总额,同时占2019年全年港股IPO市场高达3127亿港元首发募资额的3.65%。若撇除互联网巨无霸阿里巴巴在近期IPO募资的1012亿港元,港股教育板块在2019年的IPO募资额占据整个港股市场IPO募资总额的5.39%。

在细分领域方面,高等教育成为教育行业IPO最热门的板块。共有包括中国科培(01890-HK)、华立大学(01756-HK)等6家高等教育企业成功在2019年赴港IPO,占了当年所有在港股上市的教育企业中60%的比例。虽然经历了2018年严格的政策规范冲击,教育行业的估值也逐步趋于冷静,但这并不影响港股教育市场IPO的活跃度,反而高等教育还起到了带头作用。

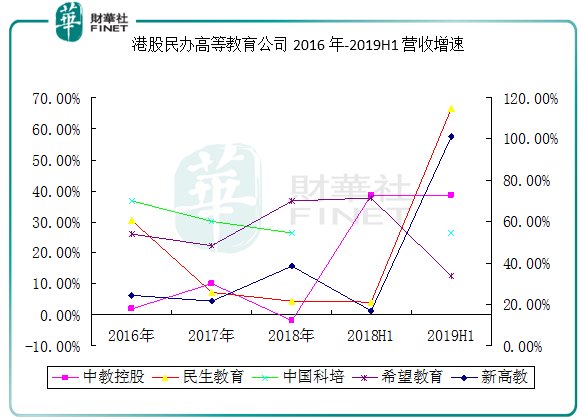

高等教育受到政策影响是最小的,高等教育行业在2019年业务拓展方面远比职业教育、K12教育、在线教育领域疯狂,例如新高教(02001-HK)和中教控股(00839-HK)在过去2年分别将5所及6所学校收入囊中,学生人数及业绩得较高的增速。在港股多达11家的高等教育企业中,2019/2020学年的学生人数增长率大多在15%以上,“内生增长+外延式扩张”十分强劲。

就业形势严峻反应出产业与教育存在错配,职业教育受政策重视程度并不亚于高等教育。2019年职业教育亦受资本青睐,我国民办教育龙头中国东方教育(00667-HK)和向中国际(01871-HK)相继在2019年赴港上市,共募资超20亿港元。职业教育在2019年进入了政策密集期,更多政策的细节开始落地,政府鼓励民营资本兴办职业教育的基调已定下。

而K12教育似乎在2019年遇冷,只有从事K12课外辅导的思考乐(01769-HK)成功赴港上市,而2018年有多达4家K12教育企业(包括课外辅导)上市。2019年K12教育在资本市场之所以遇冷,很可能是由于2018年传言四起的民促法送审稿给K12企业未来的外延扩张带来了不确定性,资本进程也相对放缓。

个股表现分化,思考乐暴涨190%

根据Wind数据,港股教育服务板块在2019年全年涨幅为18.69%,表现优于恒生指数9.07%的涨幅,可见教育板块热度高于市场平均水平,在资本市场上受到的政策影响并未想象中大。

涨幅排名前三甲的企业分别为思考乐教育、天立教育(01773-HK)以及新东方在线(01797-HK),在2019年涨幅分别高达192.4%、122.4及82.4%。

不过,教育板块股价在2019年表现分化严重,有12股下跌,其中大地教育(08417-HK)跌幅接近80%。而涨跌幅排名靠前的企业中均有各个细分领域,教育板块的焦点——高等教育企业的的股价表现参差不齐,大涨大跌均在列,年成交量亦是如此。

而在2019年新上市的10家教育股中,仅有华立大学、向中国际两股下跌,其中向中国际以48.3%的跌幅垫底。但也需留意,港股教育行业的破发事例并不少,例如2019年上市的向中国及、辰林教育、华立大学、银杏教育(01851-HK)均惨遭破发,其中前三者至今仍未收复破发的失地。

由此表明,市场对整个教育行业并无失望。在整个教育行业的细分领域中,没有好坏之分,因为整个行业是一个好赛道,政策方向只会对综合竞争实力弱的企业带来致命伤,对业务扩张和整合能力强的企业来说,正方向的政策何尝不是加速行业集中度的好时机?

2020年投资机会

虽说政策对行业头部企业中长期影响有限,但对行业短期来说,被蒙上阴影的可能性还是会存在,行业对政策的敏感度较高。

我国政府一向支持将民间资本引入教育行业,因为我国教育市场太庞大了,国资有限,必须要留给民办教育企业一席之地。而教育行业领域方面,哪一个领域可相安无事?哪一个领域会面临发展的阻碍?

2018年以来,教育政策频出,其中幼儿园上市路径被封死,K12课外培训要求需持证上岗,民办义务教育禁止营利性运营,民办高等教育则不受营利性限制,职业教育获多个出台的政策支持。总体来看,民办K9学历教育和民办幼儿园政策风险较大,职业教育、高等教育是政策鼓励的两大领域。

新《民促法》规定不得设立实施义务教育的营利性民办学校,未限制民办高等教育营利性。所以,民办高等教育是政策风险最小的细分领域,也是政策着重鼓励的方向。在并购力度和业绩增速上,高等教育领域是教育行业中最为突出的。

尤其是进入2019年,上述5家高等教育企业的营收增速均达到了高双位数的增幅。业绩增速高,是由于高等教育行业进入了黄金期,扩大校网规模、提高学校容量、上涨学费已经成为民办教育股提升盈利能力的三大法宝。在当前的环境下,预计未来3-5年仍是民办大学并购的浪潮期,业务规模的持续扩大将驱动业绩的高增长。

职业教育方面,中教控股、民生教育(01569-HK)等高教企业均有相关业务,但是要数中国东方教育规模最大。中国东方教育主营业务是职业教育,与高等教育一样,职业教育是未来政策风险最小且政策鼓励越多的教育细分领域。在当前经济转型以及国家提倡高质量发展方面,专业技能人才需求旺盛,该领域的市场需求庞大,中国东方教育并购整合以及业务多元化发展双轮驱动发展,未来的市场份额将继续向头部企业集中。

总结:当前,随着我国人口红利消逝,渗透率和学费提升将继续成为民办教育行业未来发展的主要动力。随着产业快速发展+资本大量涌入,资产证券化加速,行业集中度将加快提升。在市场集中度十分分散的背景下,职业教育是政策重点支持行业,产业升级市场前景广阔;民办高等教育受政策鼓励,收购扩展成趋势,两者未来的增长动能最强。K12整治力度不断,行业规范化将使众多中小企业在寒风中萧瑟不止,但利好龙头企业。

在2020年,资本市场的不确定性将会继续蔓延,但教育行业依然会是资本追随的香饽饽,那些拥有优秀的整合能力和良好现金流的企业,将在2020年继续上演一场好戏。