香港大富豪最喜欢的就是投资公共事业类公司,因为自己已经非常有钱了,对于再次暴富的渴望已经不再,更注重的是,在未来希望自己原本的财富可以保值、增值。

但是,资产规模大了,想要是资产保持稳定增值并不是一件容易的事,而下一代又不一定能保证和自己一样聪明、能干,所以,投资公共事业类公司则成了他们的首选。

这类公司的主要特点就是盈利稳定,例如、供水、供电、天然气等,因为在可预知的未来,人们对于水电的需求是可持续的且非常刚需,但是,这类公司业绩增长速度却不如新兴行业公司。

中国神华(601088-CN;01088-HK)就是一家集能源属性和公共事业于一身的公司,那么,是否也是大家资产保值、增值的首选公司呢?

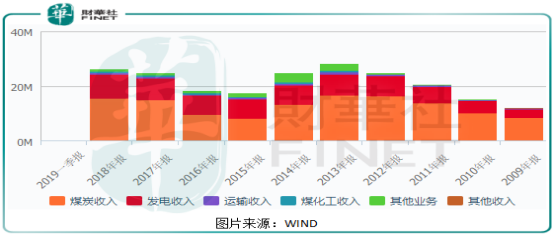

从中国神华的收入构成来看,根据WIND统计数据,公司近十年的营业收入主要由煤炭收入(能源)和发电收入(公共事业)组成(占总收入90%上下),而煤炭收入在近十年大部分时间占到公司总收入50%上下,发电收入在近十年大部分时间也可以占到总收入的40%上下。

煤炭收入占公司总收入比例最大,我们先来重点看看该公司的煤炭收入情况,2018年至2010年中国神华的煤炭收入分别为1557.9亿元(人民币,下同)、1507.4亿元、981.3亿元、827.2亿元、1325.9亿元、1674.0亿元、1659.9亿元、1400.9亿元和1027.9亿元。

从上述数据看,2013年至2015年中国神华的煤炭收入腰斩,短期有很大的波动性,具有明显的周期性,为什么具有周期性我们先不谈,但这种周期性会加剧公司业绩的大幅波动这是确定的。

但是,好的一方面是,同行业来比,中国神华自己有成熟的运输渠道,这是其他煤炭企业不可比的,因为这会减轻公司的运输成本,也使公司的业务配置更加灵活(运输收入平滑煤炭带来的周期性)。

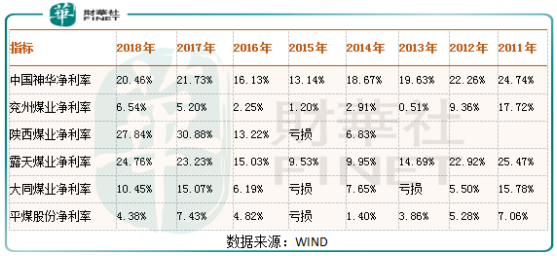

另外,根据最近几年毛利率和净利率简单测算,我们看到中国神华的费用率大部分时间维持在20%以下,而其他大部分煤炭企业都在20%以上,这也是中国神华产业链一体化之后的竞争优势(注意:由于中国神华有很大一部分收入来源发电收入,煤炭收入占比总收入可能没有其他煤炭企业煤炭收入占比总收入高,对比数据具有一定误差)。

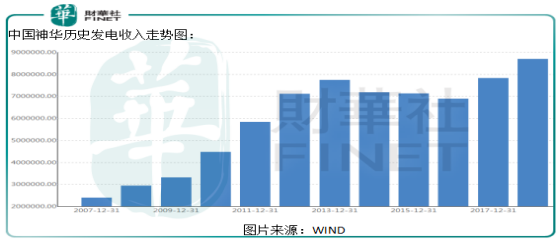

中国神华的第二个优势来源于发电收入,这为何是公司的优势呢?发电的主要原材料是煤炭,而煤炭具有很强的周期性,所以,不管煤炭行业景气度如何,中国神华的发电收入利润率会比较稳定,这会在一定程度上弱化煤炭收入给公司带来的强周期性。

我们再来说下公司的发电收入,从下图看,中国神华的发电收入2013年接近800亿元,到2016年也接近700亿元,最大波动约100亿元,2018年公司发电收入进一步突破历史新高。

发电收入作为公共事业,长期具有稳定增长的潜力,且收入波动非常小,这从收入角度来看,中国神华的收入波动也会降低,其他煤炭企业在行业低谷期,收入腰斩,净利润维持在盈亏边缘,而中国神华的净利润由于发电收入稳定和发电收入的净利润率相对稳定,整体使公司的盈利能力相比其他煤炭企业要稳定的多。

反映至结果来看,中国神华的净利率持续维持在10%以上,相比较同行业来看,非常稳定,就算行业景气度最弱的时候,公司净利率也高达13.14%,而同时期行业有很大一部分企业已经亏损,另外,在行业景气度高的时候,中国神华的净利率虽然不是最高的,但也不低。长期来看,中国神华在行业具有就很强的竞争优势。

稳定的盈利能力,保证了公司股东可以获得稳定足额的派息,根据WIND数据2010年至2018年公司股利支付率一直维持在40%上下,其中2016股利支付率高达260%,每年公司的分红非常稳定,个别年份还有特别派息,正是相对稳定的盈利及高比例分红保证了长期投资股东的利益。

截至2019年8月5日收盘,中国神华在港交所每股15.06港元,2018年末期公司给普通股股东每股派息1.03港元,对应年分红率约6.8%。