财联社11月15日讯(记者 刘超凤)在行情下行时,券商私募资管表现出较强的韧性,规模环比微涨,而ABS规模则环比下降。

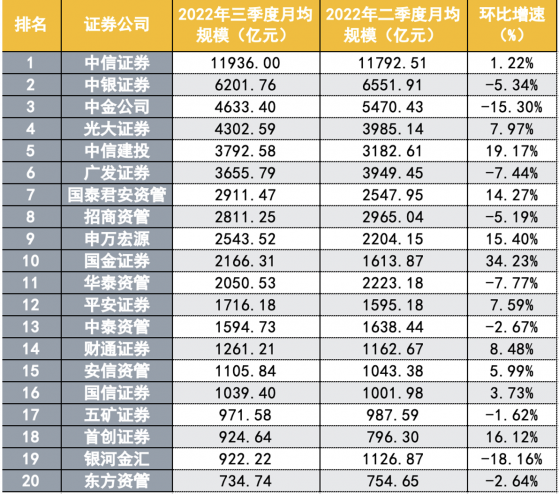

根据中基协数据,2022年三季度,20家券商或券商资管所管理的私募资管总规模达57275.74亿元,环比增长1.21%。中信证券月均私募资管规模为11936亿元,其次是中银证券和中金公司。国金证券私募资管规模环比增长超30%,中金公司三季度规模缩水逾800亿元。

相比之下,三季度企业资产证券化(ABS)业务月均规模环比下降,18家机构ABS业务环比下降约2%。中信证券凭借月均管理规模(2590.5亿元)和环比增速(10%)双双位居行业第一,信达证券ABS规模环比下降37%,规模缩水逾300亿元。

“一参一控一牌”放开后,今年已有国金证券、申万宏源、万联证券3家券商获批设立资管子公司,全市场累计有24家券商资管子公司。伴随着养老金入市,资管行业有着广阔的发展前景,目前已有9家券商资管子公司获批持有公募牌照。

中金公司私募资管规模缩水

11月14日,中基协公布了2022年三季度证券公司私募资产管理月均规模排名。20家券商或券商资管所管理的私募资管总规模达57275.74亿元,环比增长1.21%。

具体来看,中信证券稳居行业第一名,今年三季度月均私募资管规模为11936亿元,环比增长1.22%。中信证券也是证券行业唯一一家私募资管规模超过万亿的券商。中银证券、中金公司仍然位居行业前三,三季度私募资管月均规模分别为6202亿元和4633亿元。

此外,光大证券、中信建投、广发证券、国泰君安、招商证券、申万宏源等券商的私募资管规模均超过2000亿元。

从规模增速来看,不同券商之间存在分化。中信建投、国泰君安、申万宏源、国金证券、首创证券三季度环比增速均超过10%,国金证券环比增速更是高达34%,以2166亿元私募资管月均规模排名行业第十。

相对地,中金公司、银河金汇、广发证券、中银证券、华泰资管的规模下滑比较明显。中金公司三季度私募资管规模减少了逾800亿元,环比下滑15%。中银证券、广发证券减少了300亿规模左右。银河金汇三季度规模缩水达18%,私募资管月均规模为922.22亿元,排名下滑了4名。

信达证券ABS规模缩水近4成

2022年前三季度,20家资管机构的资产证券化业务月均总规模达14852.56亿元。其中,有数据的前18家机构的资产证券化总规模环比下降约2%。

有6家券商或券商资管的ABS月均规模超过千亿元,分别是中信证券、华泰资管、平安证券、中金公司、国泰君安资管和中信建投。在这20家机构中,中信证券凭借月均管理规模(2590.5亿元)和环比增速(10%)双双位居行业第一。

从规模增速来看,信达证券、华西证券、平安汇通资管、国联证券、光大资管的ABS规模环比下降明显。信达证券的环比降幅高达37%,其次是国联证券,环比降速为24%。

全市场获批24家券商资管子公司

近日,万联证券获批设立资产管理子公司,注册地广州,注册资本5亿元。今年以来,已有3家券商获批设立资管子公司,其他两家分别是国金证券和申万宏源证券,至此全市场共有24家券商资管子公司。

这24家券商资管子公司分别是:东证资管、财通资管、广发资管、华泰资管、国泰君安资管、中泰资管、招商资管、海通资管、浙商资管、长江资管、德邦资管、银河金汇、渤海汇金、东证融汇、光大资管、兴证资管、安信资管、天风资管、国盛资管、甬兴资管、山证资管、国金资管、申万宏源资管、万联资管。

券商扎堆设立资管子公司,是由于监管层放开了“一参一控一牌”。2020年7月31日,证监会发布《公开募集证券投资基金管理人监督管理办法(征求意见稿)》,允许同一主体同时控制一家基金公司和一家公募持牌机构;这为券商设立资管子公司并申请公募基金牌照铺平了道路。

与此同时,伴随着养老金的入市,以公募基金为代表的大资管领域有着很好的发展前景。公募基金行业从2018年初的总规模12万亿元,发展到2022年7月份突破27万亿元,五年时间内管理规模翻一番。

同时,证监会于11月4日正式发布《个人养老金投资公开募集证券投资基金业务管理暂行规定》,即日起施行。这意味着,个人养老金投资公募基金业务正式落地实行。个人养老金投资公募基金业务,又将为资本市场注入长期活水。

一位券业人士谈及券商纷纷设立资管子公司时表示,“申请公募基金牌照后,券商资管就可以做养老业务,给养老金进行配置。”

截至目前,共有9家券商资管子公司获批持有公募牌照,分别是东证资管、浙商资管、渤海汇金、财通资管、长江资管、华泰资管、中泰资管、国君资管、山证资管。山西证券本身持有公募基金牌照,因此在成立山证资管时,同时开展证券资管和公募基金业务。

目前,仍有多家券商排队申请设立资管子公司,包括中信证券、中金公司、中信建投、华创证券、国信证券、国联证券、华安证券、东兴证券、国海证券等9家券商。