2021年下半年以来,新势力显得后劲乏力。蔚来(09866.HK,NIO.US)和小鹏汽车(09868.HK, XPEV.US)的美股股价在短短三个月之间下挫了33.05%和46.10%。

在股价大跌的同时,却是汽车交付量和收入的倍增,以及新车和新产能的持续补充,扭亏为盈也有了比较明确的目标。

面对资本市场的无情打压,该相信资本的情绪化还是基本面的价值判断?这是资本市场诞生以来一再引发深思的问题。既然这一争论未有解决之道,不妨先来看看基本面是否经得起考验。

蔚来和小鹏先后公布了2021年第4季和2021年全年业绩,有惊、有喜,有共同需要面对的问题,也有各自的发展路向,下半年后来居上的小鹏,与退居第三的老大哥蔚来,差距还有多远?

业务表现比较

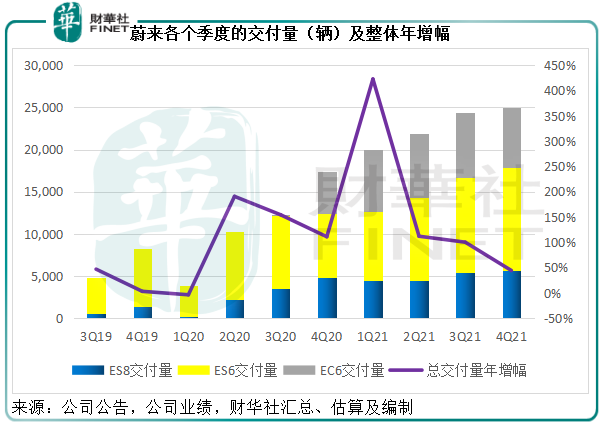

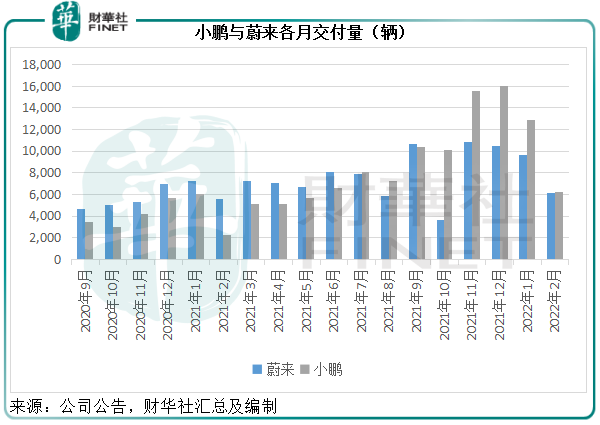

2021年,蔚来没有交付新车型,而且因为全球供应链问题短暂停产,也拖累了其整体的汽车交付水平,导致其下半年的交付量严重落后于小鹏和理想汽车(02015.HK,LI.US)。

2021年第4季,蔚来的汽车交付量同比增长44.26%,至2.5万辆,ES8、ES6和EC6的季度交付量分别按年增长16.62%、60.81%和46.17%,至5,683辆、12,180辆和7,171辆。

2021年全年,蔚来汽车交付量同比增长109.09%,至9.14万辆,ES8、ES6和EC6的全年交付量分别为2万辆、4.15万辆和2.99万辆,同比增长84.61%、48.41%和507.58%。

2022年前两个月,ES8和EC6的累计交付量有所下降,分别按年下降12.45%和5.49%,至2,615辆和4,612辆,而此跌幅被ES6的强劲增长所抵消,ES6的前两个月累计交付量同比增长73.34%,至8,556辆,因此蔚来的前两个月总交付量同比增长23.28%,至1.58万辆。

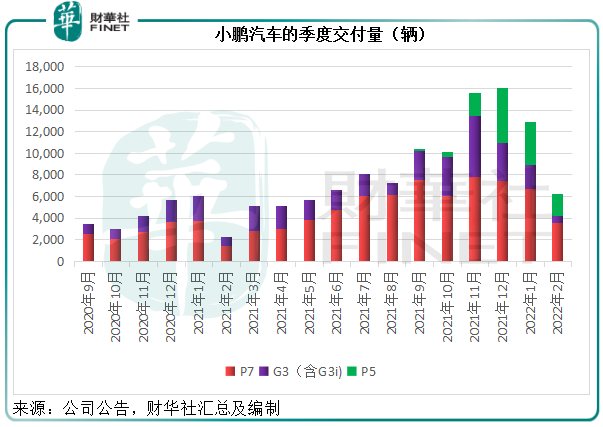

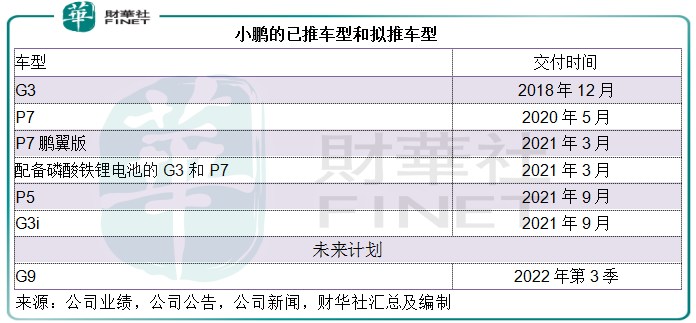

小鹏于2021年推出了P7和G3的改款,又自2021年9月起交付P5,所以交付量增长表现亮丽,远胜蔚来。

2021年第4季,现有车型G3(含G3i,下同)和P7的交付量分别按年增长188.21%和150.29%,至1.28万辆和2.13万辆,第三季才开启交付的P5则较上一季增长3023%,至7,621辆,合计交付量同比增长222.05%,至4.18万辆,是蔚来同期总交付量的1.7倍。

2021年,小鹏的G3和P7交付量分别按年增长148.11%和302.13%,至2.97万辆和6.06万辆,新车型P5的交付量为7,865辆,全年总交付量同比增长262.99%,至9.82万辆,是蔚来的1.1倍。

2022年前两个月,小鹏的G3车型交付量同比下降9.75%,至2,815辆,而P7则维持强劲增长,同比增100.12%,至1.02万辆,P5交付量为6,088辆,合计交付量同比增长132.42%,至1.91万辆,是蔚来的1.2倍。

第一回合:从业务量增长来看,小鹏明显跑赢蔚来。

业绩表现比较

得益于交付量的超同行发挥,小鹏对应期内的收入表现也见突破。

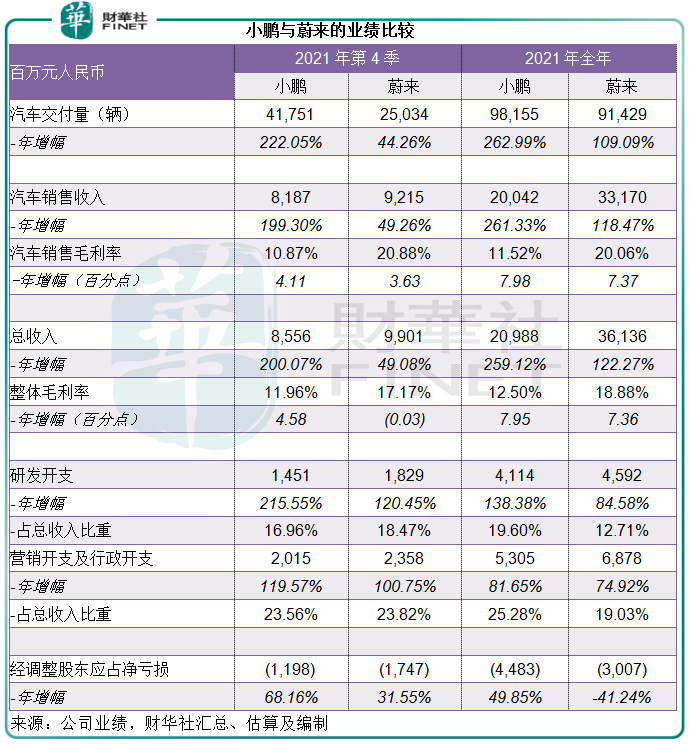

2021年第4季,小鹏的汽车销售收入同比增长199.30%,至81.87亿元(单位人民币,下同),毛利率则提升了4.11个百分点,至10.87%,总收入同比增长200.07%,至85.56亿元,整体毛利率提升了4.58个百分点,至11.96%。增幅远胜蔚来。

全年表现亦一样,小鹏的汽车销售收入同比增261.33%,至200.42亿元,而蔚来则按年增长118.47%,至331.7亿元。

不过毛利率方面,小鹏汽车销售的盈利能力尚未跟上蔚来,全年汽车销售毛利率仅11.52%,蔚来则踏入20大关,达到20.06%。

经营开支方面,前期注重营销的蔚来和小鹏,都不约而同地将侧重点移向了研发,从数据可以看出,研发支出的增幅赶超营销及行政开支。

不过从全年数据来看,相对于收入规模,蔚来的研发还没够狠,这应是该公司在最近业绩发布会上强调今年将是其研发大年,并表示会将研发支出增加一倍、大幅增聘研发人员的原因,详情请参阅《【超有料】良心国货竟抵不过原料上涨?蔚来有说法!》一文。

由于汽车销售业务的毛利率占优,蔚来的减亏能力也胜于小鹏,2021年全年经调整净亏损下降41.24%,至30.07亿元,相较小鹏的净亏损扩大49.85%,至44.83亿元。

第二回合:从盈利能力和减亏能力来看,蔚来要胜一筹。

布点和充换电网络比较

蔚来当前设有46个蔚来中心和341个蔚来空间,覆盖全球155个城市。在中国146个城市拥有60家蔚来服务中心和179家授权服务中心。

蔚来表示,将继续在中国扩展销售服务网络,计划2022年全年新增不少于100个销售网点,新增超过50家蔚来中心和授权服务中心。

充换电网络方面:蔚来已经建成866座换电站,覆盖中国190个城市,完成了超过760万次换电,同时在全国累计部署超过711座超充站,和3786根目的地充电桩。

2022年,蔚来将新增部署30条Power Up Plan目的地加电路线,中国市场将累计建成超过1300座换电站,6000根超充桩,10000根目的地充电桩,在充换电网络持续布局,进一步提升用户的加电体验。

截至2021年末,小鹏的实体销售网络持续扩张,合共有357家运营中门店,覆盖129个城市,包括209个直营店和148个授权店。

在业绩发布会上,小鹏表示于2021年布局渠道下沉的策略,以把握非一线城市爆发的需求和增长机遇,到去年年底,小鹏在一线城市以外的销售点占比已经接近80%,基本上在去年的年底或者下半年部署。小鹏表示2022年将继续完善网络布局和提升店效。

在充电网络方面,截至2022年1月17日,小鹏汽车的品牌超充站已经达到813个,覆盖全国337个城市。小鹏表示从2022年下半年起,将部署下一代超充,大大缩短用户的充电时间,并加强布局高速公路沿线的充电设施。

第三回合:在销售点和充换电布局争夺战中,蔚来和小鹏或各有侧重点和战略据点,前者注重服务质量和换电体验,偏向一线城市,后者则将战线延伸至下沉市场。这一回合中难分伯仲。

海外扩张比较

蔚来和小鹏都率先布局挪威市场,并延伸战线到其他欧洲国家。

蔚来将国内的服务体系铺排到欧洲市场,在业绩发布会上,该公司表示产品和全体系服务将于2022年在德国、荷兰、瑞典、丹麦正式落地,目前团队组建和相关市场进入的准备工作进展顺利。

小鹏在欧洲的首个直营体验店已在斯德哥尔摩正式开业,此外,其于2022年2月宣布与欧洲头部经销商集团达成了合作协议,借助海外经销商体系的成熟经验帮助小鹏汽车进行海外市场的布局。

第四回合:初涉海外市场,有待后察。

前景比较

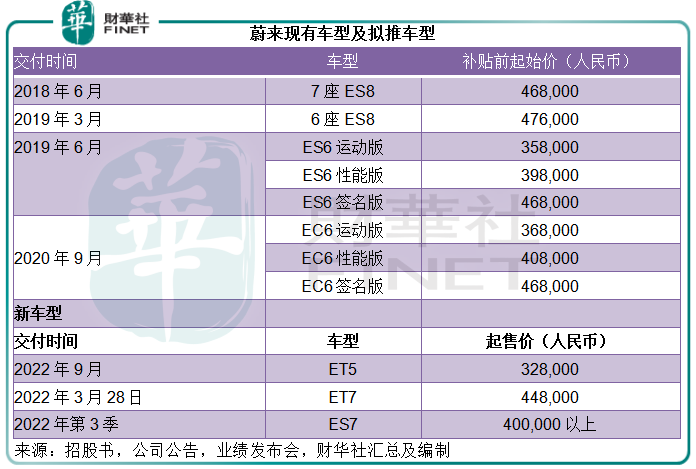

因为没有推新车型而在2021年落后的蔚来,将在2022年卷土重来,交付三款基于NT2的全新车型:

1)基于蔚来第二代技术平台NT2的首款车型ET7,已在3月28日开启交付,将配备蔚来自行开发的自动驾驶平台NAD,预计会在第4季分区域开启订阅服务。

2)2021年12月的NIO DAY上,蔚来发布了中型智能轿跑ET5,搭载蔚来自动驾驶系统NAD,拥有AR和VR技术的蔚来全景数字座舱PanoCinema,预计在今年九月开启交付。

3)蔚来还将在近期发布基于NT2的首款SUV车型ES7,这款新产品定位中高端五座SUV市场,计划于今年的三季度开启交付。

除此以外,蔚来还计划进军大众市场,或聚焦于3万美元(约合19万人民币)-5万美元(32万人民币)价位,但前提是有足够的毛利,不会为进入该市场而牺牲毛利。目前的相关核心团队搭建完成,明确了战略方向和发展计划,首批产品已经进入到关键的研发阶段。

小鹏于2021年11月19日在广州车展上推出旗舰五座大中型SUV G9,已经在工厂下线,预计将在2022年第3季正式上市销售。在业绩发布会上,小鹏管理层表示,P9代表了小鹏汽车在过去数年坚持软件和核心硬件自主的最高研发水平。

小鹏在业绩发布会上还透露,计划在2023年推出两个全新车型平台的首款车型(每个平台各一款产品),这两个平台一个面向C级车,另一个面向B级车,均支持XPILOT 4.0——小鹏将在2023年推出的自研辅助驾驶系统。

产能方面,当前小鹏的产能设施主要包括订立承包生产安排的海马工厂15万辆、肇庆自有厂房10万辆。

不过产能扩张已箭在弦上:小鹏与广州凯得投资达成了合作协议,后者将按小鹏要求兴建智能电动车生产基地,计划于2022年12月投产,产能或为10万辆;小鹏还与武汉市签订合作协议,兴建年产能10万辆的电动车生产基地;此外,小鹏将进行肇庆工厂的第二期扩张项目,完成后,肇庆工厂的产能将增加一倍至20万辆。

在业绩会上,小鹏管理层透露,可通过调整工时来调配产量,认为有能力在比较快的时间内将特定单一工厂的产能扩大至50万辆以上。

蔚来则表示,其江淮蔚来工厂的产能升级在阶段性的推进中,预计全产线的生产能力将于年中提升到60JPH(小时工作量)。位于合肥新桥电动车产业园区的厂房建设和设备安装已基本完成,调试工作进展顺利,第二生产基地规划生产能力为60JPH,计划于今年三季度正式投产,生产的首款车型为ET5。

江淮工厂年中可达到60JPH,合肥工厂也是按照60JPH规划,但有一个爬升的过程,如果按照60JPH,双班4000个小时,产能或可达到24万辆,约合2万辆/月;如果加班多一些,例如5000个小时,产能或可达30万辆。

所以该公司预计整车产能有望在今年下半年(第4季)有根本性的好转。但需要值得注意的是,蔚来的新车型ET7是在江淮工厂生产,也就是说,与现有车型ES8、ES6和EC6共线生产——既要确保三个现有车型的产能,还要应付ET7的新车量产及为ES7作量产准备,ET7在江淮工厂的前期产量爬坡速度将比在合肥工厂生产的ET5慢一点,或要到第3季才能到达常规产能。

电池产能方面:蔚来表示瓶颈也是有,去年开始增加产线,今年从目前来看,电池产能应能满足其需求。

第五回合:就新车型来看,厚积薄发的蔚来面向定价较小鹏高的高中档市场,且有计划开辟大众市场以拓展产品组合,或可看高一线。

盈利可预见性

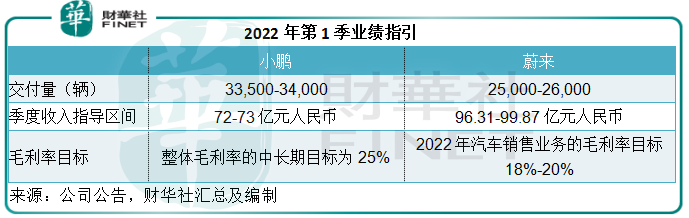

蔚来的2022年第1季指引显示,交付量或介于2.5万辆-2.6万辆之间,少于小鹏的3.35万辆-3.4万辆,不过由于其车辆定价较高,收入指导区间在96.31亿元-99.87亿元之间,高于小鹏的72-73亿元。

目前新势力皆为亏损经营,其最终的目标都是扭亏为盈,而要扭亏,首当其冲是要改善汽车销售业务的毛利率水平。

在业绩发布会上,小鹏管理层预计,其第1季和第2季的利润率或与第4季持平,随着提价效果释放和新车型交付,其预计应有能力覆盖成本,下半年的利润率或好于上半年。

但从以上的业绩比较可以看到,尽管小鹏的汽车销售收入规模已显著扩大,毛利率水平却不到蔚来的60%,蔚来离“上岸”(扭亏)似乎要近一点。

蔚来所给予的毛利率目标也更务实,其今年的整车销售毛利率目标是18%-20%,考虑到2021年的毛利率已达20.06%,这一目标看来不难实现。此外,蔚来还给予了扭亏的时间目标——2023年第4季达至收支平衡,2024年全年实现盈利。

小鹏则显得有点虚。在业绩发布会上,管理层给予中长期整体毛利率目标(也包括利润较高的服务业务)是提升到25%以上。考虑到小鹏2021年的整体毛利率只有12.50%,这个目标看来只有中长期才有望实现。

第六回合:避虚趋实,蔚来的盈利前景更可预见。

估值比较

何小鹏在业绩发布会上表示:进入到2022年,小鹏的产品持续供不应求。

为了加速交付从2021年带来的大量在手订单以及今年的新增订单,其在春节期间完成了肇庆工厂的技术升级,通过对销售和交付周期的调整,在2月下旬以及3月的中上旬,新增订单迅速恢复到去年12月旺季的最好水平。

从3月21日起,小鹏对全线产品的价格上调1万到2万元,以覆盖最近的电池和原材料成本增加。

蔚来则表示不会对现有车型涨价,但会对今年推出的改款车提价。

面对芯片缺货、电池和其他原材料成本高企,外加疫情反复导致生产计划未达至目标的大环境,新势力的境况其实无分彼此。

不过乐观来看,随着油价上涨,消费者对于新能源汽车的需求或急增,这应有利于新势力。但笔者认为,问题也有两面,在石化燃料价格上涨之际,燃煤电价也有上调压力,对于纯电动车是否有效降低消费成本或许还要取决于电价和新能源的全面替代性。

总括而言,从蔚来和小鹏计划涨价,而订单依然增长强劲来看,新势力有能力将增加的成本转嫁给消费者。小鹏管理层在业绩会上表示,芯片短缺、原料涨价等均为暂时性问题,快则一个季度,慢则三个季度左右,材料会有一定的变化。

笔者认为,若这些问题能在未来三个季度内解决,蔚来和小鹏今年的交付量应有较大的提升,如此一来,其汽车销售收入增长应可得以维持。

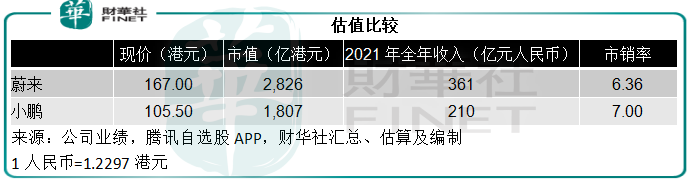

从以上对两大新势力的比较可以看出,盈利能力方面,蔚来稍胜小鹏;业务展望方面,蔚来的三款新车型或有望带来更大的增长驱动力,2022年的销售表现或可后来居上。从市销率估值来看,蔚来的港股估值稍微低于小鹏,见下表。

综合来看,不论在消费市场还是资本市场,蔚来在2022年重夺新势力一哥的赢面较大。

毛婷