市场回顾

上周(7/29-8/2),美元指数跌1.1%,非美货币多数上涨。其中,日元涨4.7%,欧元涨0.5%,瑞士法郎涨3.0%,澳元跌0.6%。

1. 美国衰退恐慌升温!欧元强劲反弹

上周,欧元/美元(EUR/USD)涨0.5%。主要受美国非农不及预期影响。

数据显示,美国7月非农新增就业11.4万人,大幅不及预期,失业率升至4.3%,创近三年新高,并且触发了准确率高达100%的衰退指标——萨姆规则。

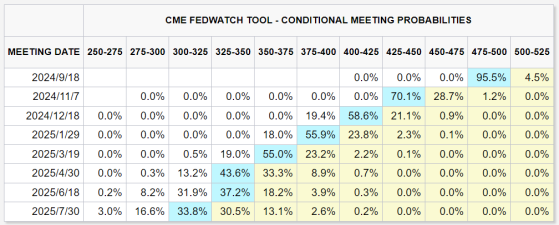

市场对美国衰退担忧显著升温。根据芝商所FedWatch工具显示,市场已经押注美联储9月降息50个基点,并预测全年的降息幅度为125个基点,远超过上周预测的75个基点。

【图源:CME FedWatch Tool】

数据公布后,美元指数当日大跌1.1%,欧元/美元则上涨1.1%,抵消前几日跌幅。

未来欧元还会继续反弹吗?

分析师指出,考虑到市场对美国经济衰退担忧情绪升温,美元可能依旧有一定的下行空间,这会利好欧元/美元。

但值得注意的是,欧元区经济数据也有所走弱,若欧央行跟美联储一样在9月开启降息,这可能会压制欧元。欧元/美元反弹幅度或受限。

本周关注:

本周关注焦点依然集中在美国相关数据,如美国7月服务业PMI和首申失业金人数。若数据依旧疲弱,欧元/美元或继续反弹。

技术面上,欧元/美元已突破上行趋势线,显示多头力量较强,下一目标位看1.10。若冲高回落,支撑点位看21日均线1.086附近,

【图源:TradingView;欧元/美元(EUR/USD)走势】

2. 日央行意外加息 套息交易逆转,日元暴涨5%!

上周,美元/日元(USD/JPY)大跌4.7%,本周一继续下跌逼近142关口。

美元/日元大跌的原因主要来自日本央行意外加息以及套息交易的逆转。

7月31日,日本央行超预期加息15基点,同时宣布每季购债缩减4000亿日元。行长植田和男表示,若经济和通胀支持,将继续加息,0.5%不是特定利率上限。

该鹰派表态使得美元/日元当日大跌1.8%。而随后美国非农不及预期加剧衰退恐慌,市场避险情绪升温,美元/日元又大跌了1.9%。

美日利差持续收窄,使得套息交易逆转。大多数机构通过“卖出美元,买回日元”来平仓,平仓的同时又带来进一步的日元升值压力。这也是近期日元波动巨大的原因之一。

未来日元会继续升值吗?

花旗指出,现在认为日元套利结束还为时过早。以往美元/日元在上升趋势后转为下行的美日利差阈值约为4.75%,目前这一利差约为5.25%。也就是说,未来日元走势依旧会出现反复。

CitiFX头寸指数显示,杠杆投资者在过去两个月左右建立了美元多头头寸,但最近对这些头寸进行了调整,目前头寸已基本回到中性状态。

但部分分析师认为,由于不确定性事件仍在发酵,避险交易仍可能会占据主导,这会让日元继续强势。

本周关注:

本周关注美国方面的经济数据以及日本央行会议摘要。若避险情绪升温,美元/日元或下行考验140关口。

技术面上,均线显示看跌信号强,支撑点位看前低140、137附近。但鉴于RSI指标跌到超卖区域,因此仍有反弹可能,投资者需留意。

【图源:TradingView;美元/日元(USD/JPY)走势】

原文链接