行业主要上市公司:桐昆股份(601233);新凤鸣(603225);东方盛虹(000301);江南高纤(600527)等

本文核心数据:企业产量;市场排名;市场集中度;企业销售布局;涤纶纤维业务占比

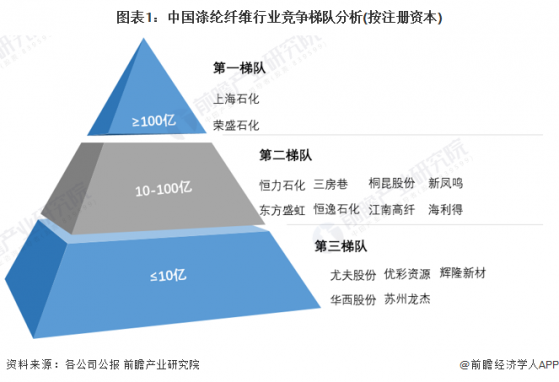

1、中国涤纶纤维行业竞争层次

从行业竞争格局来看,依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于等于100亿元的企业有上海石化和荣盛石化;注册资本在10-100亿元之间的企业有恒力石化、东方盛虹、三房巷和恒逸石化等企业;其余企业的注册资本10亿元及以下。

2、中国涤纶纤维行业市场排名

根据从行业竞争格局来看,根据中国化学纤维工业协会公布的2022年中国化学纤维产量排名,在中国涤纶民用长丝市场,桐昆集团、恒逸集团和新凤鸣产量排名前三;古纤道绿色纤维、恒力石化、百宏聚纤科技占据涤纶工业丝产量前三;涤纶短纤产量排名前三的企业分别为仪征化纤、恒逸集团和三房巷。

3、中国涤纶纤维行业市场集中度

目前,国内涤纶纤维行业整体的市场集中度较高,2022年中国涤纶纤维行业中,涤纶长丝企业集中度CR5为53%,涤纶短纤企业集中度CR5为39%。

4、中国涤纶纤维行业企业布局及竞争力分析

目前,我国涤纶纤维行业的龙头上市公司是桐昆股份、恒逸石化、新凤鸣等,2022年这三家上市公司的涤纶纤维业务营收均在400亿元以上,其中桐昆股份涤纶纤维业务营收达到602.8亿元;2022年,我国上市公司的涤纶纤维业务毛利率最高的企业为汇隆新材,其涤纶业务毛利率达到16.09%。

注:上海石化涤纶装置2022年全年停产。

5、中国涤纶纤维行业竞争状态总结

从五力竞争模型角度分析,目前,我国涤纶纤维行业企业数量较多,行业竞争较为激烈;在上游议价方面,由于大部分涤纶纤维中游企业已在上游PTA、MEG等产品布局产能,因此上游低价能力较低;涤纶纤维下游企业数量较多,应用领域广泛,下游议价能力较强;在潜在进入者方面,行业存在较高的进入壁垒,潜在进入者对目前市场的威胁较小;替代品方面,涤纶纤维行业存在一定的替代品威胁。

更多本行业研究分析详见前瞻产业研究院《中国涤纶纤维行业产销需求与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。