根据东方财富数据,截至2019年7月9日,披露6月份业绩的32家上市券商,合计实现营业收入1082.73亿元(人民币,下同),实现净利润439.81亿元。剔除没有可比数据的券商,今年上半年27家上市券商合计营业收入和净利润分别同比增长37.09%和46.89%。

看到上面这组数据,是不是觉得还不错,毕竟整个行业净利润增速较快,其实这只是表面,如果我们细心一想,这个数据并不亮眼。

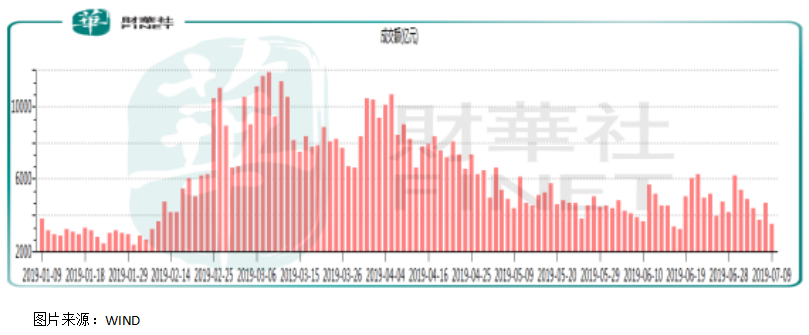

首先,券商行业属于强周期性行业,市场有句话形容券商公司是“三年不开张,开张吃三年”,而实际情况或许还要糟糕,整个券商行业甚至5年、6年都“没饭吃”,而在今年上半年两市成交过万亿的背景下,券商业绩并没有表现出应有的弹性,只是净利润增长快了一点罢了,连前几年的利润高点都没过,想想看,两市成交活跃、券商经纪、财富管理、自营业务都应该不错,况且这是公司在费用支出不用怎么扩张的前提下实现的,赚得营收大部分都是税前利润啊,可是披露的业绩增速也就最多相当于一家优秀的消费类企业(消费类公司利润长年增长稳定、而券商公司属于强周期)。

另外,在金融业(银行、保险、证券)中,证券行业一直属于配角,因为整个行业的净利润只有银行头部公司或者保险头部公司净利润的一部分(例如,上半年32家上市券商净利润439.8亿元,而工商银行一季度净利润就高达820亿元)。

在这样的背景下,未来券商行业的业务看点在哪里?

淡化经纪业务,发力投行、财富管理是未来

我们需要明白的是,券商存在的主要意义就是支持实体经济发展,而以前的券商主要依靠经纪业务赚得盆满钵满(严重同质化),这放眼国际市场是不可持续的,近十年来国内证券公司数量持续增长,竞争加剧,而整个市场的“蛋糕”变化不大、加上国内证券市场的周期性,结果就是行业经纪业务的净利润越来越薄,其他业务发展较慢,行业净利润止步不前,只能依靠整个证券市场的活跃度吃饭。

近两年随着证券市场活跃度下降,证券公司的业绩更是一落千丈,头部公司净利润腰斩的还算经营不错,排名靠后的公司,亏损的比比皆是,有很大一部分原因就是经纪业务利润越来越薄,而对该业务依靠较高的小公司,在行业景气度弱的时候则会出现亏损的局面。

未来随着科创板注册制,上市公司急剧膨胀,证券市场的阶段性大牛市出现概率不大了,而这些竞争优势弱的小型券商要不被并购、要不被淘汰,而整个行业也需要发力其他业务,进行产业升级,像现在的财富管理业务和投行业务均是较好的发力点。

财富管理业务,随着国内经济增长,人民越来越富足,大家对于理财的需求越来越大,而现在市场的正规理财渠道基本都在银行,最优质的资源也被银行掌握,人民理财渠道比较受限。券商最核心的技能就是投研,帮助客户理财,这是具有天然优势,而券商对于这一块业务开发不够,未来这一块有空间。

再就是投行业务,投行业务的市场份额大部分都集中在头部券商,因为这一块的业务对于券商的专业度要求较高,后期随着科创板开板,上市公司增加,企业融资需求活跃,券商的投行业务后期也有很大的空间。另外,这一块业务做大做强可以在国际市场分一杯粥。

头部券商集中度进一步提高是趋势

上面说了那么多,就算一切如预期,哪些公司会脱颖而出呢?

一定是竞争优势明显的头部公司,每个行业只要不是完全同质化,竞争优势明显的公司大概率是越做越强的,因为业务完全同质化的时候,很难区分哪家公司的业务做得好或者做的坏,而在业务具有较高专业性(壁垒)的时候,具有较强专业技能的公司则可能获得较高的市场份额,获得市场认可。

根据往期财报数据看,投行业务市场份额最集中,而且这个集中度还在进一步上升,这也是因为投行业务的专业度更高,相信其他的像自营业务、财富管理业务,这些对于券商自身投研水平要求较高的业务,在未来的市场份额也会进一步集中在头部公司。