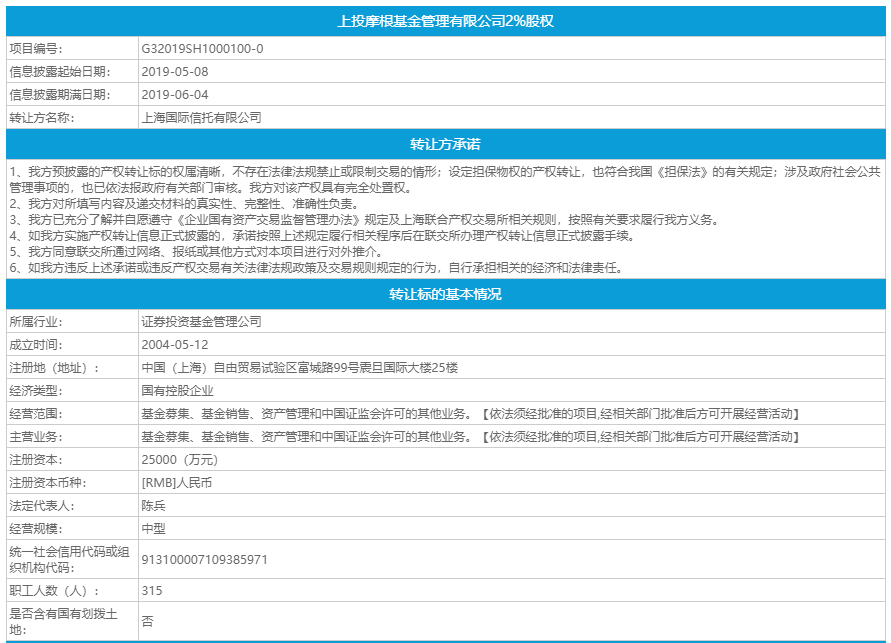

上海联合产权交易所一则产权预披露显示,上海国际信托有限公司(以下简称上海信托)拟转让其持有的上投摩根基金2%股权,信息披露起始日期为2019年5月8日,信息披露的期满日期为2019年6月4日。

不要小看这2%的股权,要知道在上投摩根目前的股权结构中,上海信托占比51%,居于控股地位。而上投摩根另外49%的股权由摩根大通持有,这也就意味着,如果摩根大通受让了这2%的股权,那么上投摩根就将成为国内首家外资控股的基金公司。

摩根大通的野心

值得玩味的是,此前摩根大通就毫不掩饰自己想要在国内金融领域进一步谋求主导地位的想法。进入2019年,摩根大通更是加快了自己的脚步。

3月29日,继证监会核准瑞士银行控股瑞银证券之后,摩根大通证券(中国)有限公司也获批,摩根大通如今正在国内招兵买马,基金筹备自己的控股合资券商。

2018年4月29日,证监会发言人就《外商投资证券公司管理办法》答记者问时曾表示,允许外资控股合资证券公司,并且允许外资持有基金公司股权比例达到51%。这一办法的出台,也被认为是国内金融领域对外进一步开放的重要举措。

距离办法发布仅过去了短短半个月,摩根大通就宣布已经向中国证监会递交申请,寻求建立一家持股比例为51%的全新证券公司,并计划在未来数年内监管允许的条件下将持股比例增加至100%。

同一时间,摩根大通也表示旗下摩根资产及财富管理也在安排与合作伙伴以及有管主管部门磋商,有意将上投摩根的持股比例增加至控股地位。上投摩根或将成为业内首家外资控股基金公司的传闻,也在业内沸沸扬扬。

如今,在当初的“绯闻”过去一年之后,上海信托抛出转让2%股权的橄榄枝。这就意味着,两位合作伙伴之间极有可能协商一致,摩根大通距离实现控股国内基金公司的愿望仅有一步之遥。

蓝鲸财经就此事向上投摩根寻找证实,公司回应称,这是股东方面的沟通,不便回应。

从上海联合产权交易所预披露的信息来看,上海信托此次转让上投摩根2%的股权已在上海信托六届二十七次董事会决议上通过。但受让方的资格条件和其他披露信息要等到正式披露信息为准。

据Choice金融终端数据显示,截至2019年1季度末,上投摩根的资产管理总规模为1242亿元,在134家基金公司中排名第30位。

15家基金公司外资持股49%

据统计,在国内目前的134家公募基金当中,一共有40余家中外合资的基金公司,其中包括国泰基金、华夏基金、嘉实基金、鹏华基金和长盛基金等“老十家”基金公司。

在这其中,恒生前海基金是一个特殊的例外。恒生前海基金是恒生银行及前海金控是在特殊的《内地与香港关于建立更紧密经贸关系的安排》(CEPA)补充协议十框架下,获证监会核准在前海设立的外资控股基金公司。

在剩下的40多家基金公司当中,上投摩根、景顺长城、汇丰晋信、鹏华基金等15家基金公司,外资持股比例达到49%,另有10家合资基金公司的外资持股比例超过30%。随着金融领域的对外开放,这些基金公司都有可能成为由外资控股的基金公司。

业内人士向蓝鲸财经表示,许多外资机构一直以来都希望控股基金公司,能够在公司的管理上拥有更多的话语权。现在在监管放开了持股比例的限制,相信未来会在国内看到越来越多的外资控股基金公司。