医药行业一直是高增长、抗周期的代名词,而医美则是近年风生水起的“黄金赛道”。横跨医药、医美两大高增长领域,四环医药历时十几年精心布局的双航道战略终于在2021年稳步起航。

策略性布局高增长治疗领域,多款重磅产品极具商业化前景

创新是一家医药企业的社会责任和担当,也是长远发展的不竭动力。四环医药早于2008年,就在攻关高技术壁垒的创新药和新型仿制药领域。

公司于2008年收购轩竹医药的60%股份,并在2012年完成剩余股份收购,开始孵化集研发、临床开发、生产和销售一体的领先的生物医药研发平台。

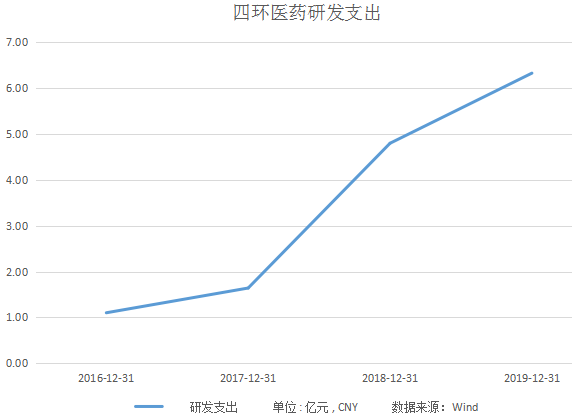

2018年投入5亿元研发开支,占当年营收比重17%;2019年则投入近6亿元,四环医药坚持每年大手笔投入自主研发,精心打造四环医药创新驱动、创仿并举的研发平台。

目前公司拥有近1000人的研发团队,在研药品项目110多个,获得创新药物发明专利300余件,其中超过80件申请获得国外专利权。

四环医药在研项目储备丰富,覆盖抗肿瘤、抗感染、糖尿病、及非酒精性肝炎等多个重点治疗领域,均在各自细分用药领域具有高增长性,为未来业绩增长奠定基础。

1.吡罗西尼引领CDK4/6抑制剂行业,抢滩全球60亿美元市场

四环医药最早于2008年就进入创新药领域,并于 2012年孵化轩竹生物,启动一类新药加格列净和吡罗西尼的自主研发 。

迄今公司创新药在研管线有近20项,包括大分子和小分子的药物,管线资产涵盖抗肿瘤、代谢病、抗感染等多个领域,均具备完全的自主知识产权,其中多项已进入临床后期阶段。

在抗肿瘤领域,集团已经开展临床的有CDK4/6 产品,也有在临床I期和临床前的抗肿瘤药物,还立项了十几项肿瘤产品仿製药专案,以加速丰富肿瘤产品管线和产品上市。

其中拳头产品吡罗西尼(CDK4/6 抑制剂)是治疗晚期乳腺癌的核心一类创新药物和主要产品,单药单臂末线疗法2020年9月已开始作为单一疗法进入临床Ⅱ期。如果符合相关要求可以直接跳过Ⅲ期临床直接申报上市。

CDK4/6抑制剂作为近年来较新、较火的靶点,2015年全球首个CDK4/6抑制剂——辉瑞的Palbociclib(帕博西尼,商品名:Ibrance)获得美国FDA批准。

2019年,全球CDK4/6抑制剂销售额高达60.21亿美元,具有广阔的临床应用前景。

另外,四环医药自主研发的1类创新药百纳培南也即将完成II期临床研究,进入III期临床。

从已获得的临床及临床前研究数据显示,百纳培南具有良好的抗菌活性和安全性,半衰期长,支持每日一次给药,明显优于同类已上市药物。

百纳培南是国内第一个自主创新的碳青霉烯类抗生素,后者在国内市场规模已接近百亿元。据米内网数据,2017年中国公立医疗机构终端碳青霉烯类的市场规模上涨至97亿元,TOP4企业为默沙东、日本住友制药、深圳海滨制药、正大天晴药业集团,其销售额均超过10亿元。

消化病用药领域,公司自主研发的新一代消化病用药安纳拉唑钠,已经完成临床Ⅲ期的入组。安纳拉唑钠是中国自主研发PPI,其药物的安全性及症状缓解均优于同类产品。

2021年1月,轩竹生物通过收购知名生物医药公司康明百奥100%股权,囊括了其自主研发的12个生物大分子的产品管线(其中包括一个HER-2双抗以及双抗ADC药物,并掌控了其拥有的“Mab Edit”(抗体编辑)和”Mebs-Lg”(抗体编辑的双特异抗体)两大抗体技术平台,一跃成为中国在大分子和小分子领域同时具备全面创新药研开发能力的生物医药领军企业。

四环医药精心孵化和打造的创新药平台成功捕获资本青睐。2020年的8月,轩竹生物完成首轮股权融资,国投招商等知名基金公司共投资9.6亿元成为公司股东,投后估值45亿元。

据悉,在众多资本示好下,公司正在计划轩竹的第二轮融资。如今上市成为创新药企实现价值的重要方式,在行业上市潮下,四环医药也计划尽快能实现递表,明年希望在科创板上市。

2.乐提葆打头阵,医美管线未来三年创造几十亿利润

医美是四环医药带给外界一个惊喜。

看准国人对医美的热情,四环医药前瞻布局,早在6年前就开始进入布局医美领域。

2014年,四环医药与韩国领先生物制药公司Hugel签署重磅产品肉毒毒素和玻尿酸的中国独家开发和商业化权利,共同开发中国市场。

其注射型A型肉毒素“乐提葆”已经于2020年10月获得药监局批准上市,成为第4款也是韩国首个在中国上市的A型肉毒素。

Letybo(商品名:乐提葆)是韩国市占率排第一的肉毒毒素,拥有99.5%的900kDa有效蛋白质,远高于行业纯度要求(韩国药监局许可基准为900kDa有效蛋白质含量95%以上)。在效果上,乐提葆的临床效果与已获批上市的Allergan的保妥适拥有同等的有效性与安全性。在品质上,乐提葆采取严苛的生产标准,以更加严格的管理基准生产出均一、稳定效价的产品,在国内市场很难找到同级别的对手。

2019年,中国的肉毒毒素产品市场规模约为6亿美元(约46.6亿港元),渗透率不足中国整体医美市场的2%,市场仍存在大量未被满足的需求。行业专家预期未来五年中国的肉毒毒素产品销售将呈爆发式增长,2025年销售额将达到18亿美元,成为与美国及欧盟并驾齐驱的全球三大市场之一。凭借乐提葆超高的性价比和几近完美的高品质,四环医药目标将乐提葆打造成为中国内地销售第一的肉毒毒素品牌及在3年内在中国取得超过30%的市场份额。

独家代理的Hugel的玻尿酸产品也有望于2020年年底上市,与乐提葆形成联用(Combo)的组合拳, 强攻玻尿酸近百亿元的巨大中国市场。

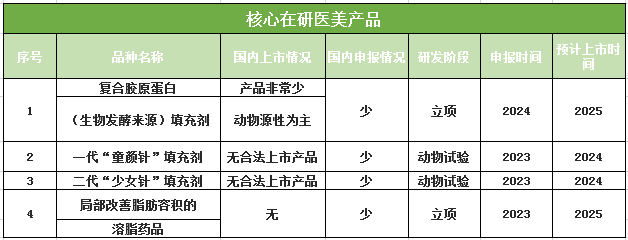

除引进海外优质医美产品外,四环医药还倾力打造自研的优质医美产品管线。

在研管线资产丰富,有10多款非手术产品,覆盖主流轻医美产品市场。

公司正在和韩国Hugel以及其他国际一线医美企业进行深入战略合作,以便更多将海外优质的医美产品快速带入中国市场。

另外,公司在美国南加州拥有医美产品研究院,将海外拥有较高技术壁垒的医美新型技术进行转化,并在国内进行研发和生产,打造四环医美自己的优质医美产品管线。

从现有研发管线资产看,公司有10余款在研产品,包括童颜水凝、童颜针、少女针等医美细分领域极具潜力的重磅产品,覆盖了当下非手术类轻医美市场基本需求。

公司自主研发的童颜水凝预期2022年底上市销售;一代“童颜针”填充剂和二代“少女针”填充剂将于2024年上市。

另外公司研制的血糖高血糖素样肽-1(GLP-1)激动剂利拉鲁肽近期正在肥胖症Ⅲ期开发计划沟通中,不久将进入临床Ⅲ期阶段。

该产品开发适应症为2型糖尿病和肥胖的治疗,已经完成了I期临床研究,并初步获得了药代动力学和药效学的生物等效性结果。

医美产业是中国冉冉升起的朝阳产业。2019年中国医美市场规模达到1769亿元,2015-2019年CAGR为28.54%,增速高于全球同期。

在医美产业潜伏6年,四环医药也交出让市场满意的产品答卷,预期未来三年有望为公司创造逾十亿元利润。

3.第四代超长效胰岛素商业化在即,打造领先生物药研发平台

在创新药资产中,四环医药的糖尿病管线资产是国内最全的。

在研管线41款,覆盖二代三代四代胰岛素十余款产品,包括自主研发的1类新药SGLT2抑制剂(加格列净片)、GLP-1,以及多款口服降糖药及并发症用药。

其中合作研发的第四代超长效胰岛素德谷胰岛素已进入临床Ⅲ期,研发进展居全国领先地位,商业化指日可待。

四环医药旗下一块重要资产是于2019年分拆独立的生物药研发平台惠升生物,背靠全国品类最全的糖尿病在研管线,惠生生物将被打造成糖尿病及其并发症治疗领域全覆盖的领军生物制药企业。

未来四环医药还将专注于具有重大临床需求的治疗领域,包括非酒精性肝炎等领域。拥有良好的“梯队产品群”,四环医药增长空间较为乐观。

4.对比国际工业大麻应用,探索医药全产业链发展

如果说医美是四环医药交给市场的一份满分答卷,那工业大麻则是给投资者的另一份惊喜。

具备高CBD含量的工业大麻被广泛应用于医美、制药、食物、衣着等领域,有着很广阔的商业前景。

但在我国工业大麻是一个相对敏感、且高壁垒的产业,不是每家企业都有资质进入这一行业。

而四环医药却于2018年进入工业大麻领域,旗下四环澳康获得吉林省唯一的高含量CBD工业大麻科研种植资质,可直接对标国际工业大麻应用趋势和发展,探索高含量CBD药用和应用材料的研发和产业化发展。

仅用三年时间,四环医药孵化出数款高CBD含量工业大麻种子,并致力于将四环澳康打造北方工业大麻第一研产销平台。

5.马来酸桂哌齐特注射液有望纳入医保,搅动脑卒中千亿处方药市场

在高技术壁垒的新型仿制药方向上,四环医药已经拥有逾50款的高端仿制药优质产品管线。

公司旗下仿制药研发平台——澳合研究院,坚持仿创并举,成立10余年来,已经申报各种仿制药近百项,有多项产品陆续获得生产批件,并且通过了一致性评价。

在取得药品一致性评价后,四环医药积极通过多重循证研究推动重磅产品通过医保。

公司核心产品马来酸桂哌齐特注射液,商品名为克林澳,是一个治疗脑卒中的重磅产品,曾经于中国市场终端销售额排名单品第一。四环医药通过成功完成1301例的急性缺血性脑卒中大型临床确定性研究,证明该产品可有效改善脑卒中患者预后,大幅减少致残率。2020年底获得国家药监局的批准用于治疗急性脑卒中所致的神经症状、日常生活活动能力和功能障碍的新适应症,成为国内开展上市后临床研究工作以来唯一获批的脑卒中治疗领域的药品。

脑卒中本身也是一个高发病率、高致残率、高死亡率和高复发率的一个重大疾病,根据IQVIA的数据显示,中国脑卒中处方药的市场规模超过1200亿元。

四环医药新获批的缺血性脑卒中又是这个细分领域当中发病率最高的一个类别,销量有望重磅回归,成为年销售额过十亿的重磅品种。

此外,四环医药联营公司“北京锐业”研发的非PVC粉液双室袋即配型输液的产品,也是国内企业中首家且唯一一家获得即配型输液产品注册批件的产品,具有很大的政策优势,将进一步奠定公司在抗生素双室袋领域的行业领导地位,同时该产品也是未来年销售有望过10亿的大品种。

6.打造“原料药+CDMO+制剂“一体化CXO领军企业,降本增效激发产研销活力

作为制药大厂,四环医药还在发挥自身研发、采购、生产等链条优势,2020年开始孵化原料药向CDMO业务转型的新业务,为医药企业提供原料药研发及生产、工艺开发以及制备、工艺优化、注册和验证批生产以及商业化定制研发生产服务。

公司旗下四环吉林康通原本是一个原料药及生产平台,它具备非常强的医药中间体和原料研发的国际化产业化发展的优势和实力。2020年四环医药对药品生产及原料药生产板块进行战略重组,将投资超过20亿元精心打造多个优质现代化生产平台(吉林四环、北京四环、等)及原料药及中间体研发和生产平台(吉林申通、吉林汇康、等)一起并入四环吉林康通,并与旗下仿制药研究院(澳合研究院)强强联手,拟在未来3年内打造高级中间体和原料药加制剂领域一体化的CDMO领军企业。

不同于以CDMO为主的头部企业,四环医药本身的原料药版块,尤其是在成本和规模化生产上具备强大的竞争力。集团不仅在制剂领域取得了很大的竞争优势,同时占领了医药原料药生产板块的战略高地,对于公司从容面对产品集采所带来的挑战与机遇,都具有非常重要的战略意义。

目前,整合完成后的CDMO平台四环吉林康通,既可以配合集团共同承接CDMO服务,又可有独立的研发生产单元,能单独承接CDMO服务,提高集团的全产业链生产能力和CDMO服务能力。

医药+医美双航道竞速,四环医药价值经得起时间考验

在仿制药领域持续布局,是四环医药稳固现金、盈利的重要战略。

四环医药以仿制药起家,并在成立之初推出爆款独家首仿药克林澳。长期以来公司收入几乎全部来自仿制药。

仿制药是中国制药大厂都必须经历的一个特殊时阶段。几乎国内头部制药企业目前仍都以仿制药为主要利润来源。

作为行业老牌制药企业,四环医药近年也在追随国家政策调整,对产品结构进行优化转型,在巩固心血管领域优势方面,公司拥有以马来酸桂哌齐特为核心产品,注射用烟醯胺、杏芎、注射用烟酸、胞磷胆硷钠、乙醯谷醯胺等脑卒中产品线,和丰富血管性痴呆、癫痫等神经疾病的产品线。

同时,四环医药还在持续扩大非心血管用药领域发展,拥有甘草酸单铵半胱氨酸氯化钠注射液(商品名“回能”)、注射用烟酸(商品名“舒成”)、注射用二羟丙茶碱、奥卡西平(商品名“仁澳”)等高增长的产品组合。

除了大力发展仿制药多元产品组合外,四环医药还在大力投入研发,上文提到的创新药、医美、工业大麻均是战略方向。

而随着多重布局尽显成效,四环医药也构建了医药+医美的双航道战略,在2021年迎来拐点之年。

优质重磅产品落地,四环医药迎来重估

创新药、医美、仿制药优质研发管线齐头并进,从研发时间线看,多个重磅产品即将落地,四环医药也将迎来价值重估。

据国泰君安证券研报显示,四环医药新上市的仿制药(不包含已列入药品监控目录的产品)有望在三年内实现人民币25亿元以上的销售额;

创新药有望最早在2022年贡献收入,核心创新药,即安纳拉唑钠(新一代质子泵)、吡罗西尼(CDK4/6抑制剂)和XZP-3621(新一代ALK抑制剂)预计将分别在2022年、2023年和2024年上市。

此外,公司正在开发50多种仿制药,预计在未来三年内每年将推出近10种以制药,带来丰厚利润回报。

医疗美容平台有望成为未来三年的主要收入来源。乐提葆在三年内按30%市占率计算,销售额也将达到几十亿元量级。

仿制药利润“奶牛”在线,创新药及医美多款重磅产品带来新的收入和增长,对未来三年内四环医药业绩形成重要支撑。

而具体到资本市场,截至3月18日收盘,四环医药收盘价为2.4港元,市值仅为227亿港元,处于估值洼地。步入新发展阶段的四环医药估值也将迎来重估。

成功的企业,都善于做时间的朋友。

随着医美板块利好兑现,创新药研发也步步为营,仿制药逐步推陈出新,在多年潜心经营下,时间赋予四环医药的企业价值,也必将带来资本市场估值的重构。