在2013年,01250-HK的股票代码的企业还叫“金彩控股”,是一家位于深圳市龙岗区横岗街道保安小区,从事卷烟包装的设计、印刷及销售的中小企业。

彼时,金彩控股产品服务包括红塔山及金圣等多个重点骨干卷烟品牌,国有省级中烟工业公司里面就有四家为其主要客户。公司产品有了国有企业加持及红塔山等卷烟品牌的销量不断走高,公司营收及净利均取得不错成效。

好景不长,上市仅2年时间,金彩控股便遭遇由历以来最大的挑战。2015年“史上最严的禁烟令”相关政策的实施,卷烟行业迎来了结构性调整,行业资源不可避免地加快兼并及重组。作为抗风险能力弱的金彩控股,开始积极寻求投资机会及发展空间。

2015年5月,金彩控股向北控水务集团(00371-HK)和中信产业投资基金以及其他投资者配售股份,完成了18.7亿港元的资金募集,同年8月3日正式将公司名由“金彩控股”变更为“北控清洁能源集团”,并将未来业务发展聚焦光伏发电业务,致力发展为中国领先的清洁能源综合服务商。

在经历一些列重组运作之后,金彩控股也从一家小的民营卷烟厂,摇身一变为具有国资背景的清洁能源综合服务企业。

出清卷烟业务,深耕清洁能源发展

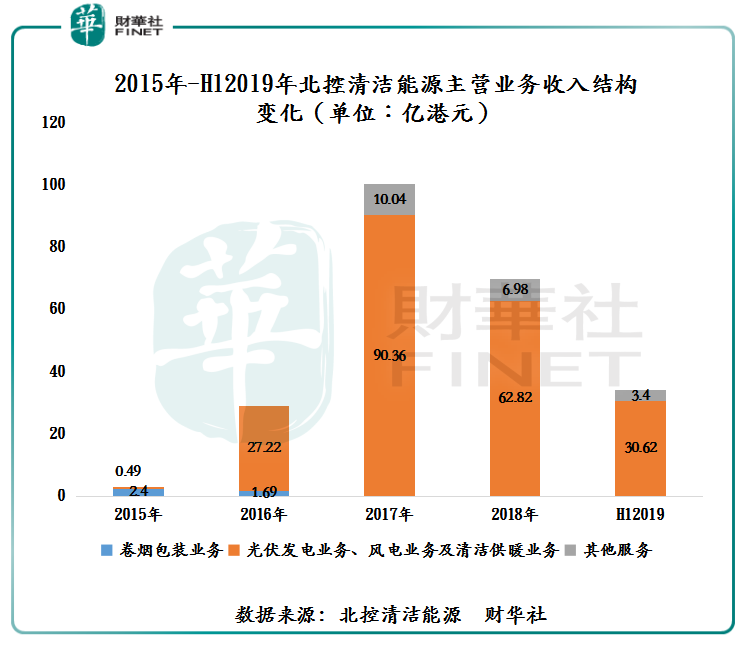

从2015年起,北控清洁能源集团(简称“北控清洁能源”)转向发展光伏发电业务后,公司开始剥离卷烟包装业务,将发展重心向风电、清洁供暖等产业延伸。如下图所示,2015年北控清洁能源90%的收入来源还是卷烟包装业务,而到了2017年底,卷烟包装业务基本被出清,收入主要来源于光伏发电业务、风电业务及清洁供暖业务。

另外,从上图北控清洁能源的主营业务结构变动来看,公司的营业收入呈现出跨越式的发展。营业收入从2015年的不足3亿港元,跃升至2017的100亿港元,年复合增长率高达489.4%。

两年时间里,营收能有如此大的飞跃,只有一种可能。那就是加大收并购操作。

据财华社不完全统计,2015-2017年底,北控清洁能源大大小小的收购就超10笔,而且这些收购涉及清洁能源行业不同细分领域。例如,收购鲁萨风电100%股权;并购安徽阜阳60兆瓦光伏发电项目;收购庐江东升太阳能发展全部股权;收购陕西光伏发电站等等。

随着北控清洁能源在全国“跑马圈式”的扩张,在光伏发电市场及风电发电市场获得开发项目与日俱增,公司一时间也成为光伏发电市场的一匹黑马,斩落不少业界大奖。如中国能源黑马奖;全国分布式光伏应用创新最佳BAPV安装技术金奖;“港股100强”营业额增长10强奖。

截至2019年6月30日,北控清洁能源已并网集中式光伏电站累计装机规模达2233兆瓦,集中式光伏发电站达52座;分布式光伏电站总装机规模(持有或管理的已投运)超过600兆瓦。业务已覆盖全国20多个省市清洁能源项目。

业务规模持续扩大,股价渐入“仙”境

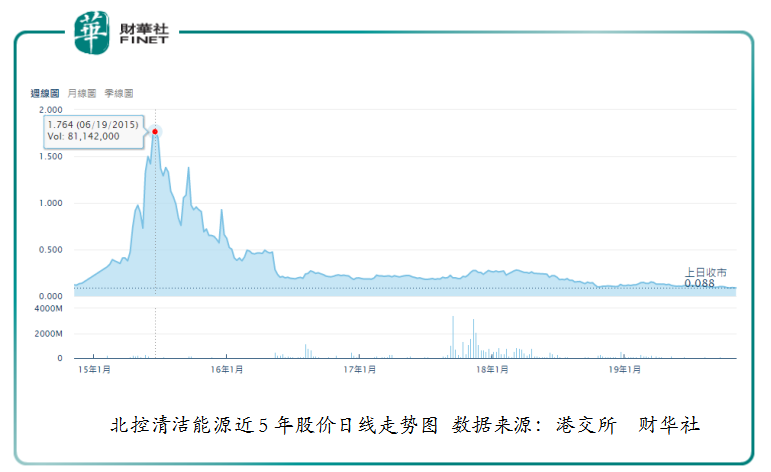

“好业绩,市场会说话”,这句好并未在北控清洁能源这匹黑马身上应验。截至2019年11月5日收盘,北控清洁能源股价为0.088港元/股,较2015年高点的1.764港元,跌幅达95%。

值得一提的是,公司股价自2015年9月底开始步入“仙”道后,股价并未重返过1港元,一直与公司经营业绩背道而驰,跌跌不休。

北控清洁能源股价常年登“仙”的原因,或许与以下三方面因素有关:

第一方面,无节制的扩增股本。据wind数据显示,截至2019年11月5日收盘,北控清洁能源总股本为635.25亿股,而2015年12月31日,公司总股本为177.07亿股。短短不到四年时间里,公司股本扩增了458.18亿股,翻了2.58倍。

引发北控清洁能源二级市场总股本倍增的原因,是由于频繁的收并购。同一消息源,2016年7月20日-2017年9月05日,一年多的时间里,北控清洁能源发行新股逼近130亿股。2016年7月20日,北控清洁能源以配售方式,约增发40.45亿股,每股发行价为0.17港元;2017年7月25日,北控清洁能源以公开发行方式,约增发78.20亿股,每股发行价为0.17港元;2017年9月05日,北控清洁能源以代价发行方式,约增发9.60亿股,每股0.18港元。每次发行或配发新股的目的均与收购和开发光伏发电相关业务有关。

第二方面,“铁公鸡”不下蛋。港股市场相较于A股市场,投资者更看重上市企业每年的分红。而北控清洁能源自2015年借助金彩控股登陆港交所后,并未进行过分红派息。

第三方面,业绩增速波动较大,资产负债率高于同业。

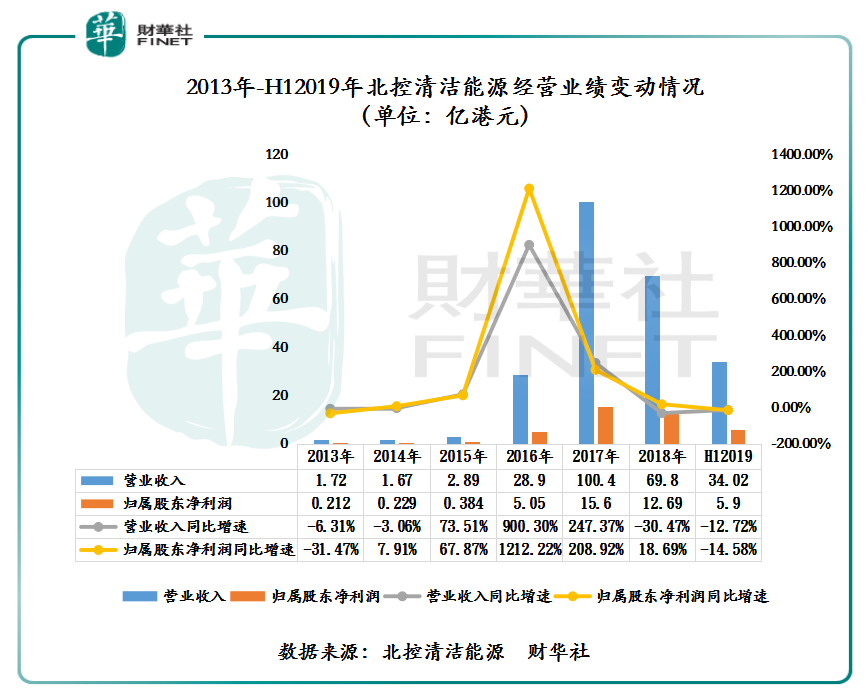

转型步入光伏发电、风电、清洁供暖等新能源领域后,北控清洁能源经营业绩出现跨越式增长是有目共睹的。但是,因受行业结构性调整和地方性政策及经济的影响,北控清洁能源的业绩存在较大波动。如下图所示,营收及归属股东净利润的同比增速从2016年的三位数增长到2019年上半年的双位数下滑,增速波动较大。

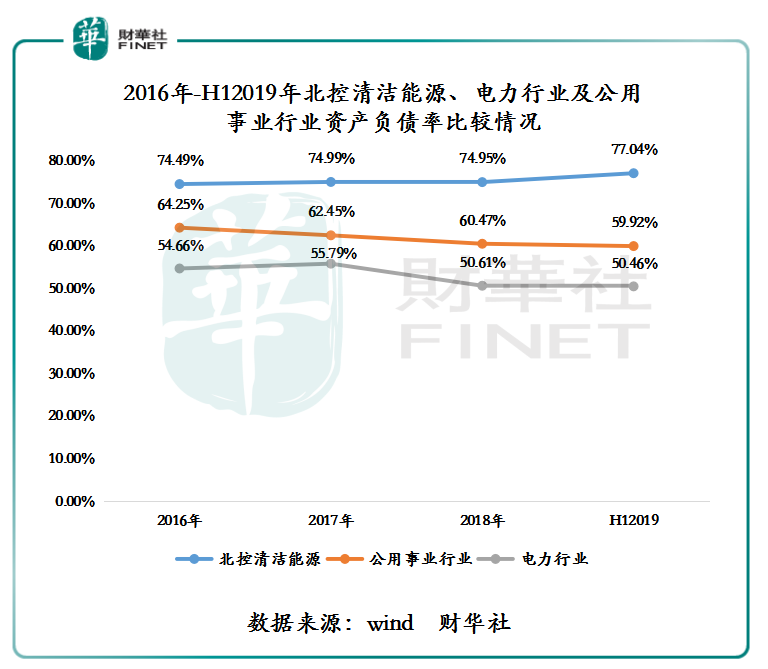

除此之外,在业务版图扩张的过程中,北控清洁能源的资产负债率高于行业平均值不少。据wind数据显示,截至2019年6月30日,北控清洁能源资产负债率为77.04%,较2016年末的74.49%,提升了2.55%,整体资产负债率维持在70%的高位。然而,北控清洁能源所处的公用事业行业和电力行业,2019年上半年平均资产负债率均在60%以下。截至2019年6月30日,公用事业行业平均资产负债率为59.92%,电力行业平均资产负债率为50.46%。在当下去杠杆的主基调下,高资产负债率的企业,显然不受投资者的垂青。