在最新的全球谷物和油籽市场中,交易商们继续密切关注CBOT持仓变动及各国国际招标对市场情绪的影响。大豆和玉米价格因收获压力和需求预期调整而波动显著,而豆粕、豆油市场则在大豆供应增加的背景下保持相对稳定。小麦市场同样承压,尽管国际采购活动活跃,但期货价格因供应过剩和市场竞争加剧出现回落。本文将通过分析不同品种的市场动态、持仓变化和未来价格预期,为您提供最新的交易洞察和市场解读。

根据汇通财经观察,海外交易商估算的结果显示:

2024年10月14日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

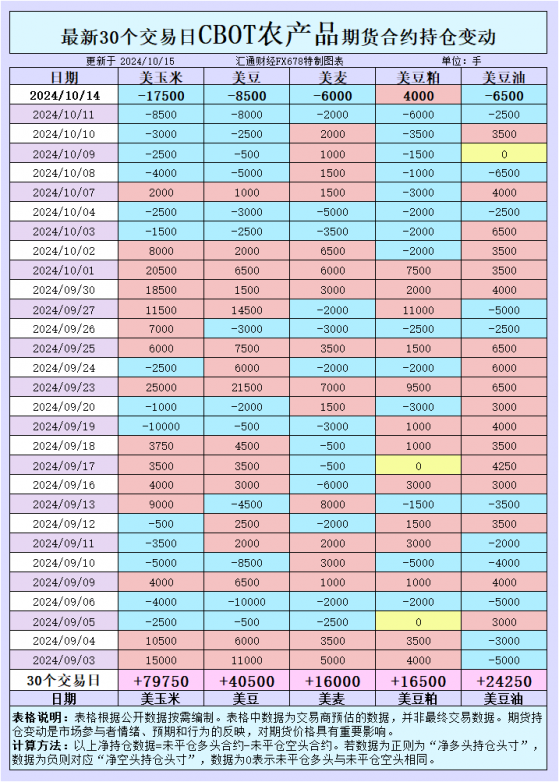

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

大豆市场

近期大豆期货市场的走势出现了较为显著的波动,主要受全球需求和供应链影响,以及来自美国和巴西的出口竞争压力。随着美国中西部的收割进入高潮,全球市场上的供需动态愈发显现。

截至10月14日,美国11月大豆期货价格(SX24)下跌9.5美分,收于每蒲式耳9.96美元,为一个月低点。这一下跌主要受美国丰收的预测压力及南美天气改善影响。美国农业部(USDA)最近公布的报告重申了美国大豆产量的丰收预期,尽管此前美国大豆作物因干旱面临不确定性。

国际市场需求则呈现复杂的双重情绪。一方面,中国进口商依然在积极寻求11月至12月的美国大豆装运,甚至在考虑预订明年1月份的新作巴西大豆。另一方面,全球最大的大豆进口国的需求也因巴西降雨缓解干旱而削弱,市场对未来供需关系的平衡产生了较大不确定性。

CBOT持仓分析

大宗商品基金在最近的30个交易日内增加了CBOT大豆的投机性净多头头寸,但在短期内的净空头增加使得期货价格承压。一月大豆驳船交易价格比CBOT一月大豆期货价格高出86美分,而十月大豆驳船报价则较CBOT十一月大豆期货价格高出9美分左右。

根据交易商的观察,尽管收获季节供应旺盛,驳船运输成本上升和中国持续的需求支撑了CIF(到岸价)基础价值,尤其是密西西比河段河流水位接近历史最低点,推动了运输费用上涨。

豆粕市场

豆粕市场的动向与大豆密不可分。10月14日,芝加哥期货交易所12月基准豆粕期货(SMZ24)上涨1.90美元,至每短吨317美元。这一走势部分归因于大豆收成的加速,但也受到豆粕需求持稳的影响。

根据美国中西部铁路和卡车运输的现货价格数据,伊利诺伊州和印第安纳州的豆粕现货价格有所下跌,反映了供应链的压力。尽管价格上涨,市场仍保持稳定,而中国9月的大豆进口量接近历史高点,进一步支持了全球豆粕市场的需求。

CBOT持仓分析

豆粕市场的投机性持仓也呈现出多空并存的局面。大宗商品基金增加了CBOT豆粕的投机性净多头头寸,这表明投资者对豆粕价格的长期上涨抱有信心。然而,短期内豆粕期货价格波动仍然剧烈,显示出市场对大豆供应和需求的不确定性。

豆油市场

豆油市场最近受国际招标和CBOT持仓变动的影响较大。埃及商品供应总局(GASC)正在寻求通过国际招标采购植物油,货物将于2025年1月初到货。埃及的采购计划反映了市场对植物油需求的持续增长,尤其是在食用油需求强劲的背景下。

然而,美国豆油期货则受到一定的抛售压力。大宗商品基金在最近的30个交易日内增加了豆油的投机性净空头头寸,这使得期货价格承压。与此同时,CIF和FOB的豆油现货报价基本稳定。

小麦市场

小麦期货市场近期承受了明显的下行压力,尤其是在美国农业部上调全球供应预期之后。10月14日,芝加哥期货交易所12月软红冬小麦期货(CBOT Wheat)下跌13-3/4美分,至每蒲式耳5.85-1/4美元,而堪萨斯城硬红冬小麦(KCBT Wheat)也收跌14-1/2美分,至5.90美元。

国际小麦市场的情绪也相当复杂。沙特阿拉伯在10月14日宣布从海外采购36万吨小麦,交货时间定在2025年初,这表明全球买家对未来供应的预期仍然较为紧张。同时,约旦和孟加拉国也发布了新的小麦采购招标,尽管全球供应强劲,但主要小麦产区的干旱仍为价格提供了一定的支撑。

CBOT持仓分析

小麦市场的投机性净空头头寸也在增加,表明投资者对未来价格走势较为悲观。美国南部平原的降雨有所增加,缓解了部分小麦种植区的干旱压力,但期货市场的整体低迷仍使农民不愿出售现货。

玉米市场

玉米市场在10月14日的交易中表现出明显的疲软,芝加哥期货交易所12月玉米期货(CZ24)下跌7-1/2美分,至每蒲式耳4.08-1/4美元,创下三周新低。尽管墨西哥湾出口码头的玉米现货基差有所上涨,但期货价格的下行压力主要来自于美国中西部的丰收预期以及南美天气改善。

国际市场上,墨西哥湾玉米驳船报价比CBOT12月期货价格高出4美分,11月份离岸价维持在比期货高114美分的水平。尽管基差上升,但期货市场的下行趋势表明,供应压力仍是当前市场的主要驱动因素。

CBOT持仓分析

大宗商品基金的持仓数据显示,近期玉米的投机性净空头增加,显示出投资者对市场的悲观预期。同时,市场缺乏管理资金的强力支持,这意味着近期的上涨趋势可能更多是短期的空头回补,而非由长期资金推动的持续上涨。

总结与展望

在全球谷物和油籽市场中,期货价格的波动在很大程度上反映了供需关系的复杂性。尽管美国的丰收预期增加了供应压力,但国际市场对谷物和油籽的需求依然强劲,尤其是在中国和中东国家的持续采购下。近期的国际招标活动也表明,全球市场对未来供应的不确定性依然存在,推动了基差的上升。

随着美国收获季节的推进,供应链的压力将继续对价格产生影响,而CBOT持仓变动则反映了市场情绪的转变。