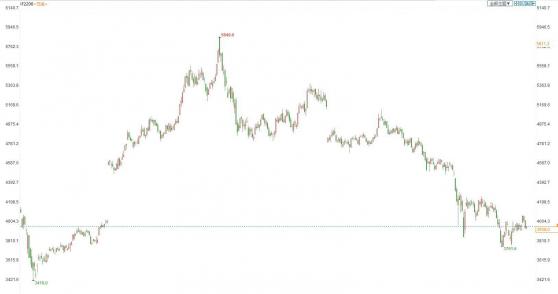

股指期货:市场缩量反弹,上证综指重回3100点

今日三大期指均小幅收涨。IF2206收盘价为3958.0,收涨0.49%;IH2206收盘价为2732.0,收涨0.23%;IC2206收盘价为5768.6,收涨1.59%。今日市场全天震荡为主,上证综指重回3100点,申万一级除食品饮料外全线收涨,传媒、电力及公用事业以及建筑板块涨幅居前,两市超4000只个股收涨,成交额降至7621亿元,整体市场反弹力量偏弱。今日北上资金净买入34.10亿元,其中沪股通净买入20.45亿元,深股通净买入13.65亿元。中国央行今日开展100亿元逆回购操作,因今日有100亿元逆回购到期,当日实现零投放零回笼,7天期逆回购的中标利率为2.1%,与此前持平,对短期市场影响有限。先前央行在降低首套房贷利率下限20个基点之后,又超预期首次降低五年期LPR15个基点,稳增长意图很强,加之国内疫情防控现向好迹象,盈利端和估值端短期均现利好信号,市场风险偏好明显提升,股指表现相对韧性。但国内疫情仍旧严峻复杂,政策能否有效对冲房地产下行也有待验证,而且当前亚太局势出现一些变化,拜登宣布启动“印太经济框架”,13个国家成为初始成员,整体市场仍存很多不确定性。昨日市场一路走弱,短期央行降低首套房贷利率下限以及调降五年期LPR带来的情绪性利好基本出尽,短期市场面临回调压力。整体来看,市场当前仍处于阶段性筑底修复之中,昨日央行银保监会召开货币信贷形势分析会,表明要增强信贷增长的稳定性,中长期还是要看信用端能否得到扩张。所以短期震荡筑底不改,中长期看信用端的情况。

观点及建议:单边以逢低布局和波段思路为主,套利方面可适当关注多近月IC空远月IH套利。

贵金属:金银波段思路对待为主,可逢低关注多金空银套利

今日金银均收涨。AU2206收盘价为398.84,收涨0.19%;AG2206收盘价为4763,收涨0.68%。今日美元指数略有反弹重回102上方,短期对金银压制有限;十年期美债收益率走弱至2.76%,实际利率端强于通胀预期端,中期对金银压制仍在,但短期震荡为主,压制略有减弱。在ETF持仓方面,5月24日全球最大黄金ETF—SPDR持仓保持不变为1068.07吨,全球最大白银ETF—SLV持仓减少14.35吨至17464.17吨。基本面上,中短期来看,第一在鲍威尔和多位美联储官员的表态下,市场对于加息75个基点的预期降温;第二,近期初请失业金人数以及制造业指数等表现不佳,加上近期多家机构下调美国经济增速预期,市场对经济衰退担忧增加;第三,金银已基本回吐地缘冲突以来涨幅,技术上存有支撑,预计短期以阶段性的震荡修复为主,关注后续美联储各位官员表态及美国通胀和经济端的重要数据。

观点及建议:当前来看,短期金银以波段思路对待为主,关注沪金在400附近的压力位,可逢低关注多金空银套利。

焦炭:双焦刚需持续高位,是下跌不流畅的原因之一

今日09合约破位下行后,尾盘拉升,收十字星于3275,港口仓单成本3637元/吨。

焦炭市场暂稳运行,产地焦企多保持高位开工,同时钢厂日耗不断回升,叠加贸易商陆续进场采购,支撑焦企库存保持低位运行,其中部分前期高库存的焦企快速降库,短期焦炭供需面仍积极向好,部分焦企抵触降价情绪增加,然而现阶段钢厂利润微薄,成材出货放缓且价格持续走低,对原料按需采购为主,钢厂打压价格意愿仍在,短期钢焦博弈加剧,后期仍需关注焦炭成本支撑以及需求端的变化。

观点及建议:延续上周专题报告中的观点,整体趋势下行,但不会很流畅,因为有向好预期和政策和短期原材料刚需特别好的因素存在,空单建议高位入场并有主动止盈的意识。近两日现货市场总是传来向好消息,需密切关注真实性以及持续性。

原油:API汽油库存大幅下降,原油涨超3%

期货市场,布油小幅收涨,目前稳站日内均线之上,国内SC2207合约涨超3%,收盘价709.4。宏观方面,目前俄乌局势处于僵持阶段,短时间内欧盟对俄罗斯的能源制裁暂时告一段落了,短期建议关注关税政策的调整。供给方面,美国能源部发布从战略石油储备中出售原油的额外通知,出售战略石油储备中至多达4010万桶的原油,此次出售属于拜登总统3月31日宣布释放原油储备的一部分。库存方面,今日公布的API库存数据显示,原油库存小幅增加,但是汽油库存大幅下降,且库欣原油再次下降,侧面说明美国需求比较强劲。

观点及建议:从布油的月差结构也能看出远期原油的供需格局将改变,近期依旧是强于远期的;原油下有低库存和低供给的支撑,上有美元加息和国内需求放缓的压制,区间操作的思路为主。目前欧洲的需求恢复缓慢,美国夏季适逢成品油需求旺季,需求恢复较好,套利操作建议操作多WTI空Brent。

甲醇:基本面没有太大波动,甲醇区间震荡为主

期货市场,甲醇2209合约在经过昨日大幅下跌之后,今日小幅反弹,收长下引线。成本端,我们进一步等待政府政策的指引,短期对甲醇的成本支撑效果减弱。供给端,国内开工基本维持稳定,前期检修装置慢慢恢复;本周到港量在14.6万吨,下周预计到港量34.5万吨,环比增加130%。需求端,MTO开工率84.3%,环比上周下降0.2%,同比往期同年下降2.8%,处于历史中等水平。传统需求变化不大;

观点及建议:甲醇短期区间震荡走势,建议区间操作为主,上有弱宏观和美联储加息的限制,下有天然气和煤炭成本支撑,短期我们难以看到有很强的驱动力来刺激盘面,整体震荡为主。

棕榈油:短期油脂维持高位震荡,不建议看空

棕榈油2209合约日内跌0.08%,收盘11870元/吨;广州市场棕榈油15715元/吨。印尼虽解除出口禁令,国际棕榈油供应有增加趋势,但印尼政策仍不明朗,短期印尼出口仍有制约,市场不确定因素较大,大多观望最终政策方向;马来棕榈油5月棕榈油产量小幅下降,加上地缘政治紧张,全球市场动荡,原油高位震荡运行,油脂预计短期高位震荡运行。

观点及建议:短期高位震荡为主,不建议看空。

豆粕:近期市场上下方空间有限,建议观望等待行情

豆粕2209合约日内涨0.20%,收盘价4106元/吨,现货张家港43%蛋白豆粕4190元/吨。美国近日天气有所好转,美豆播种进度加快,且22年大豆种植面积后续或将上调,美豆有望增产,从而带动全球豆价下行。但短期来看当前全球大豆供应格局仍偏紧张,未来虽有丰产可能,但目前距丰收还有很长一段时间,天气炒作仍存;此外,美豆出口良好,库存降至低位,对美豆起到支撑作用;进口大豆成本依然高企;但国内大豆到港量增加,弥补大豆紧缺现状,随着油厂开工恢复,大豆压榨量增加,豆粕供应也将增多,现货供应有宽松的趋势。需求端当前旺季已过,且价格高企,饲料企业按需补货,考虑到能繁母猪和生猪存栏的下降,终端需求大范围扩张的概率不大。总体上来说,目前国内豆粕供应逐渐转向宽松,但成本依旧高企,短期受美国大豆播种进度偏慢影响,随美豆震荡运行,但长期来看或许随着美豆的增产而回落。

观点及建议:豆粕2209合约近日随美豆震荡,上下方空间均有限,建议暂时观望。